建立信用體系的前提,是建立獨一無二的身份體系。否則人人都可以隨時拋棄舊的身份,就沒有信用可言。

在區塊鏈上人人都可以隨時創建出無限多個分身,不需要登記身份證字號、電話號碼甚至連 email 也沒有,竟然也可以發展出信用貸款服務。這篇文章討論去中心化金融(DeFi)世界的第一項信用貸款服務 TrueFi 是如何做到的?

當鋪思維

儲蓄的本質是借貸。銀行透過放貸,替人們賺得儲蓄利息。但貸款的市場並非一成不變。全球金融正在從抵押貸款,逐步朝向無抵押的信用貸款發展。

借錢要有抵押,天經地義。但前陣子馬雲卻批評傳統銀行過度仰賴「當舖思維」,這番話最終導致螞蟻金服被迫暫停股票上市:

金融的本質是信用,我們必須改掉金融的當鋪思想,依靠信用體系。

今天銀行延續的是當鋪思想,抵押、擔保就是當鋪。這在當年是很厲害的思想,沒有抵押、擔保這些創新,就沒有今天的金融機構。但是單靠資產抵押會走向兩個極端 … 要麼是資產全押了出去,壓力巨大;要麼肆無忌憚貸款,不斷加槓桿,負債龐大。

以抵押為核心的當鋪思想,無法支持未來 30 年的世界金融需求。我們得藉助以大數據為基礎打造信用體系,來取代當鋪思想。

不只是傳統金融,DeFi 的借貸服務也高度仰賴「當舖思維」來消除人們借錢不還的風險。

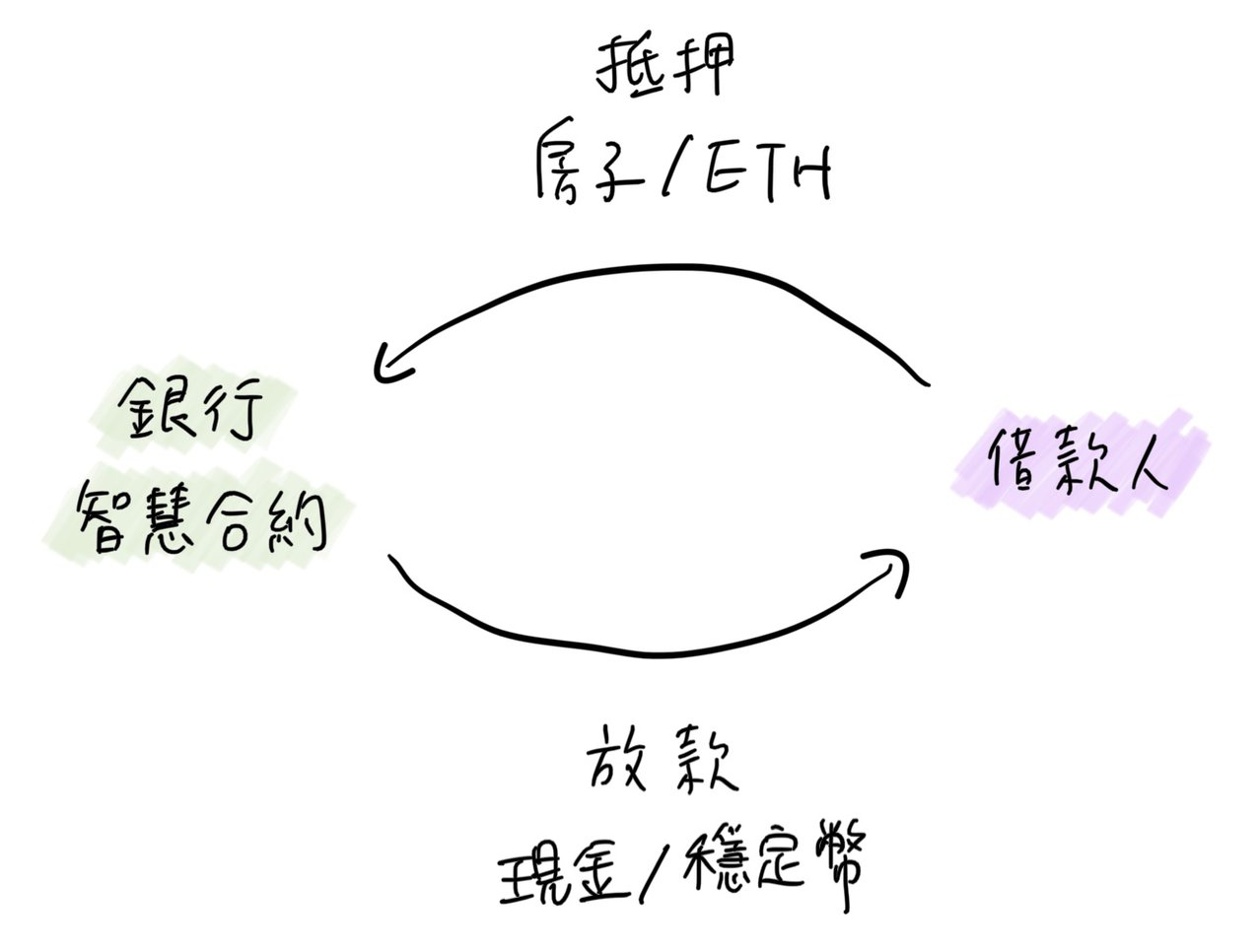

人們要借款之前,得先抵押一筆價值更高的資產才行。以房屋貸款為例。假如房子的可貸比例是 70%,那麼借款人就得抵押 1,000 萬的房子,才可以向銀行借出 700 萬。萬一無法還款,房子就歸銀行處置。

在 DeFi 也是如此。只是將銀行換成了智慧合約。例如 Compound 智慧合約內設定 ETH 的可貸比例為 75%。也就是說,借款人得先抵押價值 100 美金的 ETH,才能向智慧合約借出 75 美金等值的加密貨幣。

抵押借款機制

一旦借款人無法償還或是抵押品(ETH)的價格下跌,智慧合約就會自動拍賣抵押資產。Compound 不需要向借款人討債,就能免除風險。

「當舖」的好處是放款方的風險低,這在缺乏信用資料時非常好用。但壞處卻是放款策略太過保守,只願意借錢給擁有資產的有錢人。隨著交易數據的大量累積,信用貸款的風險正在隨之降低。這就有助於銀行做更大的生意,借錢給更多人。

DeFi 的長期發展也是如此,只是目前還缺乏足夠的數據為借款人建立信用。而 TrueFi 則在 DeFi 世界裡首開先例。

DeFi 的信用貸款

TrueFi 是由市值第五大的美金穩定幣 TrueUSD 發行公司 TrustToken 所開發。有別於 Compound 靠抵押品來降低違約風險,TrueFi 則是結合社群決策、法律訴訟來降低違約風險。

根據 TrueFi 的介紹:

我們團隊在 2017 年創立時就希望利用去中心化協議帶來的速度、低成本及無國界的優勢,將傳統資產帶到區塊鏈上。 … DeFi 的爆炸式增長為區塊鏈帶來新的需求:債務。

儘管 DeFi 目前主要是以抵押貸款為主,但無抵押的信用貸款被人們視為 DeFi 的下一步。TrueFi 信用貸款能讓放款者獲得更長期且更高的收益。我們引入法律框架,讓 TrueFi 即使沒有抵押品,也可以對逾期貸款採取法律行動。

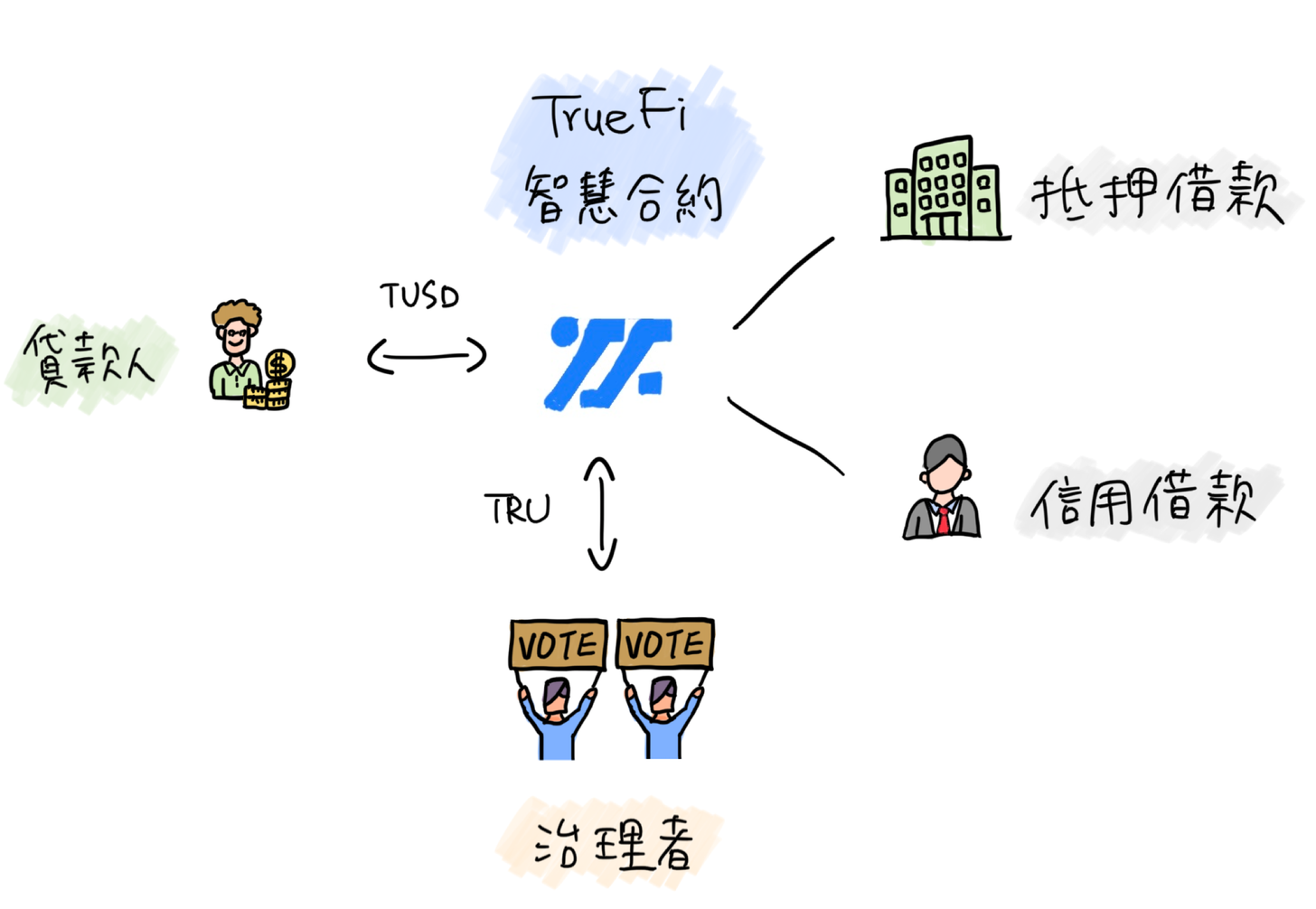

我將 TrueFi 的運作機制畫成下圖,由左往右看。

TrueFi 的運作機制

人們可以將 TrueFi 智慧合約當成是「去中心化的銀行」,將資產存入 TrueFi 賺存款(放貸)利息。而 TrueFi 則會自動地將人們存入的資產,放到去中心化的抵押借貸服務例如 Compound 或 yEarn 這些地方賺利息。

直到有人來申請信用借款,且願意支付比抵押借款更高的利率時,TrueFi 就會啟動獨創的信用評估程序。TrueFi 會交由治理代幣 TRU 的持有者共同決定是否放款。TRU 的持有者就像是「銀行」的決策者一樣,靠抵押手中的 TRU 治理代幣來共同決定是否批准這次信用貸款。

換句話說,TRU 的持有者得「猜」借款人最終會不會還錢。這就是一個預測市場,和賭美國總統由誰當選類似。同意放款的人預測借款申請人最終會還錢,而拒絕放款的人則預測借款人不會還錢。

假如借款人如期還錢,無論當初預測正確與否,所有決策者都能按比例獲得參與獎勵。但是「猜錯」的人會從抵押的 TRU 治理代幣中被扣除 25% 當成懲罰,並交給「猜對」的一方。

假如借款人最終沒有還錢,TrueFi 背後的公司 TrustToken 就會聘請律師替所有人向借款者提出法律訴訟,追討這筆欠款。同時「猜對」的一方仍能獲得獎勵。換句話說,TrueFi 可說是社群共同經營的「加密貨幣銀行」,且更加自動化、去中心化。

TrueFi 自動地將抵押借款業務「外包」給 Aave 或 yEarn 的智慧合約,成本效益遠高於銀行的抵押借款業務。同時,TrueFi 還結合 TRU 治理代幣以及法律訴訟,推出利率更高的信用貸款業務吸引風險承受度更高的投資者參與。

最有趣的是,TrueFi 團隊未來還打算將這整套流程進一步地去中心化。

邁向去中心化

根據說明文件,目前借款人得主動向 TrueFi 提供法人名稱、錢包地址才能申請加入借款的白名單。這就是實名認證(KYC)的一環。而 TrueFi 則會將這些資料公開,並交由 TRU 持有者共同決定是否該批准借款。

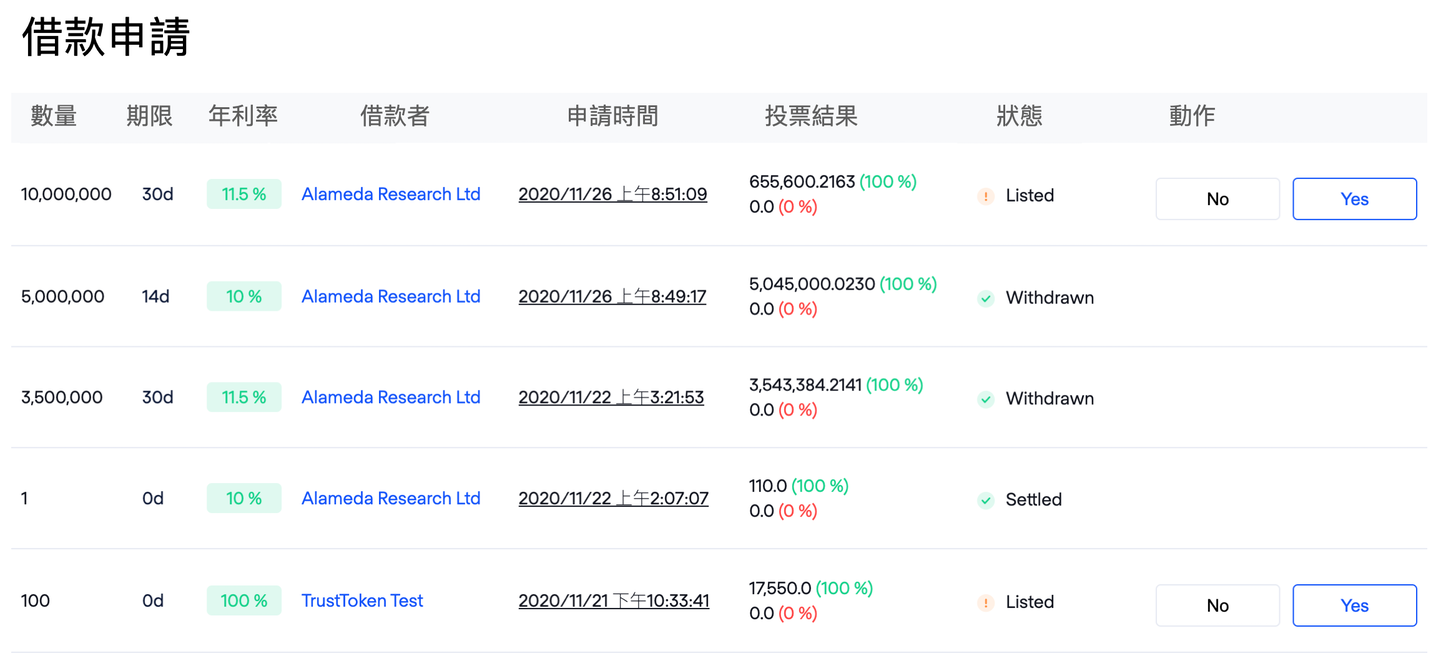

由下圖可見,TrueFi 上線至今半個月,總共只有 5 筆借款。除了 TrustToken 自己公司的測試申請之外,另外 4 筆都是由 FTX 交易所老闆 Sam Bankman-Fried 創立的量化交易公司 Alameda Research 借出。

TrueFi 的借款申請

有趣的是,TRU 持有者也很「識相」。他們相信 Alameda Research 不可能還不起錢,因此連續 4 筆申請都是 100% 的股東批准放款。沒有人投下反對票。

只不過,未來 TrueFi 將會放寬借款人的申請標準,不再由 TrustToken 公司審核資格。到時候 TRU 持有者就得自己扮演「鍵盤偵探」,透過借款申請者提交的資料以及申請的額度「猜」他最終會不會還款。資料蒐集得越多,就可能猜得越準。

除了資格審核去中心化之外,未來 TrustToken 公司也會逐步地將法律訴訟的工作轉交給其他非營利組織手上,讓整套服務變得更加去中心化。到時候,法律會越來越難界定誰才是 TrueFi 的主要負責人。

是 TrueFi 智慧合約的撰寫者,還是治理代幣 TRU 的持有者,或是讓 TrueFi 得以運行的以太坊礦工們?

TrueFi 是一套非常有創意的去中心化信用借款服務。但可惜的是,它目前能夠提供的放貸利率也只有年化 9% 左右。相對之下,現在有許多交易所(例如幣安或 Bitfinex)的放貸利率都遠高於此。

在利率及風險的綜合考量之下,我暫時是不願意冒險將資金轉移到 TrueFi 存放。畢竟,目前還沒看過實際的法律訴訟會如何進行。如果利率高沒多少,卻可能因為借款人跑路而被卡住資金,反而因小失大。

但整體來說,我相當喜歡 TrueFi 的創舉。它讓人們看見 DeFi 還可以適度地結合既有的法律規範,而不必全部都靠程式碼來解決。

假以時日,我相信 DeFi 會成為一套更好的金融系統。它不僅能讓有網路的人就能享受基本的金融服務,未來還可望為那些被銀行(中心化機構)拒絕的借款者,開闢一條全新的去中心化信用借款機制。

本文經授權轉載自區塊勢

https://www.youtube.com/watch?v=SctLiJqNqtw&feature=emb_title