洶湧澎湃的加密狂潮告一段落,在這個新世界冒險搏殺,賺得盆滿缽滿的弄潮兒們,開始面臨一個新的問題:如果不借助複雜的衍生品進行對沖,該如何避免市場的下行風險,並實現持續盈利呢?

也許你能從傳統世界找到諸多答案。 Bankless 聯合創始人 Lucas Campbell 分析過現金、債券、股票、黃金和房地產等資產類別對平衡加密資產的效用。不過,加密行業自身已經給出了更優解:穩定幣理財。

我們梳理了市場上TVL(總鎖倉價值)靠前的DeFi協議(Curve、Aave、Compound、Anchor Protocol 和 Yearn)和部分中心化交易所(幣安、OKX 和 Gate.io)的穩定幣理財產品,得出以下結論:

穩定幣理財提供了比傳統金融理財更高的年化收益率,我們觀察到的最高收益率為 Yearn 在 Fantom 上的 DAI 金庫,收益率為 24.96%。

DeFi 理財的收益率上限高於中心化交易所的理財產品,但 DeFi 理財的門檻更高,且有 Gas 磨損。

中心化交易所與 DeFi 的理財產品有融合趨勢,比如 OKX 作為代理幫用戶接入 Anchor Protocol。

高收益 DeFi 理財通常分佈在新公鍊或 Layer 2 上,它們普遍的特點是資金規模更低。

除交易所提供少量固定期限、固定利率的理財產品,穩定幣理財通常為活期和浮動利率。

注:文中所有數據截止 1 月 20 日,實時數據請參考來源網站。

穩定幣理財

穩定幣:加密浪潮中的避風港

穩定幣是錨定法定貨幣的加密資產,具有相對穩定的價值,主流穩定幣均錨定美元。在以波動性和風險著稱的加密行業,穩定幣是重要的避險資產,投資者可通過持有穩定幣,鎖定資產價值,避免市場下行帶來的損失。

在新興的 DeFi 領域,穩定幣也是價值轉移和存儲的重要工具。隨著 DeFi 及整個加密市場的擴張,穩定幣也經歷了爆發式增長,據 CoinMarketCap 數據(注:文中未註明來源的數據,據來自相應項目官網),當前穩定幣總市值已達到 1680 億美元。

不僅整體市值在膨脹,穩定幣的種類也愈加繁多。市值較高、流動性更好的穩定幣具備更好的穩定性和安全性。本文旨在尋找風險低、更具穩定性的理財途徑,因此我們的觀察對象僅限於市值前五的穩定幣,它們是:USDT、USDC、BUSD、UST 和 DAI。

- USDT:由 Tether 公司發行,是市值最大的穩定幣,市值為 783 億美元

- USDC:由 Circle 公司發行,市值 460 億美元

- BUSD:由幣安發行,市值 143 億美元

- UST:由 Terra 發行,市值 108 億美元

- DAI:由 DeFi 協議 MakerDAO 發行,市值 97 億美元

穩定幣理財產品豐富多樣,遍布加密行業各個角落。本文將主流的穩定幣理財產品劃分為 DeFi 和 CeFi 兩個陣營,從理財服務提供方的角度切入,全方位比較和分析穩定幣理財現狀。

在比較理財產品時,我們把收益率作為最主要的參數。但收益率不是一切,特別是 DeFi 理財中還要參考資產池的資金量、鏈上操作的手續費摩擦。

DeFi 穩定幣理財

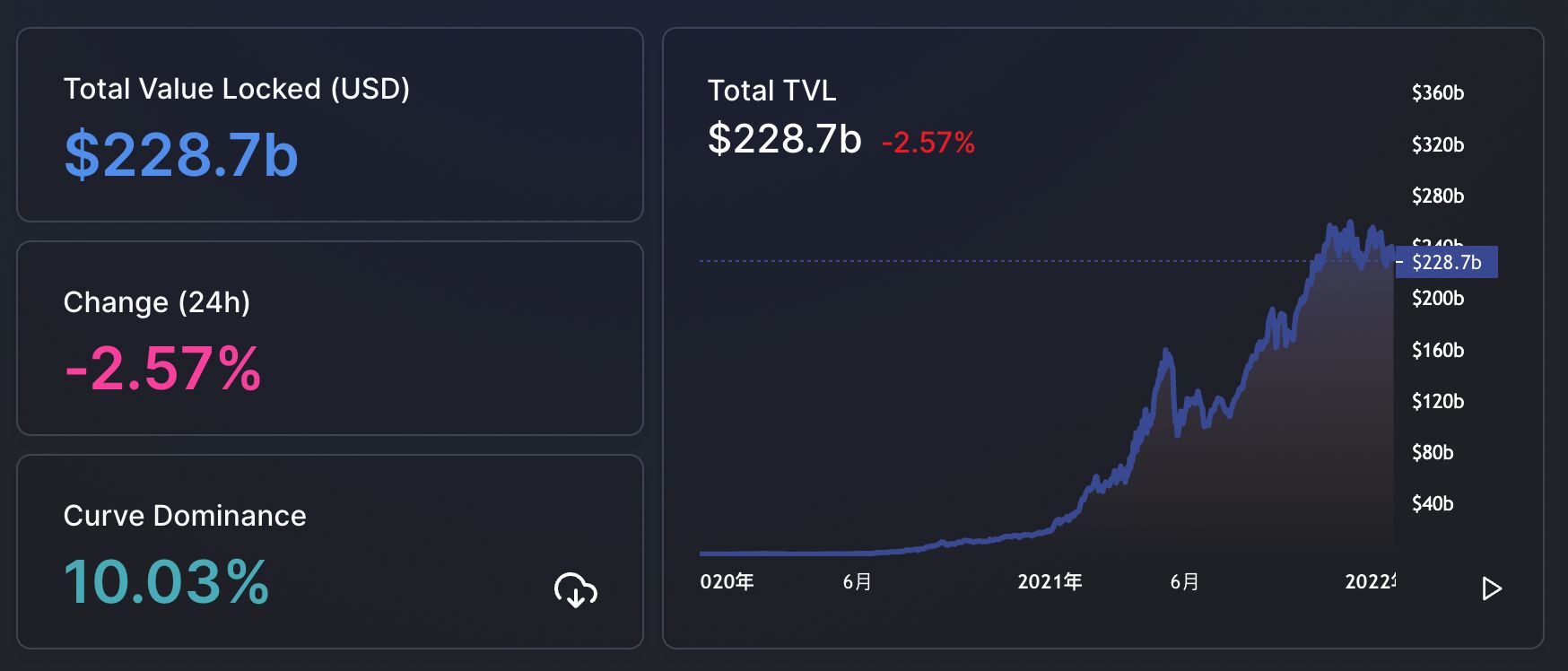

兩年前開啟的 DeFi 浪潮是本輪加密行業爆發的重要助推劑,經過兩年的發展,DeFi生態已今非昔比,TVL(總鎖倉價值)達到 2280 億美元。 DeFi 產品也在不斷探索新的領域,圍繞穩定幣的交易、借貸,及其它衍生業務蓬勃發展。 DeFi 新協議在資金規模和安全性等角度與 Aave、Curve 等老牌成熟協議還有一定差距。同樣,我們選取市場運營穩定、鎖倉價值高的協議作為觀察對象。

來源:DeFi Llama Curve

Curve

Curve 是最早的 AMM(自動化做市商) 之一,最初專注於提供穩定幣間的兌換(V2 版本擴展了非穩定幣交易),通過創新算法提供大規模、低滑點的穩定幣交易。 Curve 的總鎖倉價值已達到 230 億美元。

Curve 目前支持 8 條鏈,包括:以太坊、Arbitrum、Avalanche、Fantom、Harmony、Optimism、Polygon 和 xDai。

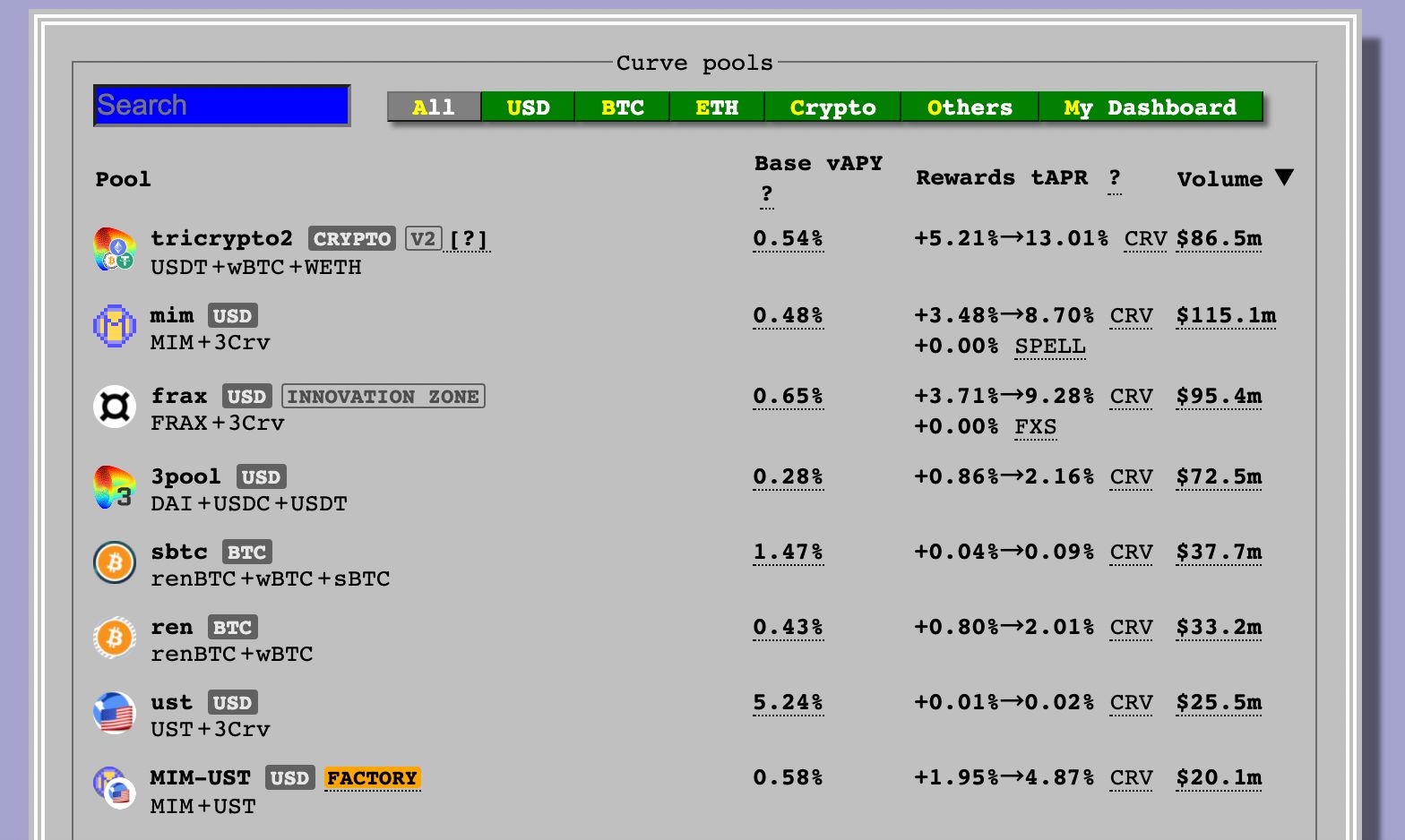

Curve 在以太坊上的主要穩定幣池是 3pool,提供 DAI、USDC、USDT 三個穩定幣間交易,收益率最大為 2.44%(其中交易費永獎勵為 0.28%,CRV 代幣激勵通過Boost 機制放大2.5倍後為2.16%,注意:Boost 機制要求持有一定量的 CRV 代幣,才能獲得收益加持,如果沒有 CRV,只能獲得區間最小收益,既 0.86%)。

Curve 還提供了 UST/3Crv(3pool 的 LP 代幣,為 3ppool 池提供流動性可獲得 3Crv)等流動性池,雖然 3Crv 同樣由 USDT、USDC、DAI 獲得,但存在衍生機制和槓桿機制,本文不具體介紹,後文同樣不討論 LP 代幣相關產品。

值得一提的是,Curve 在 DeFi AMM 流動性爭奪中後來居上,Convex Finance 功不可沒。

Convex 是 CRV 質押和流動性挖礦一站式平台,目前只支持以太坊,它為 Curve 貢獻了超過 170 億美元的 TVL。Convex 通過簡化 Curve 使用流程、提高流動性提供者和CRV質押者收益,並藉助 CVX 代幣激勵,在 CRV 戰爭中贏下了終局之戰。將 Curve 的 LP 代幣質押到 Convex 平台,能獲得更高的綜合收益。

Curve 的 TVL 主要集中在以太坊,新公鏈和 Layer 2 上的的穩定幣池 TVL 較低,但收益率相對較高,部分高收益池激勵代幣波動性較大,對整體收益率影響較大。

- Arbitrum 上的 2pool 支持 USDC、USDT,年化收益率 8.58%;

- Avalanche 上 USD Coin 支持 USDC.e 、USDC,年化收益率 5.43%;

- Fantom 上 2pool 池 支持 DAI、USDC,年化收益率最高為 5.18%

- Harmony 上 3pool 池支持 DAI、USDC、USDT,年化收益率為 2.64%

- Optimism 上 3pool 池支持 DAI、USDC、USDT,年化收益率為 0.7%

- xDai 上 3pool 池支持 WXDAI、USDC、USDT,年化收益率為 10%(CRV 和 GNO 代幣激勵)

- Polygon 上無相應穩定幣池

Aave

Aave 是 DeFi 借貸雙雄之一,當前 TVL 為 240 億美元。 Aave 提供五個市場,分別為 V1、V2、AMM、Polygon 和 Avalanche,TVL 主要集中在 Aave V2、Polygon 和 Avalanche。年化收益率最高的是 AMM 市場上的 USDT 借貸池,利率為 7.66%。

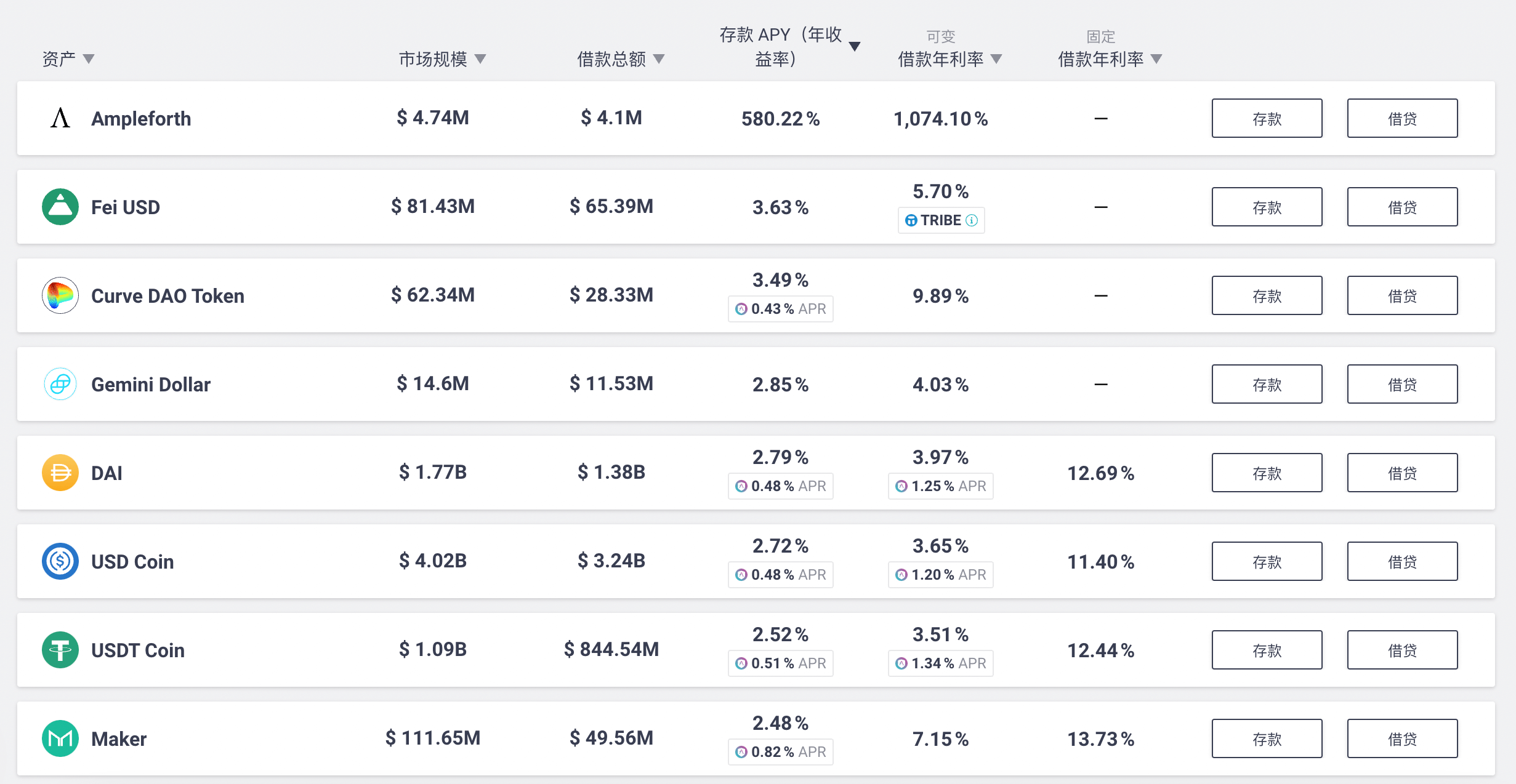

Aave V2

V2 市場 TVL 為 137 億美元,支持 DAI、USDC 和 USDT 的存款借貸業務。

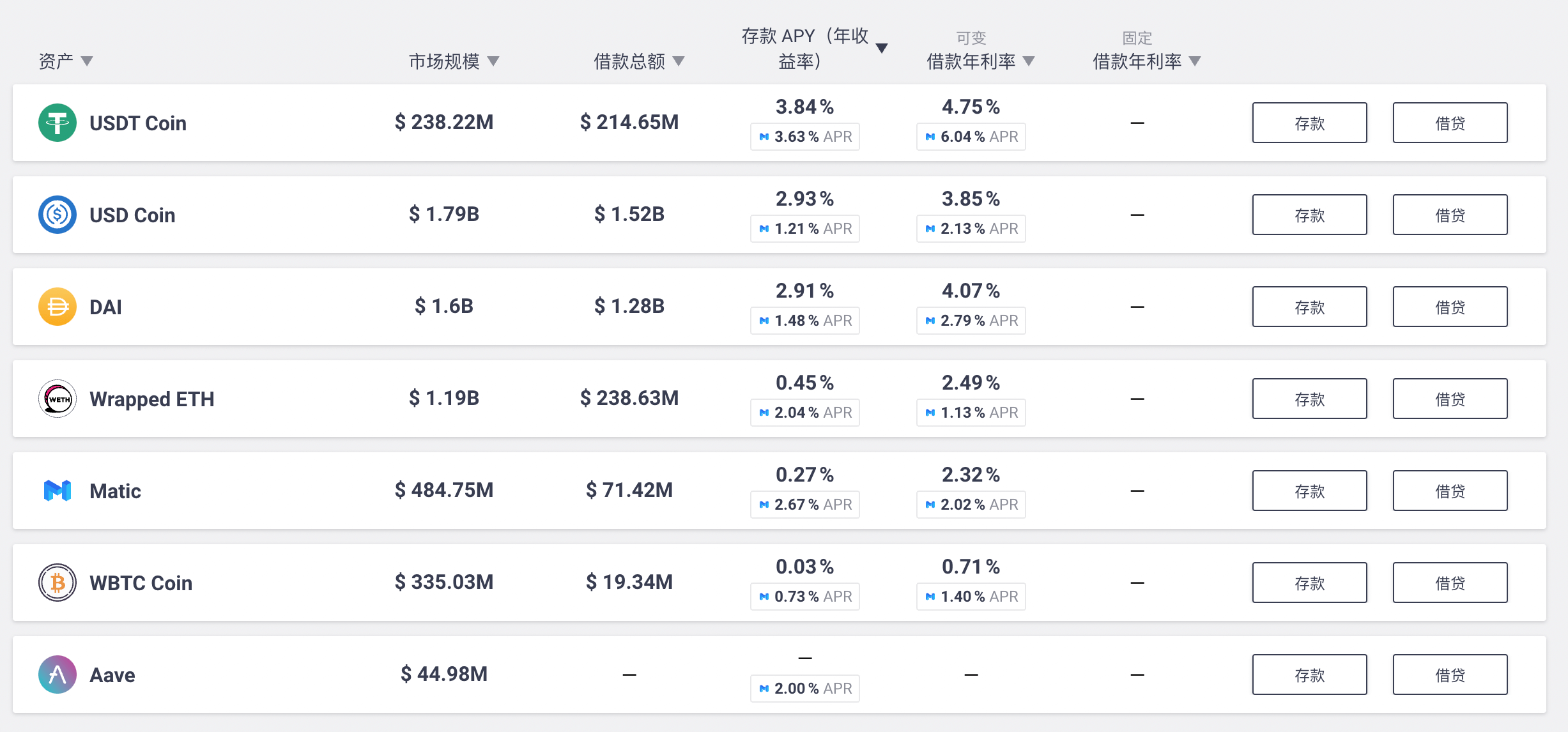

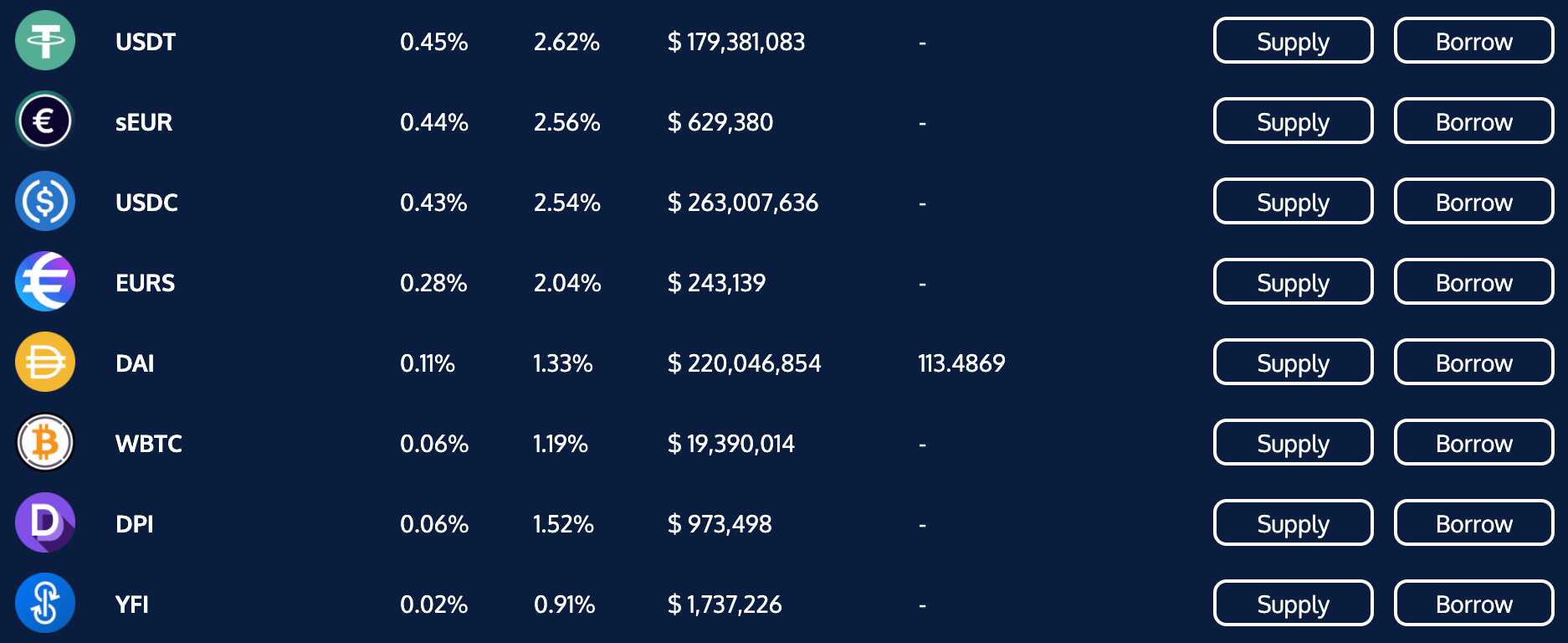

Aave(Polygon)

Aave 在 Polygon 上的 TVL 為 56.8 億美元,支持 DAI、USDC 和 USDT 的存款借貸業務。

從上圖看出 DAI、USDC 和 USDT 的存款綜合年化利率分別為 4.39%、4.14% 和 7.47%,收益率最高的為 USDT。

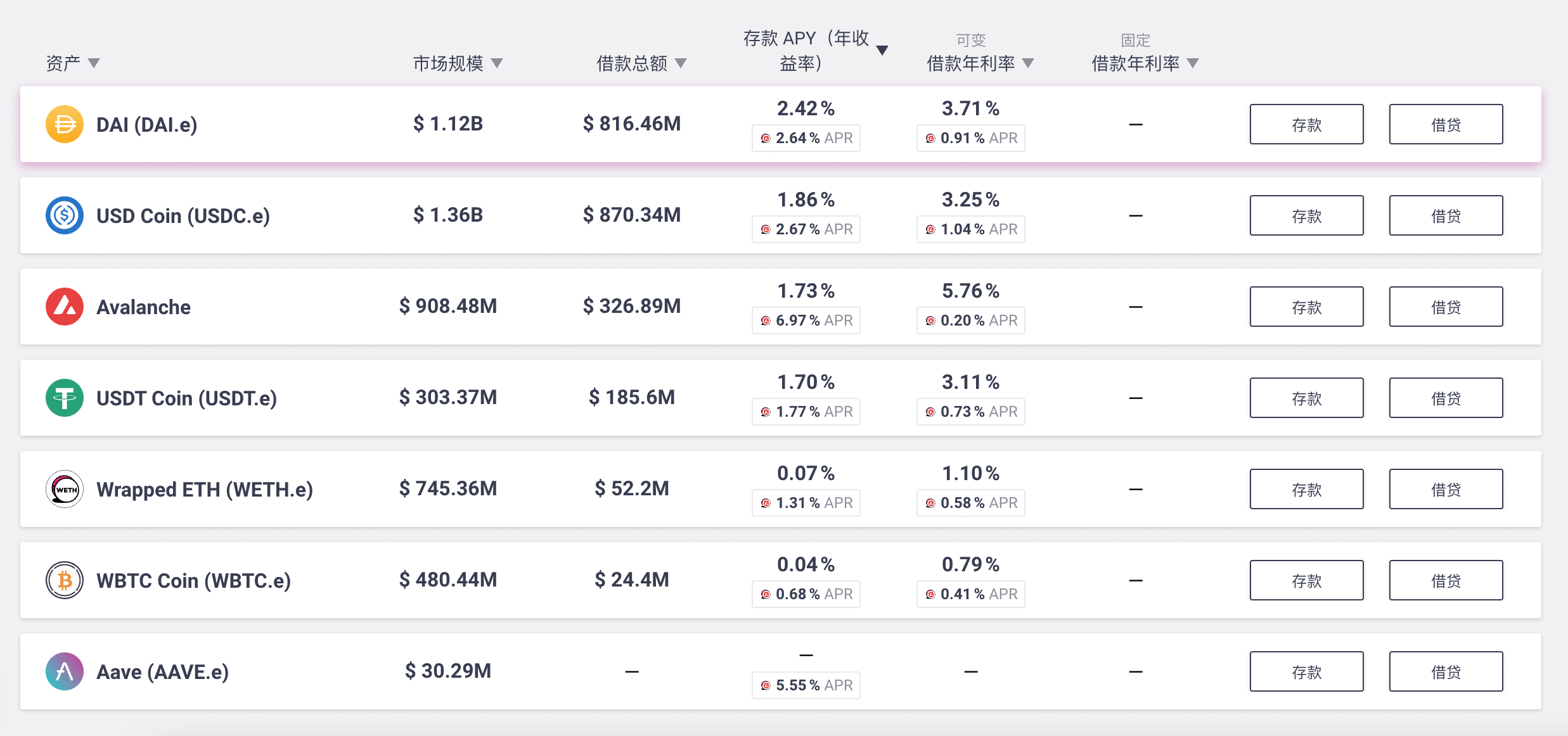

Aave(Avalanche)

Aave 在 Avalanche 上的 TVL 為 49.4 億美元,支持 DAI、USDC 和 USDT 的存款借貸業務。

DAI、USDC 和 USDT 的存款綜合年化利率分別為 5.06%、4.53% 和 3.47%,收益率最高的為 DAI。

觀察 Aave 其餘兩個市場:AMM 市場收益最高的是 USDT,年化利率 7.66%;V1 市場收益率最高的是 DAI,年化利率 5.15%。

Aave 協議上穩定幣最高的年化利率為 7.66%,是 AMM 市場上的 USDT 借貸池。除了年化利率,用戶需要關注借貸池資金規模。資金規模較小的借貸池的收益率容易受新註入流動性的影響。比如 Aave 協議中穩定幣收益率第二高的借貸池為 Polygon 上的 USDT 池,其資金規模為 2.38 億美元,而收益率最高的 AMM 市場 USDT 借貸池資金規模僅為 89 萬美元。

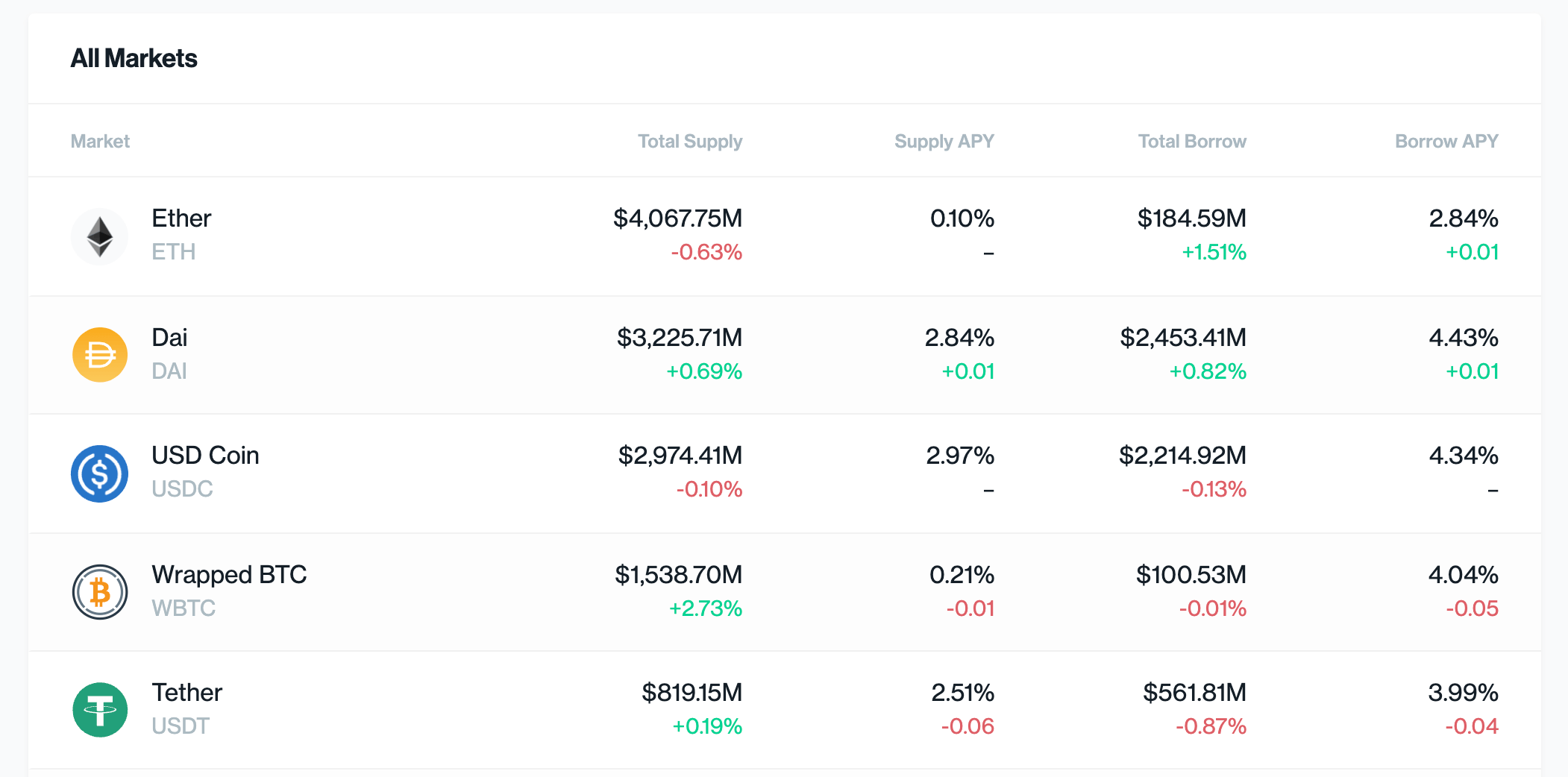

Compound

Compound 是 DeFi 借貸雙雄中的另一位,當前 TVL 為 132 億美元。 Compound 僅在以太坊網絡上進行了部署,支持 DAI、USDC 和 USDT 的借貸業務。

不難看出,DAI、USDC 和 USDT 的存款年化收益率分別為 2.84%、2.97% 和 2.52%,收益率最高的為 USDC 的 2.97%。

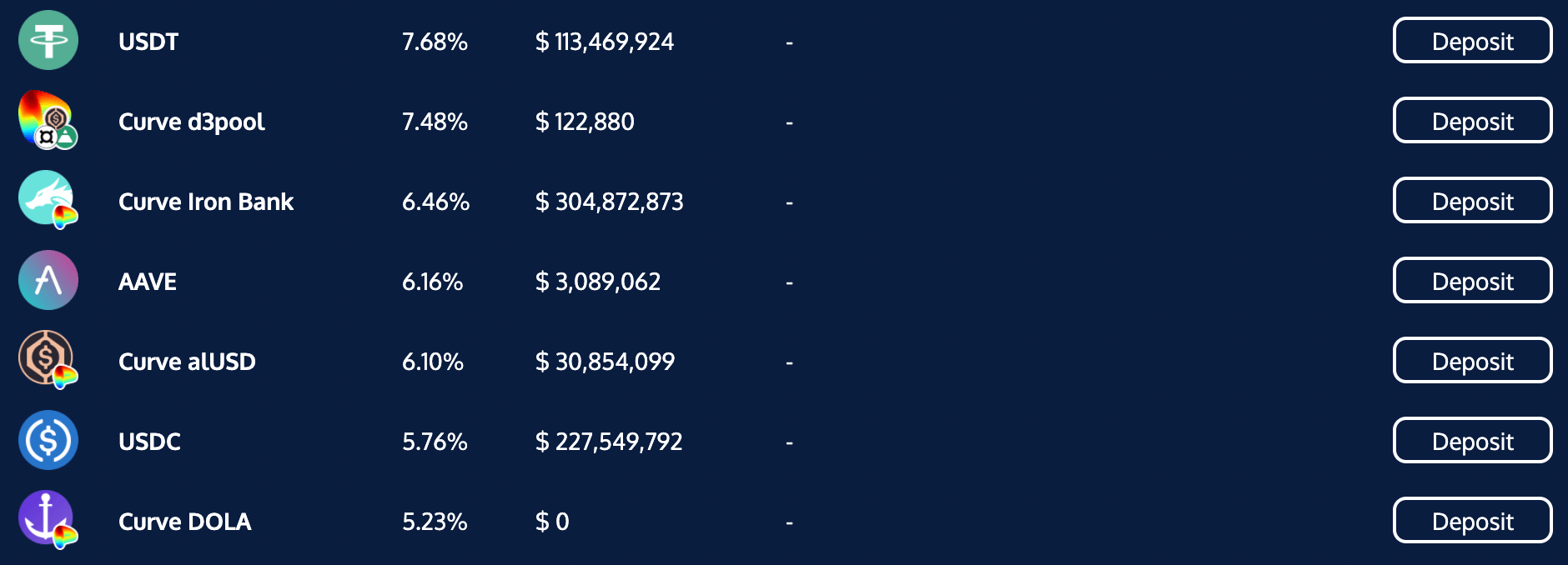

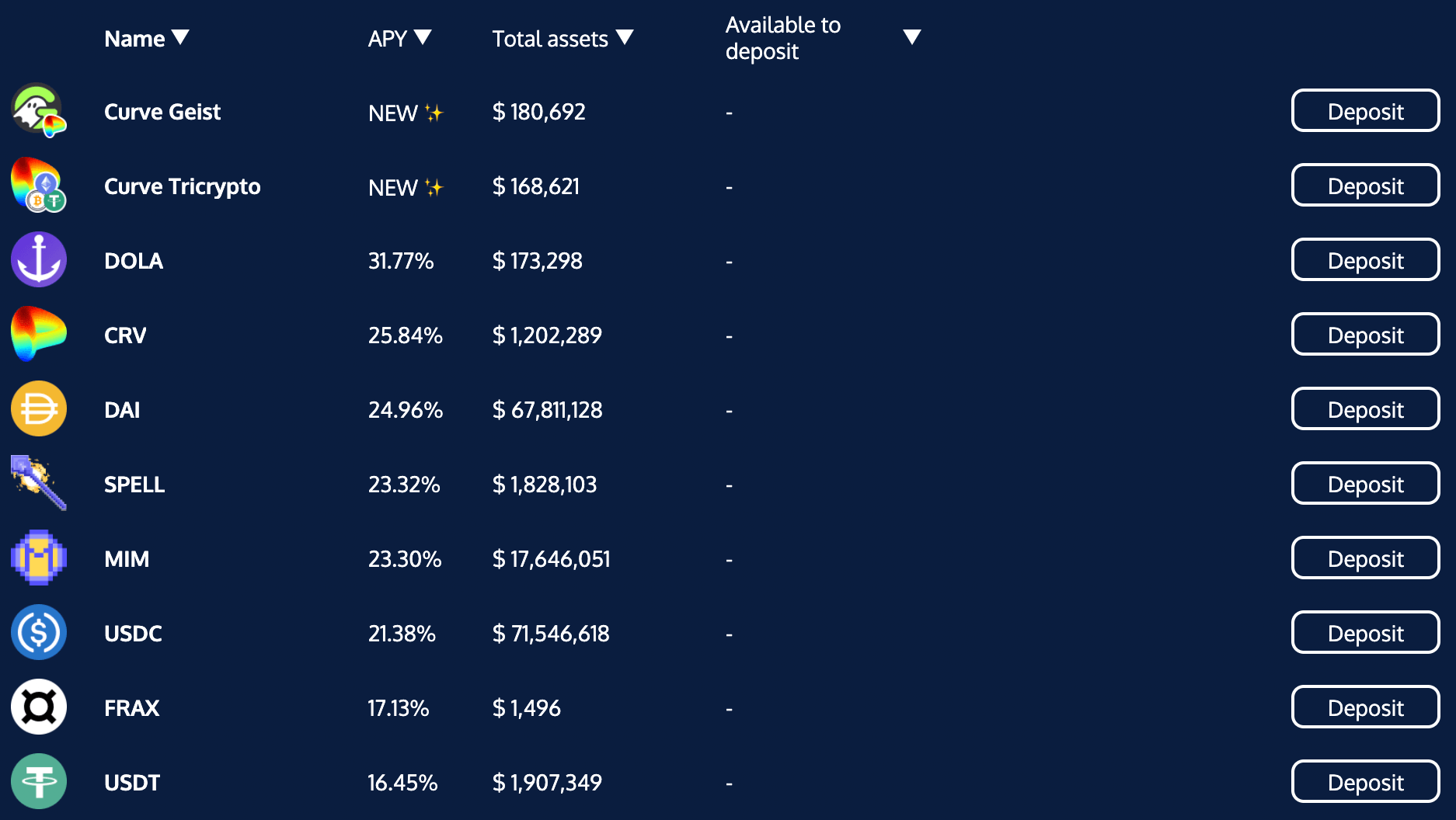

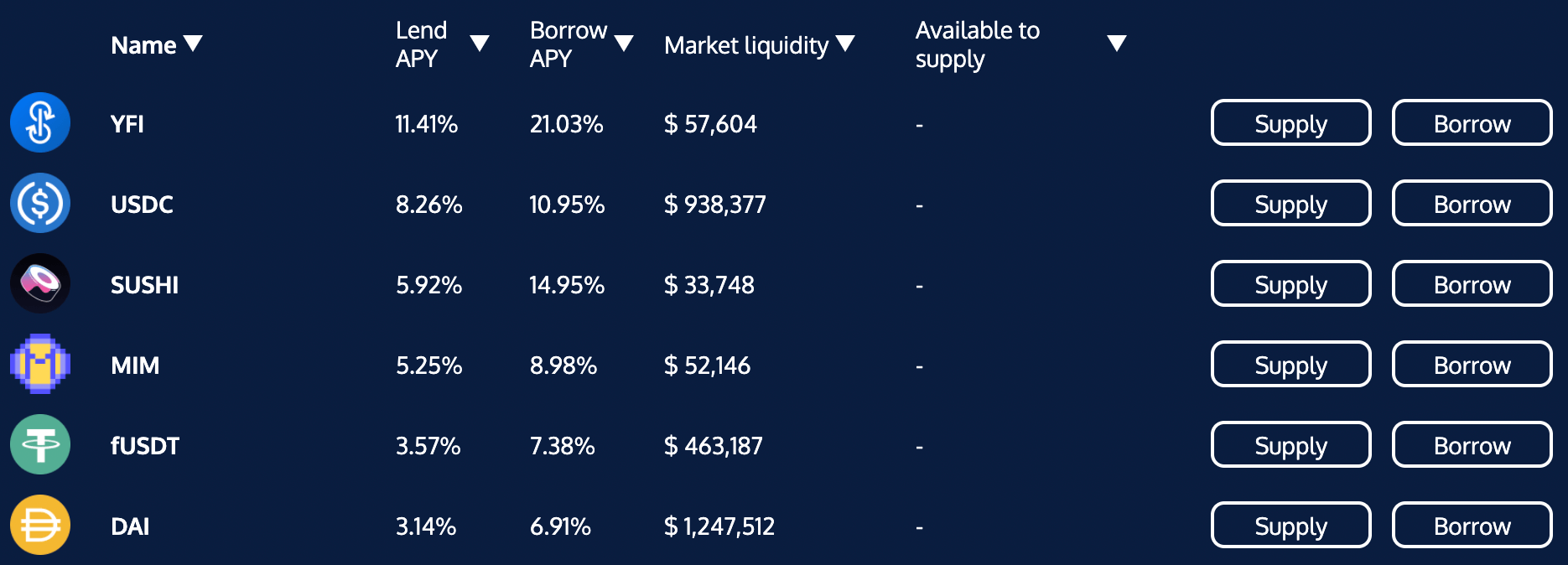

Yearn

Yearn 是 DeFi 收益聚合器,當前 TVL 為 42.3 億美元(DeFi Llama數據)。 Yearn 通過將用戶存入的資金在其他協議間自動化分配,以求獲得最大收益。 Yearn 目前支持以太坊和 Fantom 兩條鏈,提供了兩款收益類產品 Vaults 和 Iron Bank,其中 Vaults 是收益聚合產品,Iron Bank 是抵押借貸產品。年化收益率最高的是 Fantom 上的 DAI Vaults,利率為 24.96%。

下面分別具體觀察各產品的收益率情況。

以太坊-Vaults:USDT 收益率最高,為 7.68%,其次 USDC 收益率為 5.76%。

以太坊-Iron Bank:USDT 收益率最高,為 0.45%。

Fantom-Vaults:DAI 收益率最高,為 24.96%;其次 USDT 收益率為 16.45%。

Fantom—Iron Bank:USDC 收益率最高,為 8.26%;其次 DAI 收益率為 3.14%。

對比數據,Vaults 比 Iron Bank 更具收益優勢,同時鎖倉資金更少的 Fantom 鏈相比以太坊的收益也更高。當前 Yearn 提供的最優的穩定幣收益率是 Fantom 上 Vaults 的 DAI,為 24.96%。

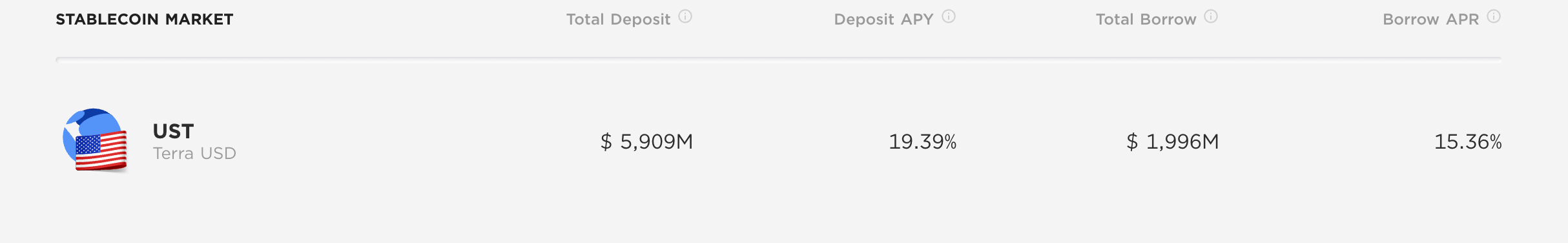

Anchor Protocol

Anchor Protocol 是 Terra 生態的固定利率協議,由 Terraform Labs 親自操刀,為生態提供低風險的固定利率收益工具,截至目前 TVL 為 113 億美元。 Anchor 公開承諾提供年化收益率 20% 的儲蓄產品,目前支持 UST 的活期存款,當前年化利率為 19.39%,利率長期維持在 20% 附近。

CeFi 穩定幣理財

DeFi 雖然發展迅猛,但距離一統天下仍有相當距離,CeFi 依然是加密金融不可或缺的領域。就穩定幣理財而言,CeFi 領域的服務提供商主要集中在交易所,交易所擁有龐大的用戶群體和豐厚的資金儲備,這為其理財業務創造了得天獨厚的條件。

交易所的穩定幣理財產品更加接近傳統銀行理財,並在結合區塊鏈本身的特性的基礎上擴展了新產品。主要包括:活期理財、定期理財、DeFi 挖礦、流動性挖礦等。下面介紹幣安、OKX(原OKEx)和 Gate.io 三家交易所提供的穩定幣理財產品。

幣安

幣安是最大的加密貨幣交易所之一,據 Cingecko 數據,其近 24 小時現貨交易量為 125 億美元。幣安為用戶提供了幣安寶、流動性挖礦和雙幣理財的穩定幣理財產品。雙幣理財可使用 USDT 參與,但其本質是期權,屬於高風險投資產品,本文不具體討論。

幣安寶

幣安寶提供了活期和定期的穩定幣理財。

活期理財可隨存隨取,利率浮動,目前支持 BUSD、USDT、USDC 和 DAI。當前 BUSD 和USDT 的年化利率為7%,USDC 為 1.2%,DAI 為 2.2%。

注意:BUSD 和 USDT 的年化利率為梯度利率,最高為 7%,本金超過一定額度,利率會降低。

定期理財支持固定存款期限的固定利率理財,目前僅提供期限 30 天、年化利率 6% 的 USDT 理財。

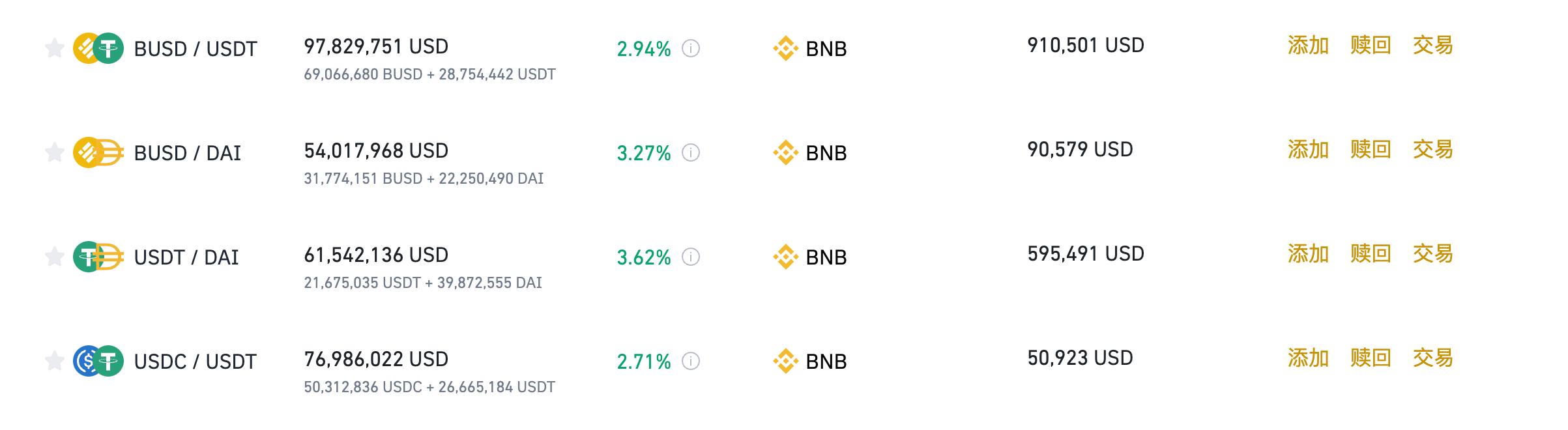

流動性挖礦

流動性挖礦是模仿 DeFi 自動化商推出的產品,用戶可通過向穩定幣池注入流動性獲得收益。收益來源為交易手續費分成以及平台激勵。

幣安提供了四個穩定幣交易對池,分別為 BUSD/USDT、BUSD/DAI、USDT/DAI、USDC/USDT,年化收益率為別為 2.94%、3.27%、3.62%、2.71%。收益率最高的為USDT/DAI,3.62%。

OKX

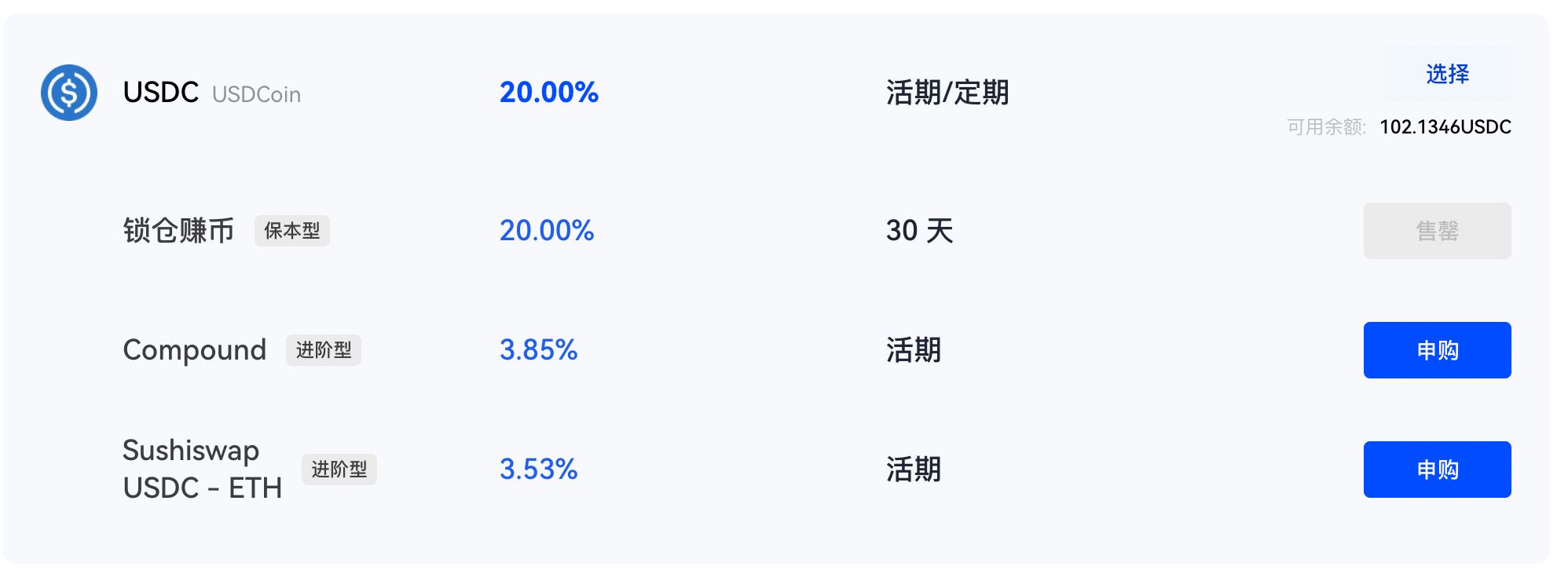

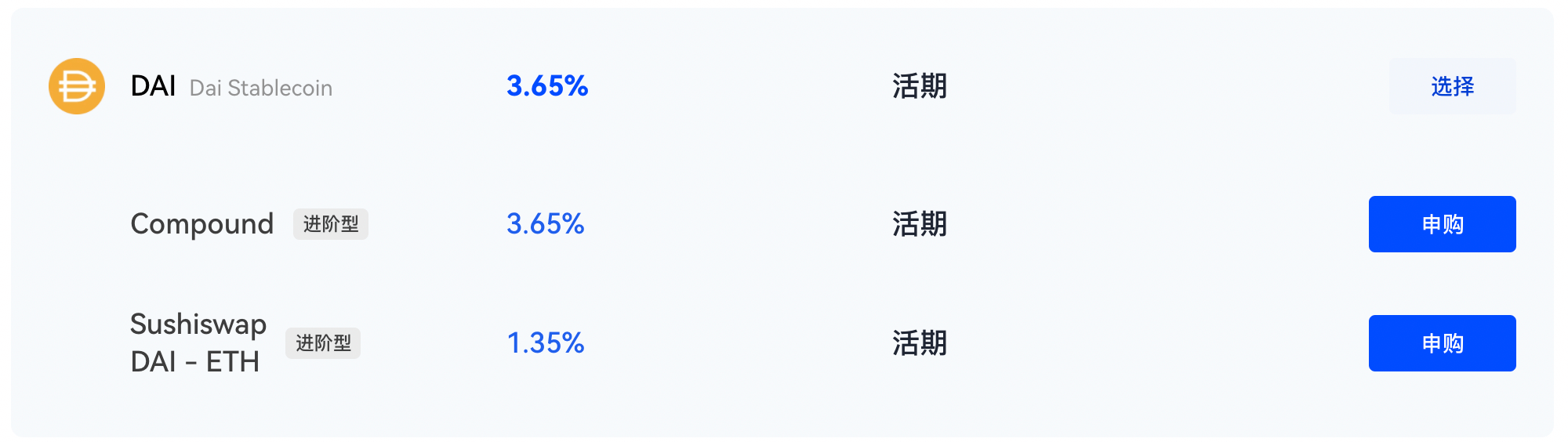

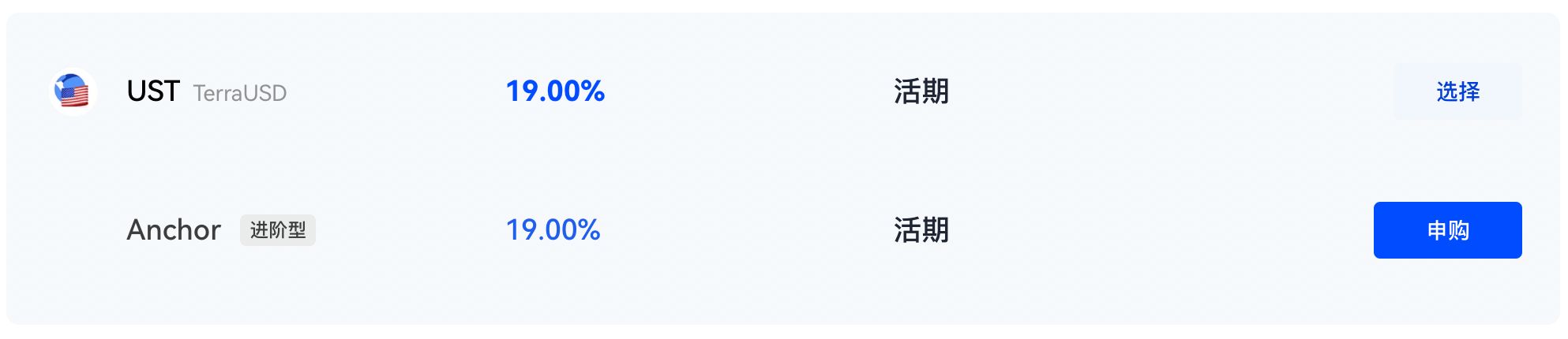

OKX 是老牌加密貨幣交易所,在市場也佔據重要地位。 OKX 提供穩定幣理財業務的產品為賺幣,通過活期、定期、借貸、DeFi 挖礦等形式為用戶提供理財服務。賺幣產品支持 USDT、USDC、DAI 和 UST。

USDT 利率最高的是藉貸理財,可提供 7.3% 年化利率。借貸理財是在藉貸市場上匹配固定期限和利率的訂單。

USDC 目前利率最高的 Compound 的 DeFi 理財,OKX 統一分配用戶資金到 Compound 協議賺取收益。

DAI 目前收益率最高的同樣是 Compound 的 DeFi 理財。

UST 理財連接 Terra 生態 Anchor Protocol 協議,Anchor 通過機制設計為 UST 儲戶提供穩定的 20% 左右的年化收益。通過 OKX 參與,用戶可獲得 19% 的年化收益。

Gate.io

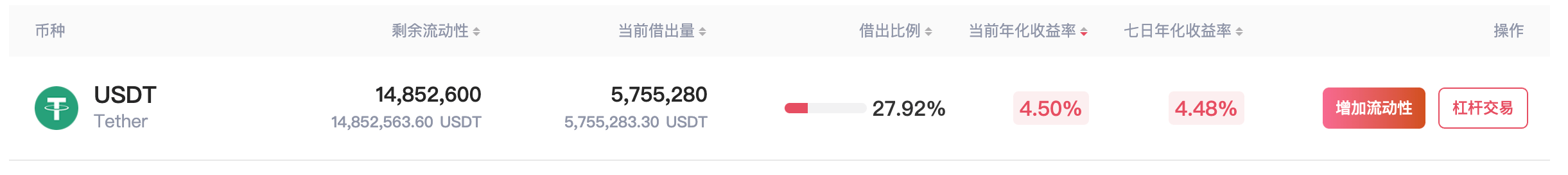

Gate.io 也是老牌加密貨幣交易所,其理財產品支持的穩定幣包括 USDT 和 DAI。產品為藉貸挖礦和流動性挖礦,均為活期理財產品。

支持 USDT 理財的產品是藉貸挖礦,當前年化利率為 4.5%。

流動性挖礦支持 DAI/USDT 池,當前年化收益為 7.12%。

小結

我們從一個熟悉的話題開始總結,CeFi 和 DeFi 理財,如何選擇?僅從理財角度考量,簡單的結論是:DeFi 的靈活性可獲得更高收益率,但操作門檻、交易磨損(鏈上手續費);CeFi 的優勢在於低門檻和幾乎沒有交易磨損。

下個問題是哪個產品收益率最高?在上述分析的產品中,DeFi 穩定幣理財收益率最高的是 Fantom 機槍池的 DAI ,年化利率24.96%,其次是固定收入協議 Anchor Protocol 提供 UST 存款,年化利率為 19.39%。而 CeFi 中收益最高的為 OKX 提供的 UST 存款,通過間接使用 Anchor Protocol ,年化收益 19%;其次是 Gate.io 的流動性挖礦,年化利率 7.12%;然後是幣安的 USDT 和 BUSD 活期理財,年化利率 7%。

雖然收益率是選擇理財產品時非常重要的參考因素,但需要注意的是,收益率可能在短時間內大幅變化,所以還需要考慮影響收益率變動的因素,比如資金規模,高收益率、資金規模較低的資金池可能在短時間內吸引流動性而稀釋收益率。

最後還需提示一下風險,CeFi 理財的主要風險來中心化機構的信任風險。 DeFi 的風險來源更加多樣化,比如智能合約攻擊風險、流動性不足的風險、Gas 費用。兩者也存在共同的風險因素,比如收益率波動、穩定幣脫錨。儘管如此,這篇文章已經告訴你加密世界最可靠的保險指南。