- 撰寫:Onchain Wizard

- 編譯:TechFlow Intern

研究一個項目並建立其自己的信念是鏈上投資者旅程的關鍵一步。一旦你:

- 能夠識別項目

- 能夠研究它們

- 了解炒作水平/隱含預期

- 了解宏觀背景,你就比只會在推特上尋找想法高一個層次了

我不打算在這裡介紹如何研究 BTC 或是 ETH 這樣的主要幣種。你的第一步是要了解你的項目是做什麼的,你可以去項目的網站、推特、Discord 上去了解:

- 這看起來像不像是一個騙局

- 是否有我認識的人在推特上關注這個項目

- 它是 VC 支持的還是匿名的。

你可以使用 Coinmarketcap、Messari Research、Nansen 等工具來了解項目的概況以及關鍵 KPI 指標。閱讀之後,你就能夠簡單地用幾句話概述這個項目是做什麼的,還有它是如何賺錢的(以 GMX 為例,可以概括它是一個去中心化的槓桿 PERP 交易所)。

到了這一步,你就明白這個項目是在協議層面(例如 AAVE、 MKR、DPX、GMX、SPELL),還是在層/鏈層面(例如 ETH、NEAR、 AVAX、FTM)。兩種類型的研究過程是不同的,所以我們可以從鏈開始研究——這裡需要注意的是,鏈往往是「低風險」的,它有更多的 VC 參與其中(仍然是高風險),但其市場估值通常要高得多。所以相較於早期的協議級投資,它的上升空間可能是有限的(除非你是在非常早期加入的)。

研究一條鏈

每條鏈都可以被認為是自己的「加密貨幣國家」。他們的屬性和交易都不同,有些犧牲了某些安全措施以降低交易成本。我絕不算是專家,你也不需要成為專家!因為在人們在爭論這每個加密鏈的優點時,作為投資者的你只需看看它的用途在哪。使用情況可以從交易數量、鎖定的總價值(基本上是一個指標,表明有多少資本被投入到鏈上工作)和任何給定鏈上的用戶數量中觀察,看看人們是否喜歡使用它。與其爭論誰是未來的「以太坊殺手」, 我更傾向於只關注人們喜歡什麼。目前的情況是機構/鯨魚級別的 DeFi 主要存在於 ETH/Arbitrum 上,而遊戲等協議使用則存在於 Avalanche 上。

對我來說,非主要鏈通常應被視為中短期交易,而非長期持有。為什麼?因為有超過 100 個不同的第一層鏈在競爭 TVL 和用戶,而且大多數鏈經歷了一些「炒作」週期,這些週期是由「基金」或是激勵鏈上使用的舉措所驅動的(例如真正的高 APY 耕作),所以當時有大量的僱傭兵資本湧入。但隨著激勵措施的枯竭,這些資本又離開了。最近的一個例子是 FTM,它的 TVL 在 Andre/ve(3,3) 激勵機制的炒作下暴漲,FTM 代幣價格也是如此。但等到炒作週期結束之後,TVL 就沉下去了。請下面是 Defi Llama 的 TVL 的炒作週期以及 FTM 代幣的交易情況:

代幣上漲→TVL 上漲→代幣上漲,然後反過來。

如果你想要在這些「鏈」上賺錢,那麼實際上就是想針對炒作週期做提前交易。那我又是如何研究這些東西,並找出下一個即將到來的周期呢?

最近的一個例子是 NEAR。所有使用我的「觀鯨入門」的讀者,都能看到今年早些時候 NEAR 那聰明的資金動向。要研究 NEAR,你就通過他們的網站,要在 Messari 上了解更多關於它的信息,並嘗試在推特上找到一些真實的或是看起來沒那麼虛假的帖子。更重要的是,你會自己架起橋樑,使用 L1 來感受用戶體驗。高水平(High level)只是另一個使用 Proof-of-Stake 的第一層,而且它將改變世界(我意識到這是一個過度的簡化,但通常而言它是否具有革命性並不重要)。這個網路本身於 2020 年 4 月啟動(你可以在 Messari 上找到這些信息)。

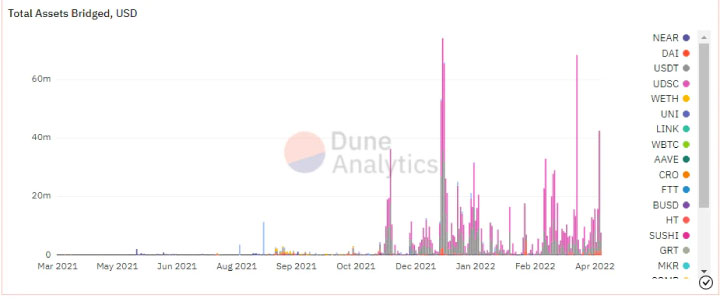

你可以通過 Dune Analytics 的統計數據看出,通過 NEAR 的彩虹橋橋接的總資產從未真正具有過牽引力,直到 2021 年末(聰明的錢開始購買的時候),它最近橋接的總資產金額達到了近 15 億美元。

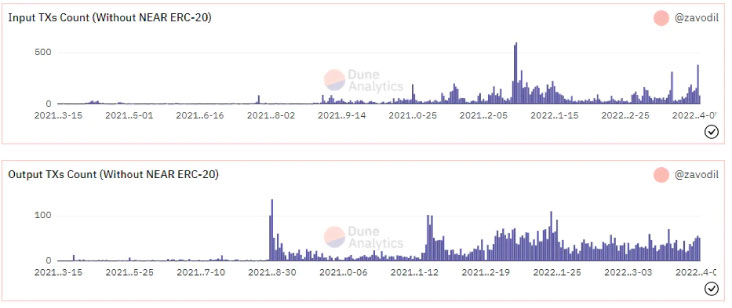

你可以觀察到現在的交易數量仍然增長勢頭良好(還是 Dune Analytics 的統計數據)。

是什麼引發了這一切,你應該在什麼時候產生興趣?正如我在鏈的概述中所提到的,一些激勵或贈款計劃通常會啟動一個 L1 的炒作週期。在這個例子中,為了獲得 DeFi 的市場份額,NEAR 在 2021 年 10 月提供了 8 億美元的補助。

你可以看到一些聰明的錢在這個公告出來之前就提前交易了,但不久後鏈上的活動就放緩了,直到最近 2022 年初才有所回升。然後,它從一群加密貨幣投資公司那裡籌集了 1.5 億美元,包括 3AC、Mechanism、Dragonfly、A16z、Jump、Alameda 等。

我不關注公鏈,而且鏈本身就很難估值。但這些 L1「炒作週期」都是一樣的。以一條使用量有限的鏈為例,它會推出激勵措施吸引僱傭兵資本,主要基金投資,價格上漲,然後過了 6-12 個月之後,炒作可能會消退並轉移到另一條鏈上(這可能與 NEAR 不同,但這麼講只是說明它通常是如何流動的)。你怎麼知道炒作正在消失,或者代幣是否會表現不佳?我會觀察以下 4 個方面:

- 聰明的資金/鯨魚的動向(表演結束之後他們就會開始轉移);

- TVL 的增長/下降(激勵措施耗盡的時候,TVL 就會開始下降);

- 交易/用戶數(這個也是如此。現在的情況是流入鏈與流出的資本不平衡,所以如果你看到相反的情況,可能就是獲利的時期要來了);

- 觀察供應分佈;

因此,TVL 現在仍處於爆炸性增長。在周期的這個階段,做多代幣可能還是不錯的(如果你是一個全職的 Degen,你應該研究底層協議,這些協議在 NEAR 上的變動會比 NEAR 本身大得多,但要注意欺詐/騙局)。

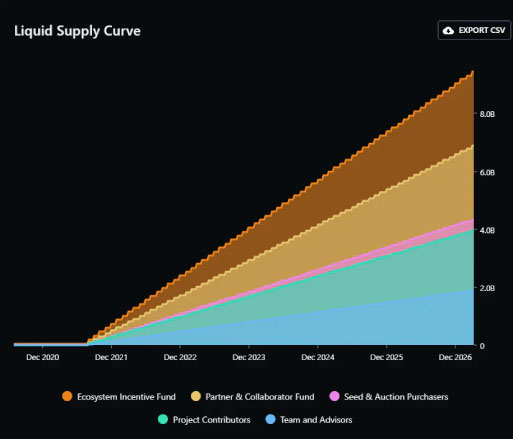

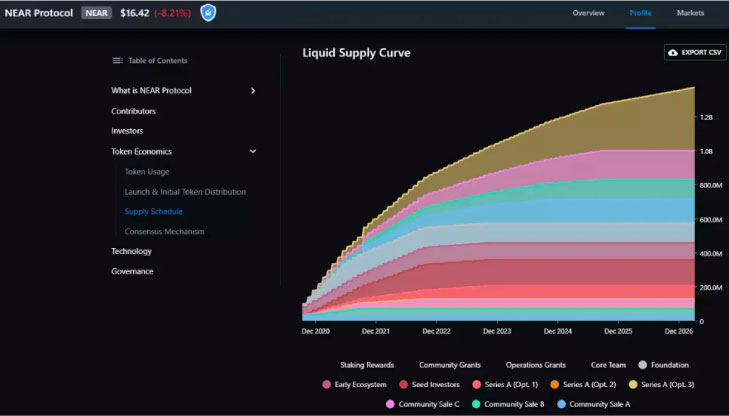

供應的分佈/稀釋是另一個需要注意的要緊事。請記住,這些只是代幣的流動市場,代幣的供應和需求都是價格上升、價格下降的原因。在你擁有一個非常蹩腳的供應方結構的時候,代幣將會長期下跌。這一條同時適用於鏈和協議。

什麼是「蹩腳的」供應方結構Wizard 呢?主要看兩點:

- 流通市值與稀釋後的市值是否有偏差?

- 解鎖時間表在既得代幣上是什麼樣的?

案例:唯一的 SRM

根據 Coinmarketcap 的數據,SRM(Solana 上的去中心化交易所)只有 3.5 億美元的流通市值,而 FDV 的流通市值為 270 億美元。換句話說,FDV 與流通量的比率為 77 倍。通俗地說,這意味著目前有大量的資金被行權,等待著向你拋售!他們什麼時候會拋售呢?上 Messari 轉轉,看看「供應時間表」吧。

看看 SRM 的解鎖時間表,它的流通代幣供應將在未來 12 個月內增加 2.4 倍,基本上每月都增加約 9%。

鑑於流通市值(可以看成是對今日代幣的美元需求)與 FDV 的不匹配,這樣的供應方結構意味著該代幣將面臨巨大的拋售壓力。自 2021 年 9 月 SRM 的解鎖階段開始以來,其代幣供應量已經增加了 6 倍!自從解鎖開始以來,SRM 一直都只是一個下跌的典範。

再回到 NEAR。為了成為鏈上以及鏈上協議方面更為成熟的投資者,你需要關注這些解鎖時間表,因為它們會對代幣價格產生重要的影響。NEAR 的結構要好得多,它的流通市值為 110 億美元,而 FDV 的為 160 億美元,並且在未來 12 個月內流通供應量只增加了約 36%。

希望這能給你提供一些高水平的心理模型,以便在進行鏈級研究時利用。我個人並不關注公鏈,所以公鏈分析不是我的專長。我傾向專注於協議來尋找投資理念(上升空間更多,風險更多)。

研究一個協議

這更像是我的主業。同樣,我對觀察鯨魚的介紹以及我在推特上的介紹將填補你的「想法漏斗」(要研究的東西的頂部)。世界上有數以千計甚至數以萬計的項目可供研究,你該如何知道你的代幣是否值錢?

一個關鍵的開始就再次通過網站、討論區、使用產品(如果它公佈出來了)、閱讀真實的Twitter 帖子、通過 Messari 等途徑了解。你的首要目標是能夠解釋:

- 該項目的目標是做什麼,

- 該項目/產品是否具有需求或可解決的市場

- 隱含的期望是什麼,

- 它在使用、估值、炒作等方面的競爭是什麼。

我想再次重申,目標在於建立你自己的信念,而非他人的信念。如果你對一項投資沒有信心,當它下跌 50% 時(幾乎肯定會下跌),你就需要有信心繼續投資或以更便宜的價格購買更多的投資。我也傾向於關注那些我有興趣並正在使用或是將要使用的項目,以此保持我的參與度,這通常使我會進入 DeFi 代幣。

就從項目是做什麼的開始–你需要了解其功能、路線圖、人們為什麼會使用它,以及它的目標市場有多大。例如,我是 Dopex 的忠實粉絲,因為期權本身就是一種更好的對沖和賭博方式(而不是 perps),我認為隨著時間的推移,鯨魚和散戶會更多地使用它(perp 數量巨大 = 大量 TAM)。與其在 30 倍槓桿的 ETH 長線上被清算,我更是可以通過購買 ETH 看漲期權(或在 Atlantics 出來時使用)來獲得槓桿式的上行風險,且沒有清算風險。

觀察一個項目的時候,你不能在真空中觀察它。作為勤奮工作的一部分,你需要製定一個競爭格局(我的代幣與其他代幣相比),不僅要涉及今天的 TVL/ 使用方面,而且要涉及產品差異、投資者/顧問參與、路線圖差異和社區差異的方面。擁有社區的狂熱崇拜、TVL 低但在不斷增長、在持續開發新的創新產品的項目,會優於具有高 TVL 但沒有增長、創新有限的代幣。

大多數失敗者都栽在只比較他們的代幣與下一個市場領導者的市值。他們愛這麼比較,但是所有的協議都很難估值,你要認識到代幣價格是由炒作和講故事所驅動的,這比基本面要多得多。但與此同時,不斷增長的基本面也會導致炒作和講故事。

為了打出一個全壘打,我通常會尋找低起點的估值(通常是 5 – 1.5 億美元的市值),我認為它們正在建立一些特別的東西,可以達到 10-20 億美元。我不研究抄襲的項目,因為如果該項目可以很容易地分叉,那麼它的競爭優勢就非常非常低。

「建立一些特別的東西」可以細分為:

- 完全的新概念(例如 Dopex 的IRO+Atlantics,JPEG 的 NFT 貸款,SPELL 在開始時的收益率代幣貸款,BTRFLY 的隱藏之手)或是

- 更好的用戶體驗或削減中間人(例如 GMX)。

好了,我找到了一個小規模的項目,我認為它建立了一些與同行不同的東西,接下來做什麼?

請進入討論區,提出一些問題。哪怕提的問題很愚蠢,社區和團隊處理你的問題的方法也能告訴你很多。信息如果他們採取防禦措施或是阻止你,那就不是一個好的社區,很可能預示著產品會出問題(或者是產品不會推出)。如果代幣有一個產品,那就使用它!如果遇上問題,就向團隊提供反饋。

對於協議級別的項目,我傾向於只寫一小頁內容,寫寫它是做什麼的,有哪些鯨魚在投資、建議,鯨魚、零售中的哪一個會使用它還是二者都會使用,目前的估值, 以及我認為它可能是什麼,隨著時間的推移它的使用/TVL 是如何變化的,以及有哪些即將出現的催化劑。

你可以通過 Nansen 或者直接點擊 Debank 來尋找參與項目的鯨魚。此外,網站上通常會說明還有誰在為這個項目提供建議,你甚至會在 discord 上看到一些人在各種項目中的重疊。

估值是非常、非常困難的。不具有任何功能的 Meme 代幣可以達到 10 億 – 400 億美元的市值,而像 Curve/Convex 這樣的 DeFi 的關鍵構件則是 30 – 80 億美元的 FDV。我個人最好的投資來自於 1 億美元的買入和 8 億 – 20 億美元的賣出,所以這是我推薦的框架。很明顯,實際上還存在其他的方法,但如果你想在 4 – 6 個月的時間內達到 10 – 20 倍,較低的市值可能會適合你(但顯然它可以歸零)。

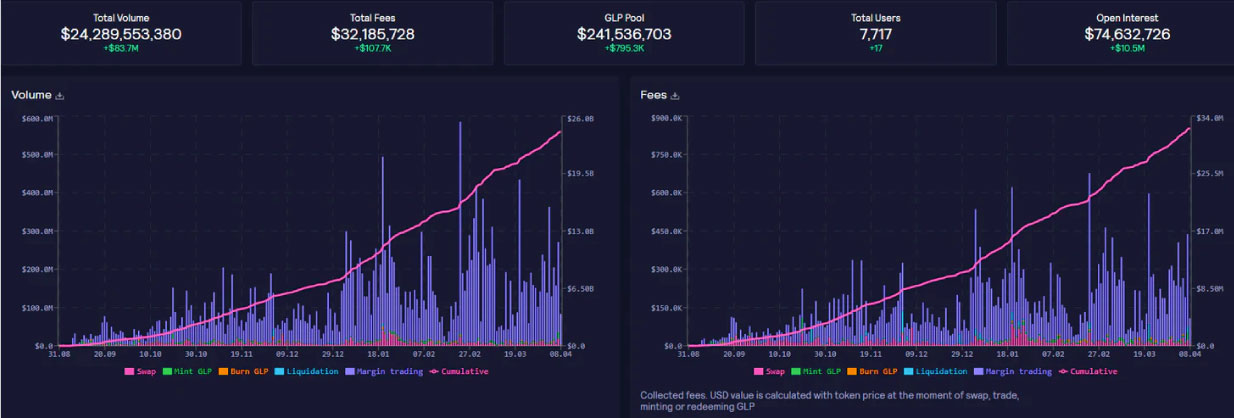

如果項目的產品已經推出並繪製出了在一段時間內的使用情況——你通常可以從 Dune Analytics 的頁面上找到這些信息,或者靠它來為你建立分析。以 GMX 為例,他們的統計頁面為你提供了你需要知道的關於隨時間增長的一切。

至於 DeFi 項目,深入研究項目如何賺錢(如何提取費用,是否具有經常性)以及它是否回饋給代幣持有者(在 GMX 的案例中,70% 歸 GLP,而其餘部分歸 GMX)也是不錯的。

如果產品還尚未推出,那麼你就要預先了解他們推出項目的催化劑,因為代幣通常在發布日期前後會出現一個「Alpha 爆發」 。你可以通過潛伏在項目對話中來獲得這些信息,並找到哪些團隊成員傾向於洩露 Alpha。

有些情況下你也可以查看一個項目的 Github,藉此觀察他們是否正在開發一些市場上缺少的東西。然後,它歸結為(1)頭寸大小和(2)美元成本平均法/買入點,這部分將需要單獨寫,但它是高水平的。要想在炒作較低時買入,你就要在主要產品發布前幾週甚至一個月買好,或者如果產品已經出來了,那在你喜歡的價格或是項目爆炸性增長時 DCA。

對於協議,你還需要完成類似我在 SRM 上曾做過的供應分佈分析/練習,並著重研究團隊代幣的歸屬,觀察歸屬期有多長。較長的歸屬期表明團隊有希長期保持建設,而積極的、短期的歸屬意味著它可能是在掠奪現金,他們的動機是在短期內提高價格(仍然可以在這方面賺錢),但長期而言則會放棄這個項目。

這篇文章對電子郵件訂閱者來說太長了,所以我將發布第二部分並對協議研究進行更深入的研究,但希望這能給你提供一個很好的起點。我想強調的是,你應該記住以下要點:

- 尋找與眾不同、難以復制的項目;

- 有優秀團隊和顧問支持的項目;

- 開始時市值較低,只有極少的 CT 騙子(的項目);

- 具有良好的供應方代幣結構(的項目);

- 擁有你在項目討論中發現的即將到來的關鍵催化劑或是夥伴關係(的項目);

- 建立你自己的信念,而不是從 CT 騙子那里外包它;

- 而且可能最重要的是,要減少你實際投資的項目數量。世界上有那麼多創新或特別的東西可以建造,但你可以投入工作的時間+資本是有限的。如果你在某個項目上扣動了扳機,那麼這個項目應當需要有潛力開闢大量的 TVL/使用,或是能將新用戶帶入這個空間。