當前 NFT 市場已經到達百億美金,然而 NFT 抵押借貸的估值多低於一億美金,巨大的價值落差隱含了巨大的機會。

本篇文章會討論為何當前 NFT 抵押借貸主流的 P2P 模式不慍不火,以及為什麼我認為資金池模式會創造新的範式,解放當前 99% 閒置在錢包的 NFT,並開啟 NFT 抵押借貸的賽道。

賽道規模

NFT 抵押借貸意思是 NFT 擁有者將自己的 NFT 作為抵押品,向資金提供方借錢出來。

NFT 要能作為抵押資產,必須要滿足:

- 足夠的價值共識:市場都認定該 NFT 系列有價值,對其價格有信心,不會短期的價格波動就崩盤,同時資金提供人願意獲得抵押品

- 足夠的需求方與交易量:有價無市,缺乏換手率會導致無法即時清算 NFT,造成資金提供方的潛在損失

Opeasea 上超過 10 萬 ETHvolume 的系列有七個, CryptoPunks / BAYC / MAYC / Art Blocks / Clone X / Decentraland / SandBox 。光是這七個系列已經是 100 億美金的市場,同樣也是 NFT 抵押借貸項目的市場規模。

2022 年勢必會出現其他頭部項目以及更多資金湧入,SolvProtocol 這種有明確價格的 Financial Voucher NFT 也會開始發力。我認為 2022 年 NFT 頭部項目能達到 200 億美金以上的市值, NFT 抵押借貸的項目也能出現數十億美金市值的項目。

為什麼當前 Peer-to-Peer 模式沒有很好的解決問題

Peer-to-Peer 模式介紹

NFT 作為抵押品最大的問題就是怎麼定價,每個 NFT 有不同的稀有度導致價格不一。因此當前的 NFT 抵押借貸多為 Peer-to-Peer 模式,讓 NFT 擁有者與資金提供方在協議上溝通雙方能接受的價格,項目作為平台促成交易。

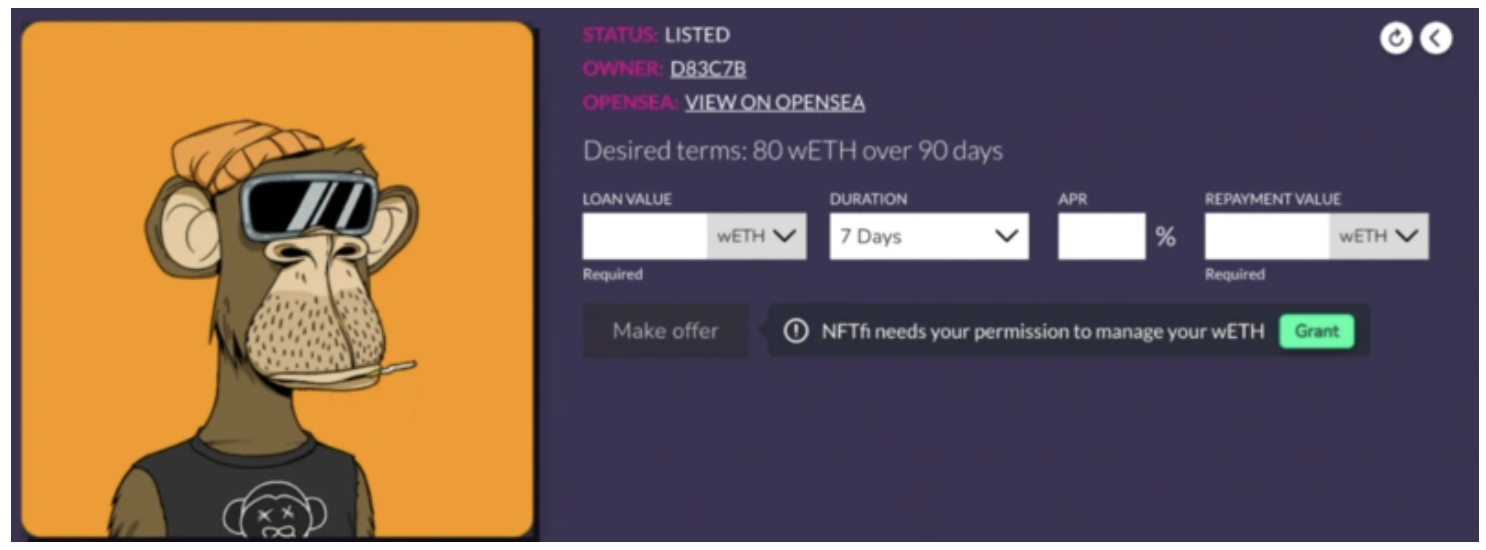

以當前較成熟的 P2P 平台 NFTfi.com 為例,使用流程為 NFT 擁有者抵押 NFT 到平台,填寫想貸的金額與期間。

資金提供方可以在平台瀏覽各個 NFT 期望的借款金額,資金提供方提交他願意提供的貸款金額以及要求的利息。

整個流程就像是拍賣,NTF 擁有者從數個資金提供方的條款中從中選出一個他能接受的方案完成交易,借款到期後需償還本金與利息來取回智能合約中的 NFT,否則 NFT 會從智能合約中轉移給資金提供方。

P2P 的優勢

- 取得當前市場共識價格

由於 NFT 的獨特性,P2P 的機制能解決任何 NFT 的價格問題,由資金提供方來鑑價並報價,收益風險都取決於資金提供方的判斷能力。尤其是對於稀有度高,遠高於地板價的 NFT 或是交易量少的 NFT,更需要 P2P 模式來給到市場當下合適的價格。 - 適用各種 NFT

不管是主流還是小眾 NFT ,收藏品還是遊戲道具,只要有供需就能透過 P2P 完成交易,延展性最強。

P2P的缺點

- 交易流程長

NFT 擁有者上架後只能等待別人報價,不知道什麼時候會有人提交報價,需要不斷回去察看,每個 NFT 擁有者都希望有多個報價來比較,交易時間通常以日計算。 許多時候抵押借款就是當下有急需,P2P 模式在交易媒合上只能透過增加資金提供方數量等手段優化交易時間的體驗,但本質上依然無法加速。對於有急需用錢的 NFT 擁有者而言,這種不確定性的體驗較不友善,可能被迫接受條件惡劣的 offer。 - 具備專業鑑賞 NFT 擁有者的數量少,利息高

P2P 模式會勸退大多數有興趣但缺乏專業鑑價能力的資金提供方。 P2P 模式資金提供方本身就要具備專業鑑價能力,對於能力要求很高,給錯報價就需要承擔清算後虧錢的風險。

能看懂整個系列每個 NFT 價值區間的 NFT 擁有者屈指可數,因此除了 BAYC / CryptoPunks / ArtBlock,其他即使是 MAYC / Axie / SandBox ,基本都是無人報價。

然而即使是 BAYC / CryptoPunks 也只有個位數報價,資金提供者要求的利息通常在到 30-40% 之間,甚至 60%-100% 也能見到。對於借款者而言,除非能確保期間內有辦法帶來更高的收益,否則有較高的損失風險,大幅影響供給的意願。 P2P 平台宣傳資金提供方獲得超高 APY 來吸引更多人提供資金,減少交易時間,但等於 NFT 供給方需要支付高昂利息,對整個模式最關鍵的 NFT 提供者體驗不佳。 - 平台交易金額小,且借貸資金無法留在協議上 P2P 對於資金提供方不友好的地方在於放貸的金額受限於 NFT 數量與價值,報價 offer 還需要跟其他 bidder 競爭拍賣,不確定在什麼期間會有結論,需要一直回到平台檢視。最後沒被 NFT 擁有者選中還要承受資金的時間成本。 同時無法將資金一直留在協議生息,必須不斷到平台找新項目出價,只能留住重度用戶。

總結

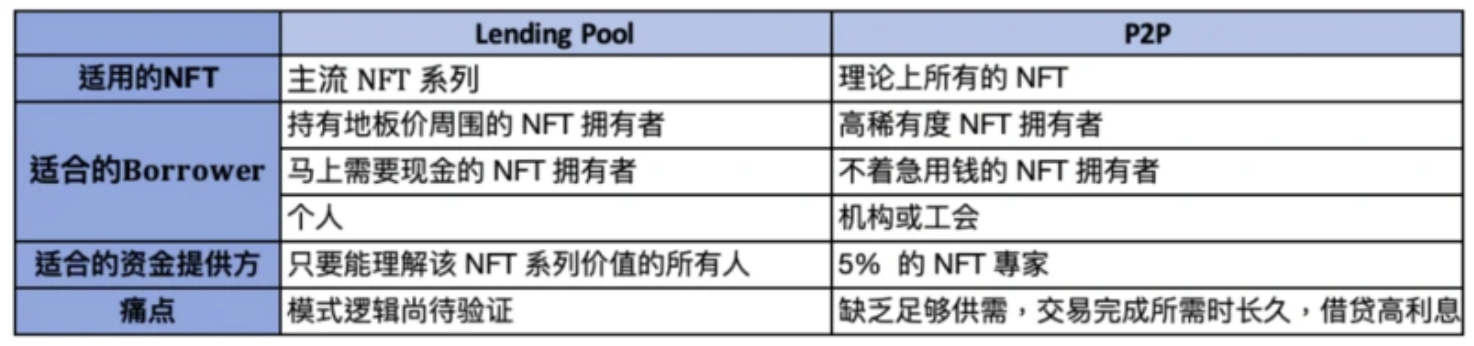

P2P 邏輯上的確完美解決 NFT 價格不一的問題,但是資金使用效率低,交易時間久以及高利息是明顯的缺點。

因此我認為 P2P 最適合的場景可能在高價值 NFT,長尾 NFT 等。同時 NFT 擁有者沒有急用錢,可以有幾天的時間等待。或是像 Kyoko 提供 Guild to Guild / Dao to Dao這種 P2P 的大額借貸服務以及專注在長尾的遊戲道具。對於一般的場景與用戶,P2P 的機制用戶體驗還有比較多改善空間,這也是我看好資金池模式的原因。

為何我認為資金池模式是更好的方式以及如何運作

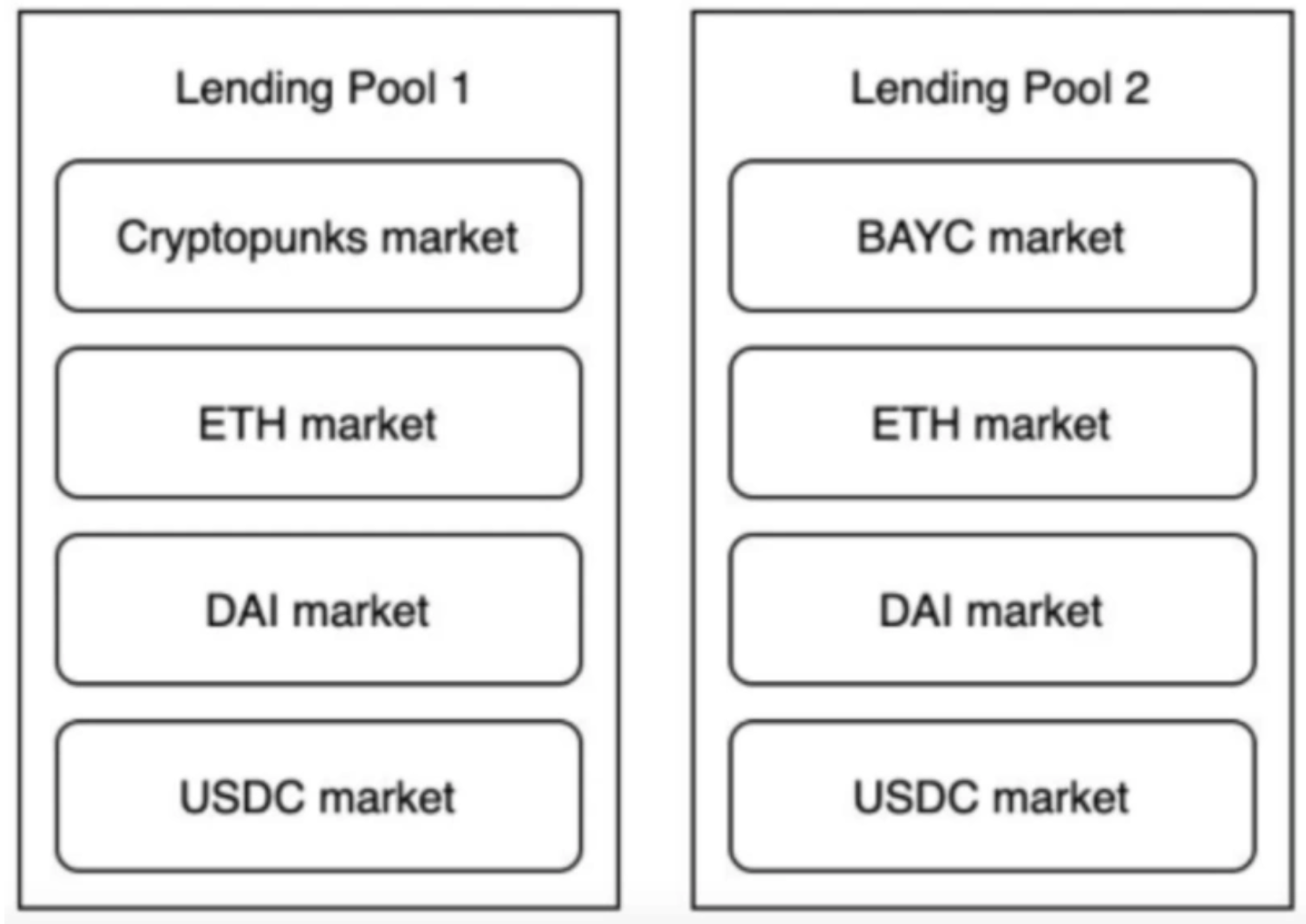

資金池模式中, NFT 擁有者在超額抵押 NFT 到池子後可以馬上借出貸款,整個流程就像使用 AAVE / Compound 一樣。

另外一方面,想賺取利息的資金提供方可以將自己的穩定幣或是 ETH 放入池子生息,NFT 擁有者支付的利息多寡取決該池子的借貸資金量與 NFT 供給,若 NFT 擁有者還不出錢或是NFT價格跌至清算線,NFT 會被放到 Opeasea 拍賣,並將資金返回給資金提供方。

預言機問題

資金池模式怎麼給 NFT 定價

當前的解決方案基本都是用根據鏈上數據做 TWAP(time-weighted average price),剔除極端值並用一段時間的地板價做平均。也就是說不管你這個 NFT 在系列中多稀有,一律使用地板價作為其價值,同時透過這個方式防止價格被操縱。

資金池模式的優點

- 交易完成快且借出金額明確 Crypto 大部分借貸的用途就是炒幣,炒幣看重時機同時知道有多少資金能投入。資金池模式讓 Punks 跟 BYAC 用戶只要有借貸需求,抵押馬上可以獲得明確金額的貸款去投資,不需要等待價格發現。

- 低且穩定的利息,資金能留在協議上 資金池能解放大量的借貸資金。有許多人能理解 BAYC 跟 CryptoPunks 的價值,但能分辨每個 NFT 價值的人可能不到 5%。資金池模式讓所有對系列有共識的人,都能提供資金到池子裡賺取利息。相比與 P2P 模式,協議的借貸資金量能有顯著的提升,我預測這也會讓 NFT 擁有者利息從 P2P 模式動輒 30%-100% 的利息能穩定的降成 10%-20%。 最後,資金可以留在協議上生息,不需要頻繁回來看出價。

資金池模式的缺點與風險

最明顯的就是無法給到地板價以上的 NFT 更公允的借款金額,讓離地板價越遠的NFT 越不願意使用,這部分當前無法解決,未來可能是對有特定稀有部位的 NFT 們另開一個池子,用地板價 + X% 的方式解決,也因此我認為高稀有度 NFT 不是資金池現在最主要的服務對象

再來最大的風險就是價格操控或急跌,可以分成幾個場景

- NFT 價格快速下跌 如果 NFT 系列下跌速度過快, NFT 被大量清算掛在交易市場,導致恐慌繼續下跌,NFT 賣不掉導致借款人損失。這也是我認為資金池模式當前更適合具有強共識的 NFT 系列,確保被清算時有人等著收購。

- 協議惡意攻擊 另一個常見的擔憂是如果有用戶不斷遠低於地板價左手賣右手,可能導致地板價被操控快速下跌,影響協議參與者利益,即使對黑客沒有利益。 TWAP 用多個時間維度作為數據採樣來源,同時剔除極端值,做出的綜合地板價,同時同個 NFT 時間內多次交易都只能被判定一次來避免被攻擊。

- 拉高價格後藉貸並故意清算

大戶在時間內用多個 NFT 左手賣右手,大幅拉升地板價,之後到池子大量借款並不還錢,讓協議清算不值這麼多錢的 NFT 。對於長尾 NFT 系列尤其容易。因此資金池模式對於非主流的 NFT 的確風險較大,可預見這類項目資金提供方利息會更高,投資人需要更謹慎。 至於 BAYC 與 CryptoPunks 等主流項目,池子抵押率假設是 30%,50 ETH 地板價可以藉出 15 ETH。如果想透過拉抬地板價借款來獲利,即使大戶之間勾結,依然要需要拉升到 150 ETH 以上才有賺頭,同時還要建立在BAYC 內在價值就是 50 ETH 不會再漲的前提,成本遠收益更大。 - 智能合約風險

資金池模式畢竟較為複雜,即使多數邏輯與 Compound AAVE 類似,仍有智能合約的風險。

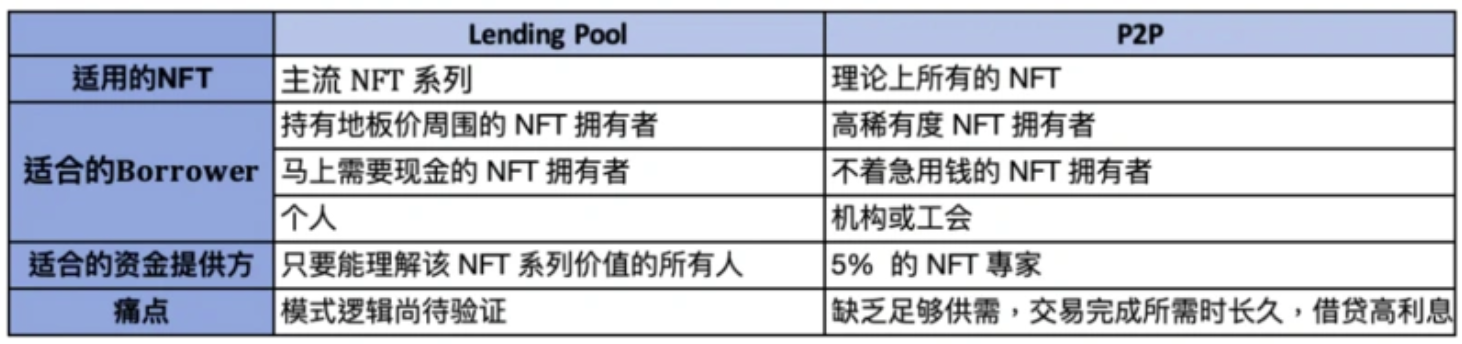

資金池與 P2P 模式的總結

當下大多數的 NFT 都沒有做抵押借貸的價值,因為清算了也沒人要,多數 NFT 在 2022 年依然沒有轉手率。 P2P 理論上可以服務所有 NFT,然而當前缺乏足夠的資金提供方以及優質 NFT 供給,只有 BAYC / CryptoPunks 等系列有人報價,其他系列都沒有足夠的專業鑑價方。相比於 P2P 模式,資金池對資金提供方門檻的降低讓它能服務更廣的主流 NFT 系列。

因此這階段 NFT 抵押借貸項目的關鍵就在於誰能拿到最多的主流項目供給,誰能服務更多的主流系列。在存量市場裡,你的協議多拿到一個 BAYC,另一個協議就少了一個供給。快速佔據主流 NFT 供給帶動借貸資金,壓低利息形成正循環,建立優勢。這也是我認為在當前的市場樣貌我更看好資金池模式能帶動 NFT 抵押借貸市場的爆發,根本的原因在於能真正吸引藍籌 NFT 供給進入金融市場。

兩個模式分別有哪些項目值得關注

資金池模式

- Drops

二月上線 NFT 抵押借貸資金池,上線 BAYC / CryptoPunks 池。當前全稀釋市值約在 3000 萬美金。 - Wise

有原有業務,以太坊投資工具,已發幣,市值未知。 Q1 會推出 P2P 的借貸服務,有做資金池的規劃。

P2P 模式項目

多數都沒有發幣,許多項目有原本其他業務。

- Arcade

Pantera Capital 投資,內測中。 - NFTfi

當前 P2P 已上線且最成熟的市場,未發幣。 - Nexo

中心化借貸平台,三箭投資。推出中心化 NFT 抵押借貸服務,最高能藉 20% 的報價, 市值 11 億美金,FDV 20 億美金。

其他項目

- Vera

用戶可以藉錢買 NFT 並固定支付給資金提供方利息,市值 580 萬,FDV 1.62 億美金。 - Jpeg’d

抵押 NFT 後可以從池子獲得協議提供的 PUSD ,抵押率 32%,未發幣。 - Muse

有個給程序員使用的 NFT flashloan 專案,允許閃電貸借貸。 - Bunchy

十月開始停止更新,不確定進度。 - BridegeSplit

Solana項目, CB / Solana / Jump 投資,機制還不明確

如何驗證 NFT 抵押借貸項目是否成功

當下的判斷是主觀且靜態的,然而市場變化是動態的,判斷是否正確,是否有新的影響因素,項目能不能做運營起來都需要時間持續驗證。

- 頭像 NFT 抵押借貸是不是剛需 當前 NFT 抵押市場都是瞄準頭部的 NFT ,但這些頭像與土地究竟長期來說有沒有足夠的流動性與好的定價當前其實是個問號。 P2P 模式不溫不火是因為使用體驗不好還是多數頭部 NFT 買家沒有這個需求,就像有錢人不會將自己的名畫抵押借貸一樣。

- 主流 NFT 供給數量 最需要觀察的數據為主流 NFT 供給數量,當前的市場只有主流項目有抵押借貸價值,主流項目 NFT 主要流向哪個協議,就會是賽道的龍頭項目。

- 主流 NFT 社群討論度 主流 NFT 項目都是自成一個社群,產品如果打中社群痛點,勢必有足夠的討論聲量。

- 能否服務更多的系列 最後是加分項,能否將除了 BAYC / CryptoPunks 以外的 NFT 系列做起來,有真實足夠的供給與需求。

此幾項是項目方產品上線後驗證思考的判斷維度。

未來判斷

NFT 抵押借貸賽道更多還是切入角度與運營能力之分。資金池當前最適合主流的系列,P2P 在整體 NFT 買賣家數量足夠後,什麼系列什麼場景都適用,延展性更強。

因此我認為未來 P2P 模式的協議可能增加資金池模式,資金池模式的可能增加 P2P 模塊,讓不同需求的借貸雙方都能在一個協議滿足。

NFT 抵押借貸是能協助 NFT 項目穩住地板價以及增加其價值的,一個項目如果持有能確保在藉貸協議借錢同時獲得協議代幣獎勵,對於買家有更多的誘因參與。

因此抵押借貸協議如果有 DAO 且允許代幣持有者投票要新增哪個 NFT 系列,以及根據票數決定池子代幣獎勵,也有機會像 Curve 一樣讓各個 NFT 項目方進行代幣投票權的競爭。

於頭像與土地是不是最適合的做抵押借貸的也需要時間驗證,至少土地 NFT 我認為可能更適合 IQ Protocol 提供的 NFT 租賃而不是抵押借貸。

我認為遊戲資產也是抵押借貸優質的標的,只是這個市場還需要等待 GameFi 行業本身發展,因此 Kyoko 也是我比較關注的項目。