雖無大量流入,但也不錯

- 今年上半年,比特幣 +65%,以太坊 +45%,BNB +31%,Polygon +47%,以及 Solana +116%。

- 儘管加密貨幣漲幅巨大,但數據還沒有顯示大型機構投資者的湧入以長期支持上升趨勢。

- 機構投資者似乎更關注銀行系統的危機,但值得注意的是美國機構投資者最近的動向

- 需要監測下列數據:1)比特幣金融產品,2)Coinbase溢價,3)比特幣衍生品,4)OTC市場,5)穩定幣。

比特幣金融產品的變化

理解比特幣金融產品

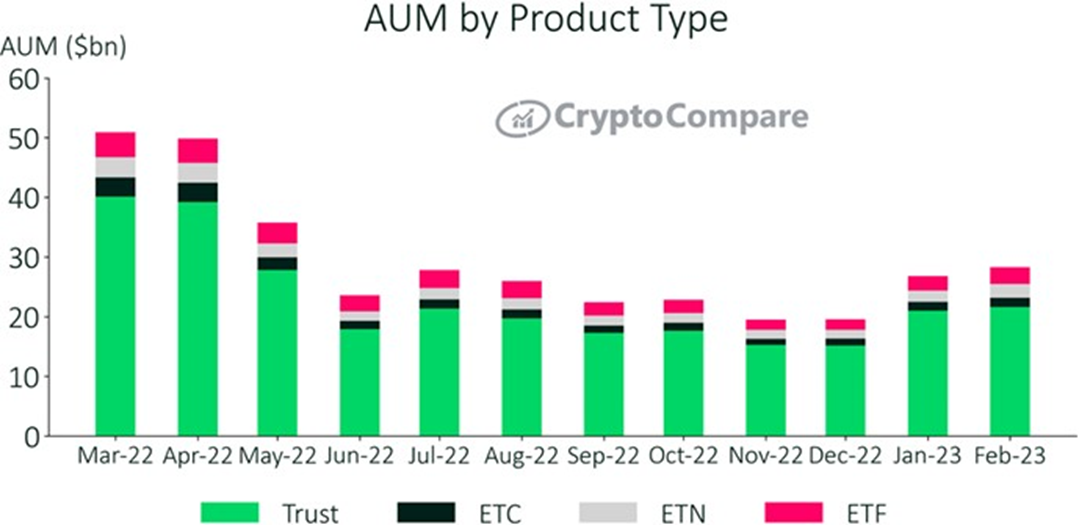

- 因對包括信託、ETN 和 ETF 的基於比特幣的金融產品的間接需求,機構投資者投資此類產品。

- 大多數 ETF 是基於比特幣期貨的,而比特幣現貨 ETF 已在美國以外的加拿大、德國和瑞士上市。

- 創建或管理與比特幣和其他加密貨幣相關產品的公司有 Grayscale、21Shares、ProShares 和 Bitwise。

- 加密貨幣相關投資產品的資產管理總額在今年 5 月 Terra-Luna 失敗後出現大幅下降後,一直在小幅反彈。

資料 : Cryptocompare

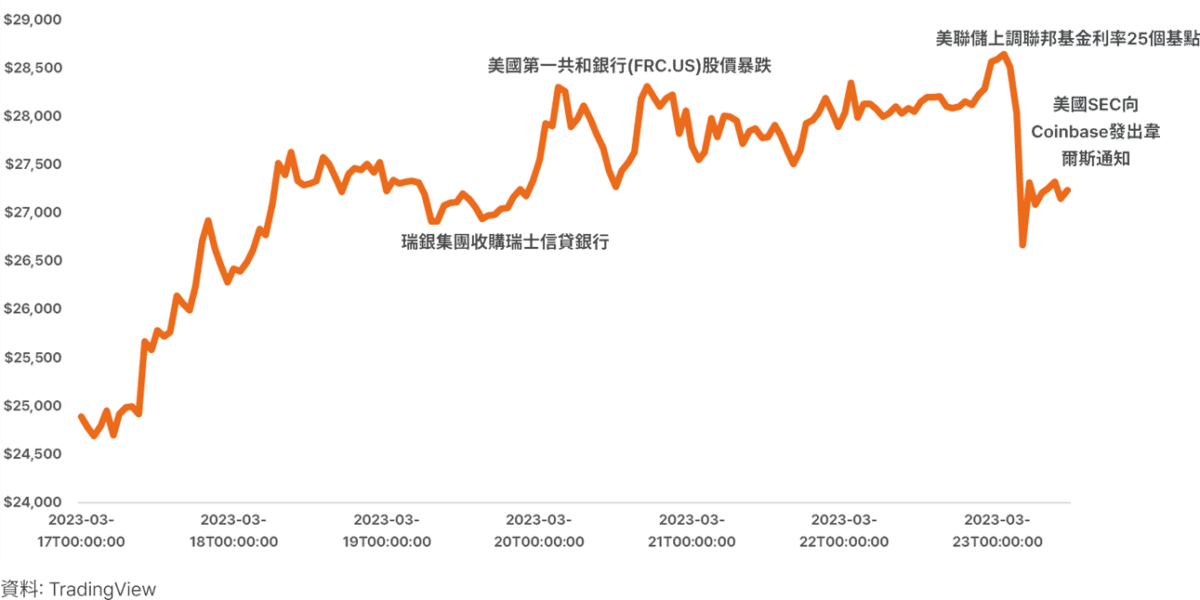

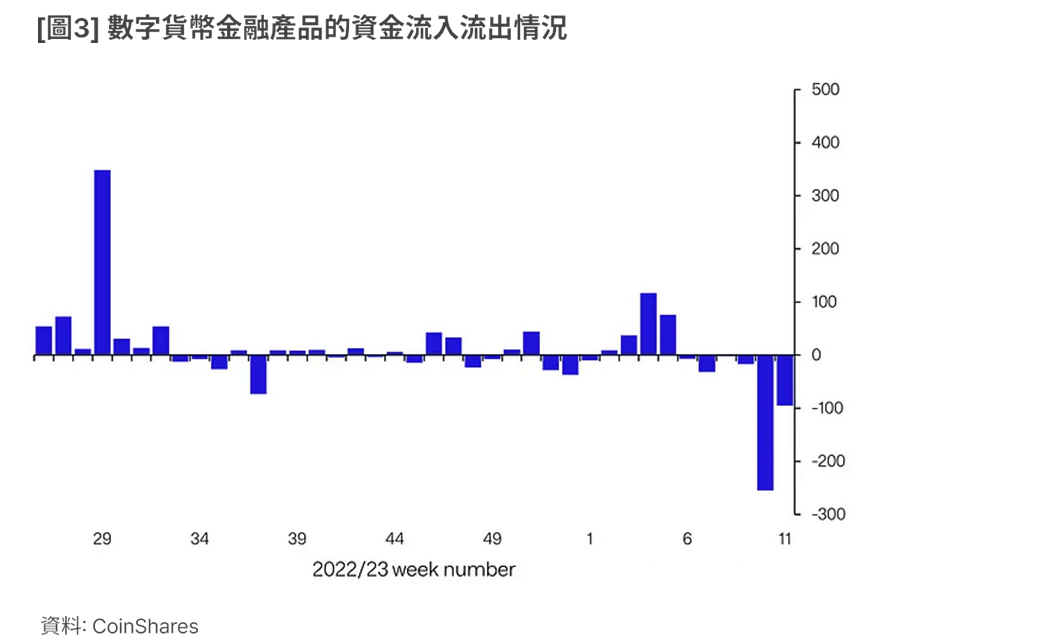

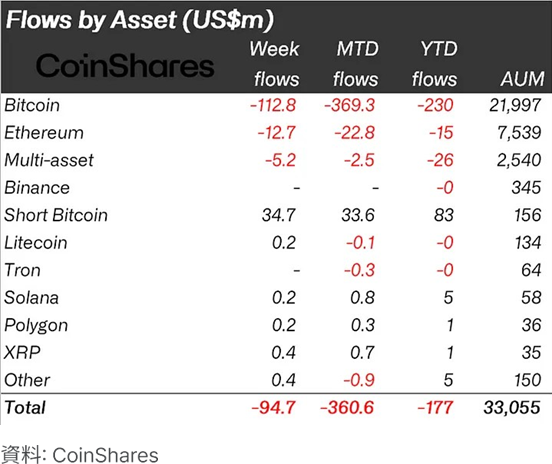

3 月份數字資產金融產品會出現外流現象

- 比特幣的價格持續上漲,但是宏觀和金融系統的危機比預期更加強大,反映了美國投資者的不安情緒。

- 截至 3 月 20 日,與數字資產相關的投資產品連續 6 週記錄了總計 9500 萬美元的流出,並連續兩週出現大幅流出。

- 最近的資金流出導致今年的資金流入完全消失,並轉變為淨流出,但由於加密貨幣的上漲,總資產淨值增長了 26%。

- 本週預計會有部分資金淨流入,但總體而言,應該理解為資金淨流出仍在繼續,這是機構風險規避傾向的體現。

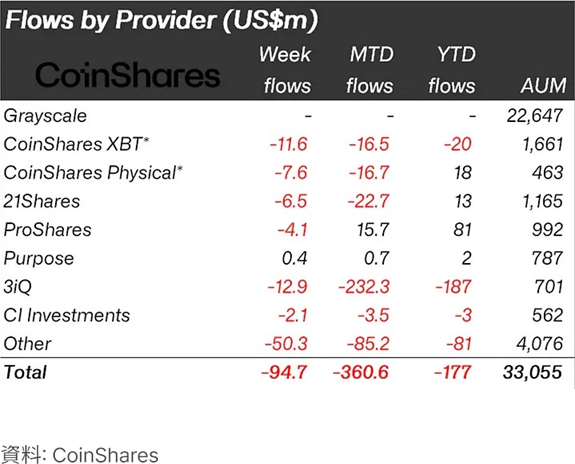

但在美國情況良好

- 比特幣的價格持續上漲,但強大的宏觀經濟和金融系統的危機反映出機構投資者的不安情緒。

- 比特幣上週發生了總計 1.13 億美元的投資產品流出,過去 6 週共記錄了 4.24 億美元的流出。

- 按每週的基礎上看,美國機構投資者的資金流出 40 萬美元,但 MTD 和 YTD 表明資金流入一直在穩步增加。

儘管在加拿大和德國以比特幣現貨 ETF 為中心的投資產品出現了資金流出,但最終美國投資者仍在穩步增加對比特幣需求。

比特幣信託(GBTC)的溢價率有所改善

- 灰度(Grayscale)是 DCG 集團(Genesis Capital)的子公司,運營比特幣實物託管產品 GBTC 等。

- 以資產管理規模為基準,是規模最大的公司,在 2 月份創下約 2080 億美元(約合人民幣約 27000 億元)的記錄,目前保持市場領先地位。

- 購買 GBTC 後必須經過 6 個月的強制持有期,然後才能在場外交易所進行交易。若溢價則看漲,若折扣(反溢價)則看跌

- 目前,GBTC 的溢價率為負 36%,但相較去年的負 50% 已有很大回升,隨著價格上漲,機構投資者的買盤也會增加。

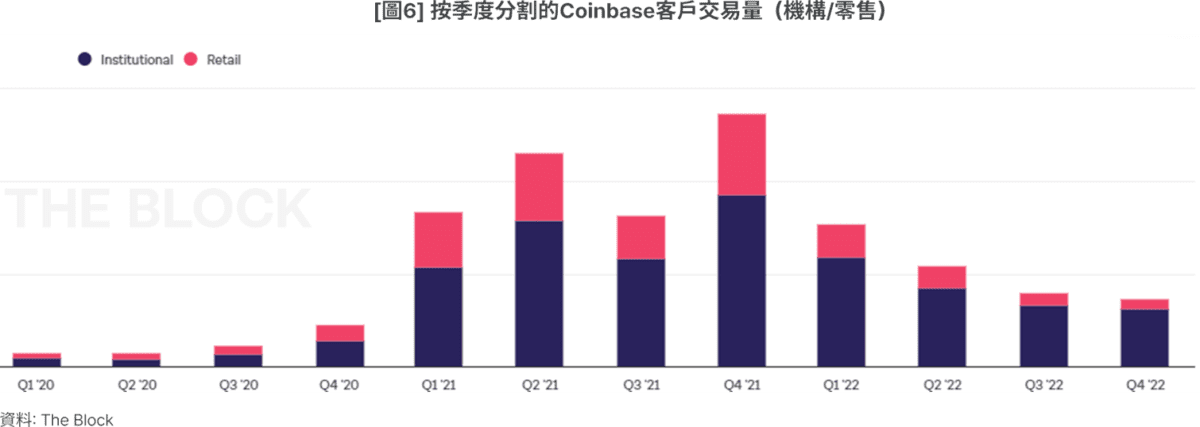

以美國機構投資者為中心的 Coinbase

Coinbase 的核心,美國機構投資

- Coinbase 是全球第二大交易所,僅次於 Binance,也是美國最大的加密貨幣交易所,並在納斯達克上市。

- 他們提供面向機構投資者的自有經紀平台 Coinbase Prime,已有超過 1,500 個機構參與。

- 截至 2022 年第四季度,87% 的客戶是機構投資者,13% 的客戶是零售投資者,實際上機構投資者的比重很高。

- 因此,Coinbase 提供的 Coinbase Premium 或 Coinbase 的交易量等與機構投資者的流入密切相關。

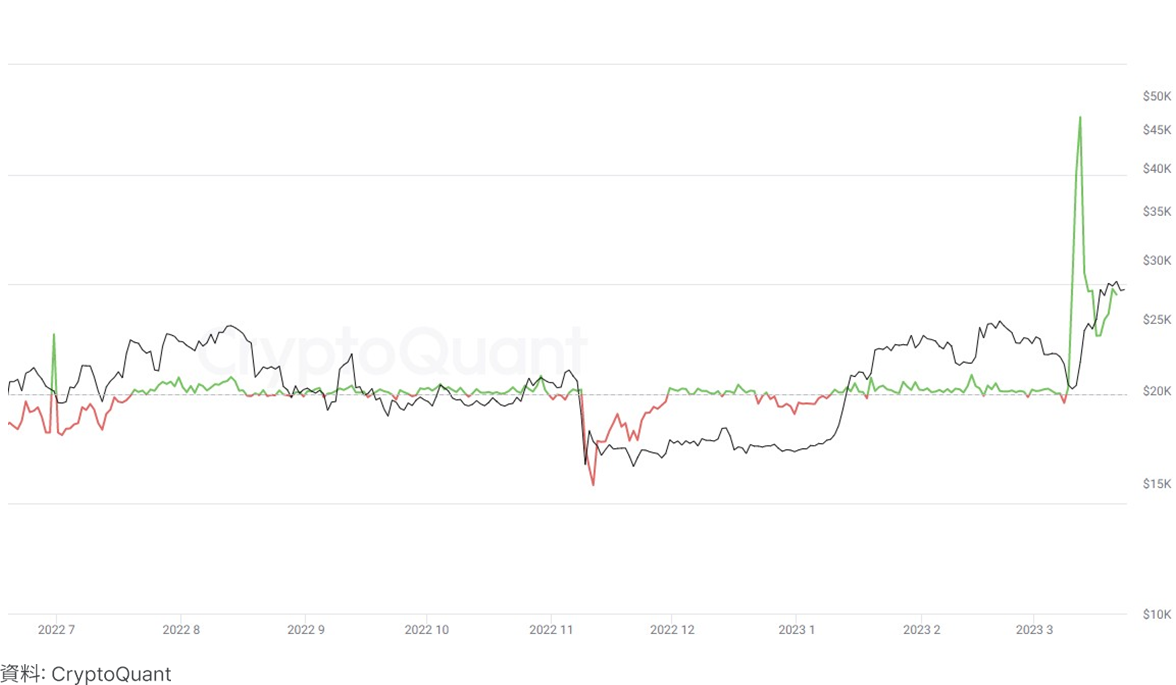

維持在較高水準的 Coinbase 溢價

- Coinbase 幣價和幣安幣價之間的差值稱為溢價,溢價越高意味著美國投資者的買入壓力越大。

- 在 USDC 清算之後,創下歷史最高水平(1%),隨著比特幣的上漲,Coinbase 的溢價保持在較高水平。

- 不僅比特幣,其他貨幣如以太坊等的 Coinbase 溢價也很高,這表明總體上的買盤很強。

- Coinbase 的溢價上漲是美國機構投資者買入壓力增強的信號,但 Coinbase 的交易量並沒有大幅增加。

FTX 事件後,未约定结算已達到最大值

- 衍生品以機構投資者為主,未平倉合約是指在期貨交易所進入頭寸後尚未清算而持有的所有合約數量。

- 未平倉合約價值越高,意味著流入市場的資金越多,市場關注度越高 -> FTX 事件後達到最高水平,達到 120 億美元。

- 比特幣未平倉合約在 2021 年 4 月創下 238 億美元的紀錄後總體呈下跌趨勢,但隨著今年價格上漲而出現反彈的情況。

- 整個期貨期權市場的數據雖然略微上升,但整體情況平穩 -> 資金正在集中於比特幣。

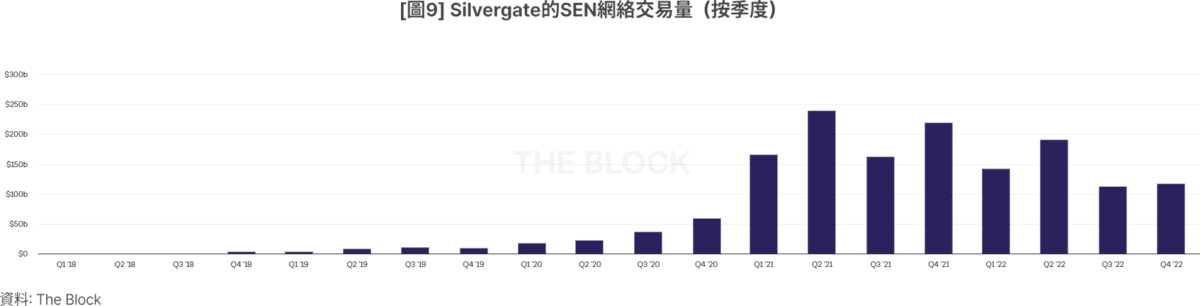

加密貨幣銀行的關閉,使 OTC 市场萎縮

- OTC(櫃檯交易)是指不經過交易所直接進行交易的方式-> 機構投資者通常需要大量交易

- 在加密貨幣市場中,主要由加密貨幣基金、加密貨幣礦業公司等主導,但也在像幣安和 Coinbase 這樣的交易所中積極開展 OTC。

- OTC 中介方式分為代理機構和自營型交易,代理機構由公司負責連接,自營型交易則使用自有資本進行交易。

- 曾負責代理機構角色的 Silvergate 和 Signature Bank,到 2022 年第四季度末,其交易量已達 1171 億美元,但隨後出現了連續的關閉導致流動性不足。

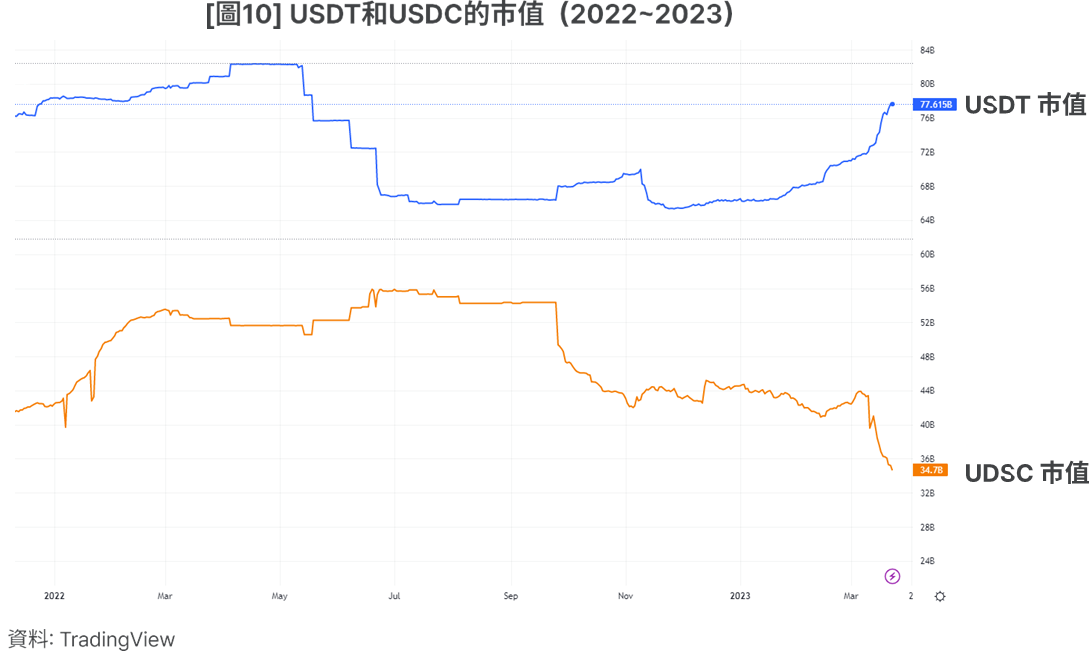

穩定幣在萎縮,但 USDT 在上升

- 大規模交易穩定幣通常由大型機構投資者或鯨魚交易,最近整個市場的新發行量大幅下降。

- 然而,實際上,作為加密貨幣交易的主要穩定幣-USDT 的數據正在改善,這可以解釋為市場上的積極信號。

- 最近幾週,USDT 的市值增加了約 50 億美元,沒有暴露於 SVB,美國銀行也沒有低估持有的美元。

- 以太坊生態系統中最常用的 USDC 曾大幅下跌,以太坊鏈上的穩定幣佔有率也隨著下降。

總結:以美國和比特幣為中心,市場開始反彈

- 總體來看,雖然機構投資者的流入不多,但在加強監管的情況下,出現了以美國機構投資者為中心的反彈跡象。

- 2023 年 3 月 23 日,由於涉嫌銷售未註冊證券,SEC 向 Coinbase 發送了 Well Notice,並起訴了許多著名人物,包括 Justin Sun 在內。

- 雖然 SEC 的監管趨勢在全面擴大,但人們開始偏愛不受證券性威脅的比特幣。

- 考慮到監管風險和資金流入,比特幣在加密貨幣市場內保持強勢的可能性很高,但預計仍將受美國經濟和銀行業的影響。

–本文由 heybit 提供,不代表 Zombit 立場與投資建議–