PawnFi 抓住市場時間;NFT 金融賽道增長

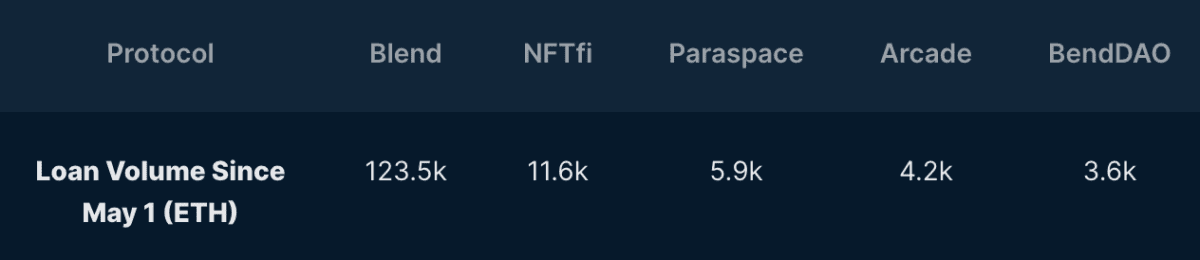

根據 Nansen 此前的數據顯示, Blur 推出 NFT 永續借貸協議 Blend 後,該協議已為 120 萬名獨立借款人與 160 萬名貸款人促成超過 15,800 筆貸款,總計 123,500 顆 ETH(2.244 億美元)。

不久之後,幣安交易所也宣佈推出 NFT 借貸服務,說明 NFT 在金融領域的應用仍然具有需求與市場潛力。

與此同時,由 DCG、Coinbase Ventures 等多家頂級機構注資的 NFT 金融專案 PawnFi 也在近期抓住市場時機,將啟動早鳥體驗(Early Access)活動。但與 Blend 與幣安不同的是, PawnFi 所構建的並不僅是「NFT 借貸」,而是格局更大的 NFT 金融生態系統。

想要全面理解 PawnFi ,我們就必須先從整個協議的核心機制「P-Token」開始。

PawnFi 核心機制:P-Token 釋放 NFT 流動性

P-Token 是 NFT 領域的一種新機制,能夠將 NFT 「標準化分割」,從非同質性代幣(非標準資產)置換為 ERC20 代幣(標準資產),在賦予 NFT 流動性的同時,解決其在金融應用上的功能性問題。

置換流程

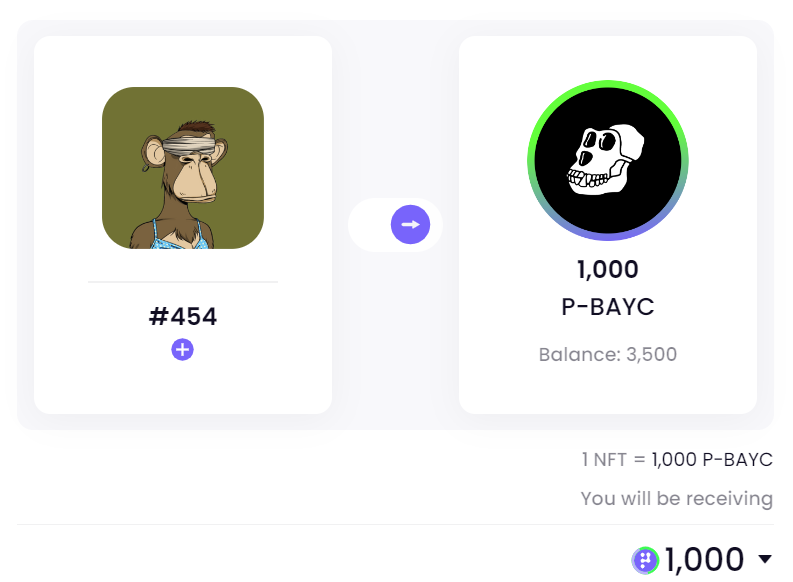

NFT 持有人可以透過 Flashtrade 將 NFT(如:BAYC)置換為 1,000 顆代表 BAYC NFT 所有權的 P-Token(P-BAYC)。以下為示意圖:

需要強調的是,對協議而言,NFT 不會因為稀有度不同而有價值的差異,因此,所有 NFT 的置換都是恆定 1,000 顆。例如:任何一個BAYC = 1,000 P-BAYC、任何一個MAYC = 1,000 P-MAYC、任何一個Azuki = 1,000 P-AZUKI,以此類推。

如何換回 NFT?

談到要將 P-Token 換回 NFT 時,大部分人都會連想到「贖回」這個詞,但事實上這是錯誤的,因為 NFT 持有人並不是抵押 NFT 借出 P-Token,而是將 NFT 置換成 P-Token。

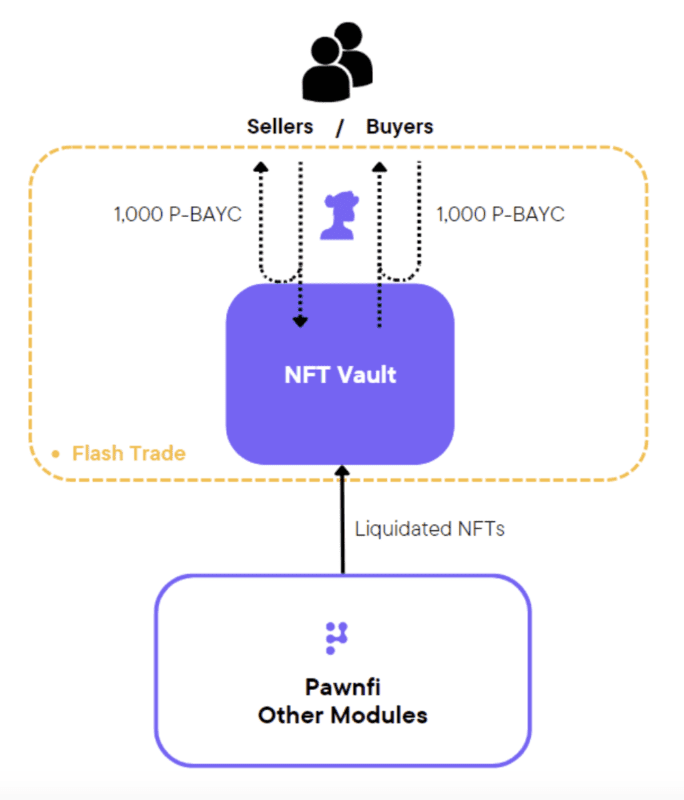

執行置換的步驟後,等同於是放棄了原 NFT 的所有權,而 NFT 會被託管在協議金庫中,想要換回 NFT 時用戶可以透過 Flashtrade 執行以下兩種選項:

- 隨機交換:支付 1,005 P-BAYC(0.5% 手續費),隨機交換一隻 BAYC。

- 指定交換:支付 1,015 P-BAYC(0.5% 手續費+1% 指定費),指定交換一隻 BAYC(若原 NFT 仍在協議金庫中即可取回原 NFT)。

需要強調的是,交換 NFT 並非 P-Token 生成者的專屬權力,任何持有足夠 P-Token 的人都能交換 NFT。這有助於推動市場套利,並維持 P-Token 的公允價值。

P-Token 價值從何而來?

P-Token 本質上就是 ERC20 代幣,這意味著 P-Token 可以在任何 AMM 協議上交易,而官方預設的創建流動池在 Uniswap(如:P-Token/ETH),隨時供 P-Token 持有人承兌價值,( 任何人都可以提供流動性賺取交易手續費與額外挖礦獎勵)。且由於 P-Token 與 NFT 按照固定比例兌換,因此當 P-Token 偏離內在價值時,市場套利者就會介入,將 P-Token 的市場價格拉回其內在價值。

例如:BAYC 的地板價為 46 ETH,1,005 P-BAYC 的內在價值就相當於 46 ETH。當 P-Token 低於內在價值時,套利者就會買入 P-Token,將其置換回 BAYC 並出售,賺取中間價差的同時,拉回 P-Token 的市場價格,反之亦然。

PawnFi 基於 P-Token 實現 NFT 全方位金融應用

當 P-Token 的流動性建置起來後,基本上意味著 NFT 在金融領域的能力已經被完全釋放了,目前市場上現有的 DeFi 玩法都能被套用在 NFT 上。目前 PawnFi 規劃的金融應用包括:NFT 槓桿、NFT 全倉借貸、NFT 寄售等。

NFT 槓桿

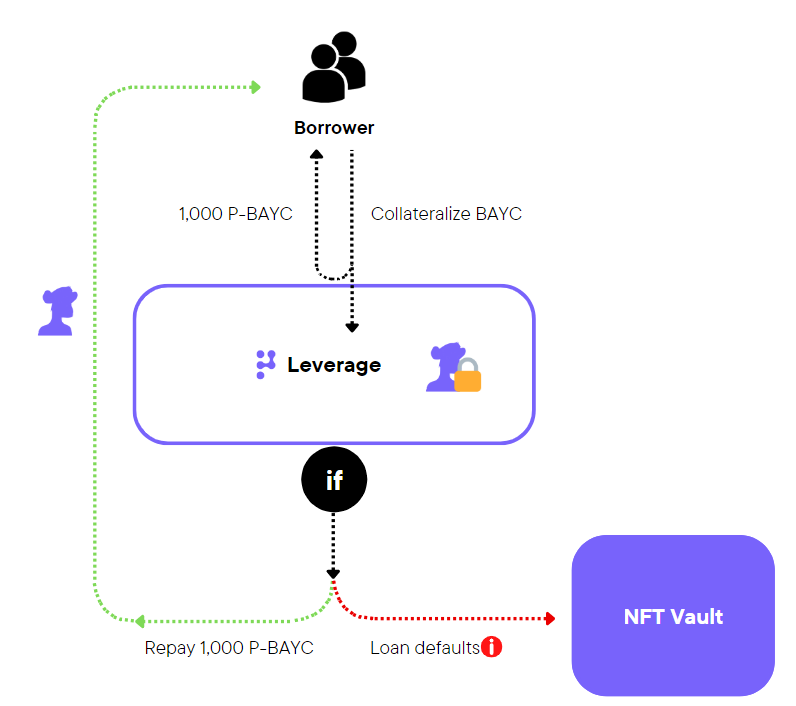

儘管 Flashtrade 為 NFT 釋放了流動性,並允許 NFT 實現多元的金融應用,但不可否認的是,仍然會有 NFT 持有人不願意冒著失去 NFT 的風險獲取流動性。對此類型的用戶而言,「NFT 槓桿」會是更好的選擇,

PawnFi 的 NFT 槓桿是一種類似於「點對點」的借貸模型架構,但貸款人的對手方不是用戶而是協議本身。

具體來說,NFT 持有人可以使用 NFT 充當抵押品,向協議借出相對應的 P-Token。貸款價值比 (LTV) 接近 100%,但實際可借入的 P-Token 數量仍需視「槓桿天數(N)」與「協議保證金率」而定(根據官方文檔,初始的保證金率為 10%),計算方式為:「1,000 x (1 – 10% x N /365)」,貸款人只需要在期限內償還貸款,即可贖回原 NFT。舉例:

BAYC 持有人想在未來 30 天借入 P-BAYC,則借入的數量為:

1,000 x (1 – 10% x 30 /365),即 991.78 顆 P-BAYC。

而在還款時則須償還借入的數量外加額外利息(利息根據實際借款天數計算),根據官方文檔,槓桿的年化利率為 10%。舉例:

BAYC 持有人在第 20 天償還 P-BAYC,則需償還的數量為:

991.78 +1,000 x (10% x 20 /365),即 997.259 顆 P-BAYC。

另外,PawnFi NFT 槓桿最大的優勢在於大幅降低了抵押品與借入資產的風險。由於槓桿借出的資產是 P-Token,因此無論抵押品(NFT)價格如何波動,貸款人也不會有清算風險。不過,如果貸款人在期限內未償還貸款的話,NFT 抵押品仍會被清算,並移到置換池中供人置換。

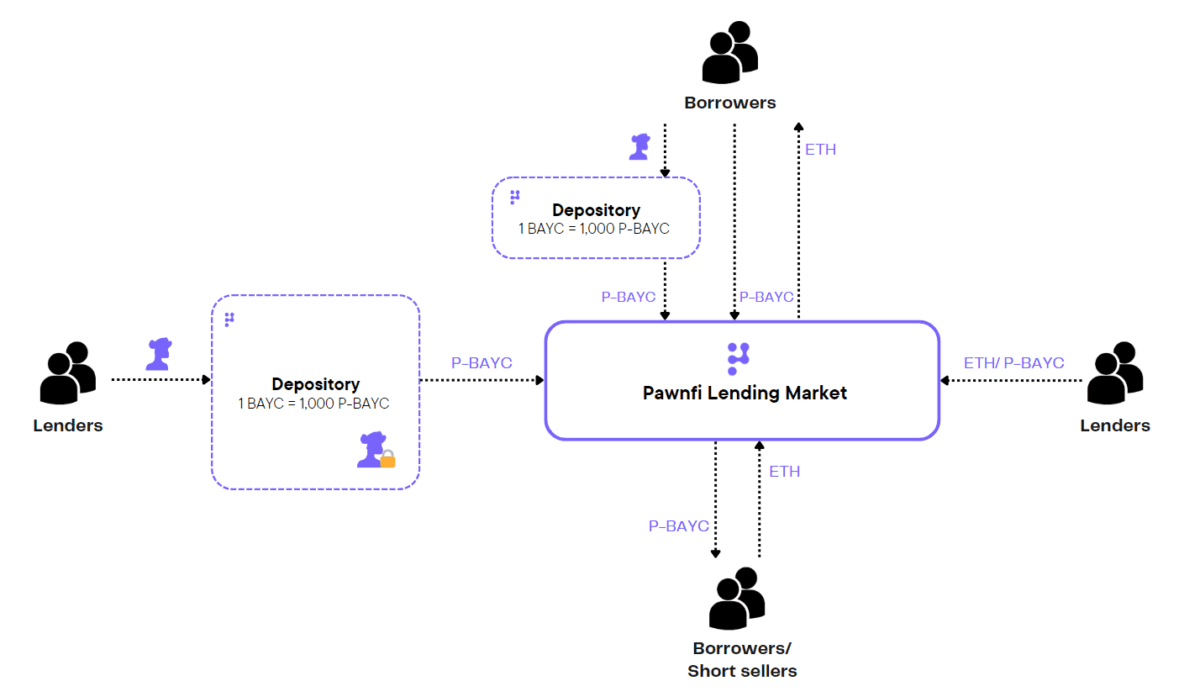

NFT 借貸

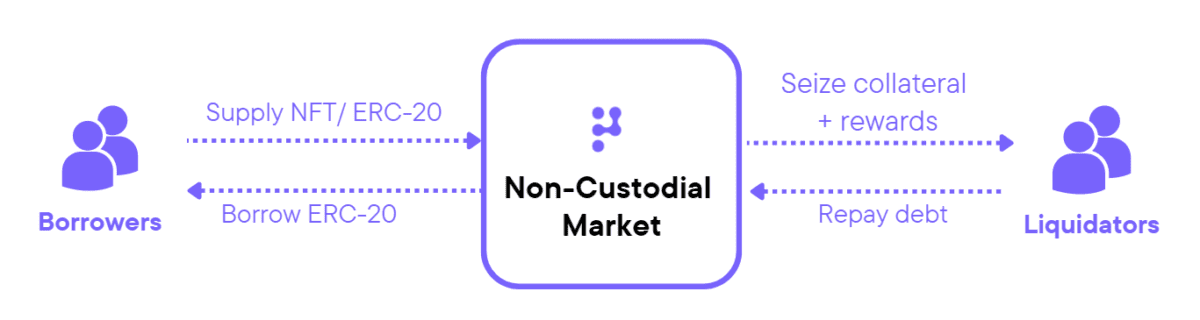

PawnFi 的 NFT 借貸屬於「點對池」的借貸模型架構,其概念類似於 Compound 與 Aave 等 DeFi 協議,允許所有用戶存入代幣放款,或將存入的一籃子資產用於充當抵押品借款,這種做法能夠確保即使在波動市場下也不會容易到達清算線。但與傳統 DeFi 協議的差別在於,PawnFi 的 NFT 借貸協議除了能夠使用 ERC20 代幣放款或借款以外,還能夠同時使用 NFT 充當抵押品,與傳統的 DeFi 借貸協議以及典型 NFT 借貸協議相比,在應用上更加多元。

值得一提的是,在 PawnFi 的 NFT 借貸協議中,使用 NFT 充當抵押品等同於在協議中存入 1000 顆 P-token。換句話說,抵押品本身能夠為持有人提供額外的利息收益(以 P-token 的形式)。

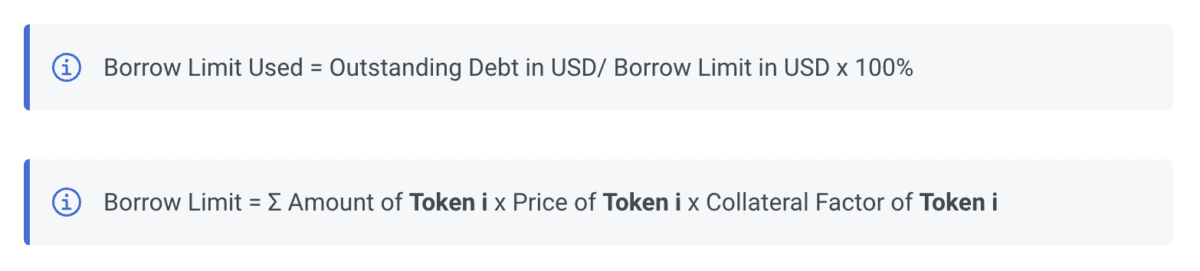

而在清算機制方面,當已使用的借貸限額超過 100% 時便會觸發清算,實際計算公式如下。

與許多傳統的借貸協議相同,清算的工作由清算人負責,當清算被觸發時,任何人都可以充當清算人,協助償還債務並獲得略高於債務價值的抵押品作為獎勵,而在過程中,協議將收取 2.8% 的抵押品價值充當清算罰金,並存入協議金庫。

順帶一提,為了避免貸款人的頭寸被全額清算,團隊將單筆可清算的金額限制在債務的 50%。

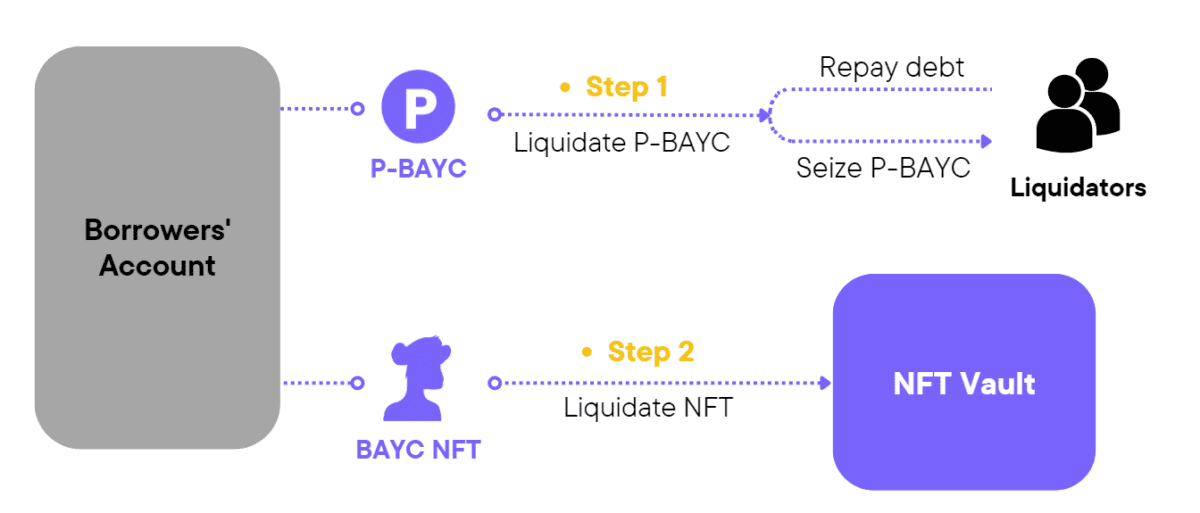

當用戶的抵押品是 NFT 時,NFT 實際上是被以 P-token 的形式存入(不影響用戶 NFT)。例如,使用一個 BAYC 當抵押品時,BAYC 會被託管在合約中,而協議則會同時幫用戶向池子存入 1,000 顆 P-BAYC。

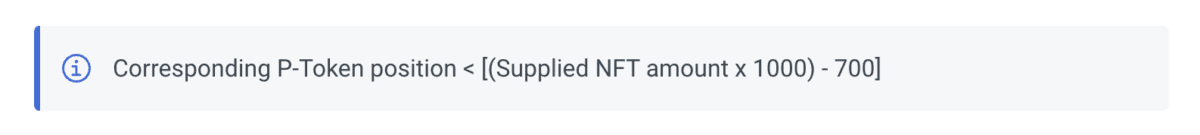

當清算發生時,協議會清算部分 P-token 償還債務,只要用戶剩餘的 P-token 倉位在一定的閥值以上,用戶就能隨時補充相應的 P-token 並取回原有的 NFT,此設計是為了避免清算時用戶立即失去他們的 NFT 抵押品,與其他 NFT 借貸協議相比,NFT 受保護的程度較高。

舉例,當用戶使用一個 BAYC 當抵押品時相當於存入 1,000 P-BAYC,當清算發生時,只要用戶被清算後的剩餘倉位 > 300 P-BAYC,就能隨時補充 700 P-BAYC 並贖回原本的 BAYC。但是如果用戶未補倉且發生了第二次清算,存入的 BAYC 就會被強制清算,並轉移至置換池中供人置換。

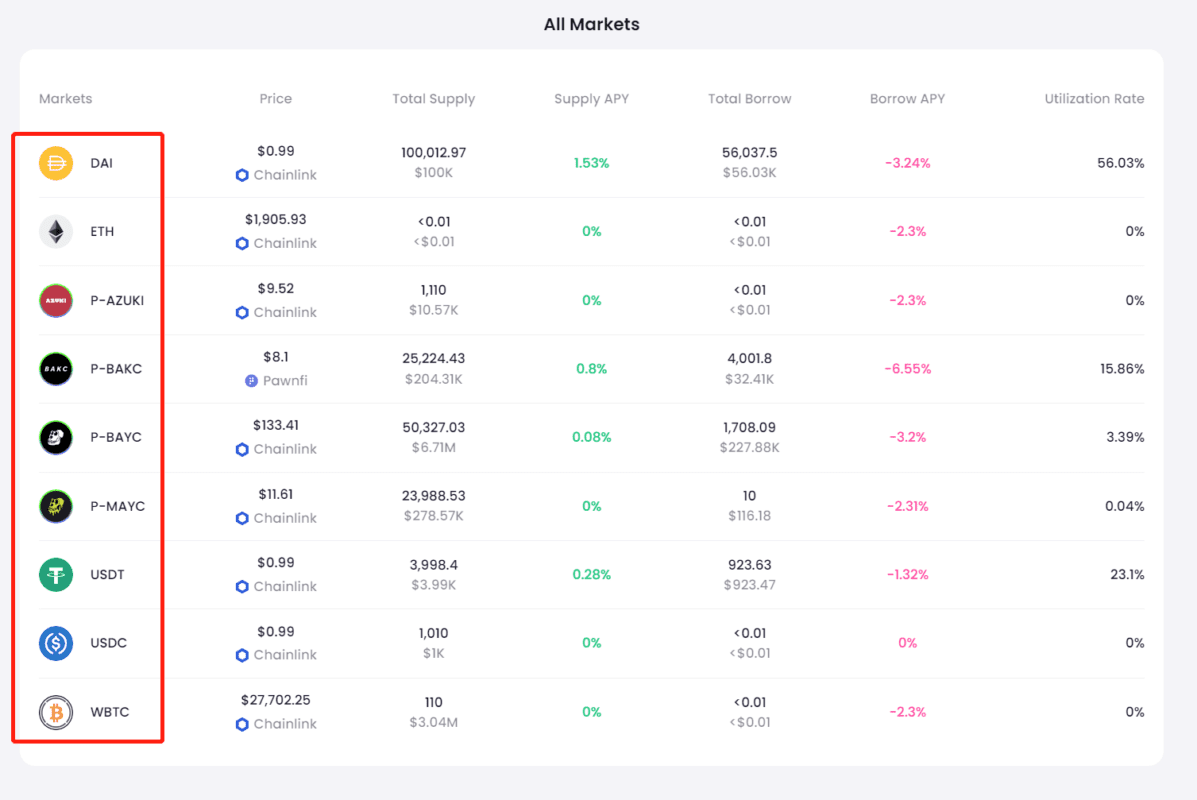

另外補充一點,NFT 借貸在上線初期為避免 P-token 因流動性不足導致價格被惡意操縱,所有涉及 P-token 的價格數據將主要仰賴去中心化預言機 Chainlink 從 OpenSea、Looksrare 等平台抓取 NFT 的地板價數據。但隨著時間的推移,P-token 在 Uniswap 上的 TWAP 預言機喂價權重將隨之提升。

NFT 寄售

一般的 NFT 賣家只有在 NFT 完成出售後才能釋放相對應的流動性,而為了滿足部分賣家急於獲取流動性的需求,PawnFi 將將「借貸」與「掛賣」結合在一起,推出了一種新的應用,名為「 NFT 寄售」。

具體來說,當用戶在 PawnFi 寄售 NFT 時,能夠以 P-token 的形式獲得一筆來自協議的預付款,預付款的計算公式為: 1,000 x (1 – 10% 託管費 x 寄售天數/365)。舉例:當用戶想要在 30 天內以 2,000 P-BAYC 的價格寄售 BAYC,其將獲得 1,000 x (1 – 10% x 30/365) 的預付款 ,即 991.78 顆 P-BAYC。

成功掛單寄售後,會有三種可能的場景發生:

- 成功售出

假設用戶的 BAYC 在第 20 天被以 2,000 P-BAYC 的價格買走,平台會從中收取 1% 的價差做為手續費,並將扣除預付款後的剩餘資金與未使用的託管費發送給用戶。因此,用戶實際獲得的 P-BAYC = 2,000 – 1% 的價差手續費 – 20 天的託管費,即 1,984.52 P-BAYC。

- 反悔不賣

若用戶在 N 天後反悔不賣,用戶將必須償還預付款外加 N 天的託管費才能贖回 NFT。

- 到期未售出

若到期未售出,則用戶必須償還 1,000 P-BAYC 才能贖回 NFT,否則 NFT 將直接流入置換池中供人置換。

PawnFi 代幣

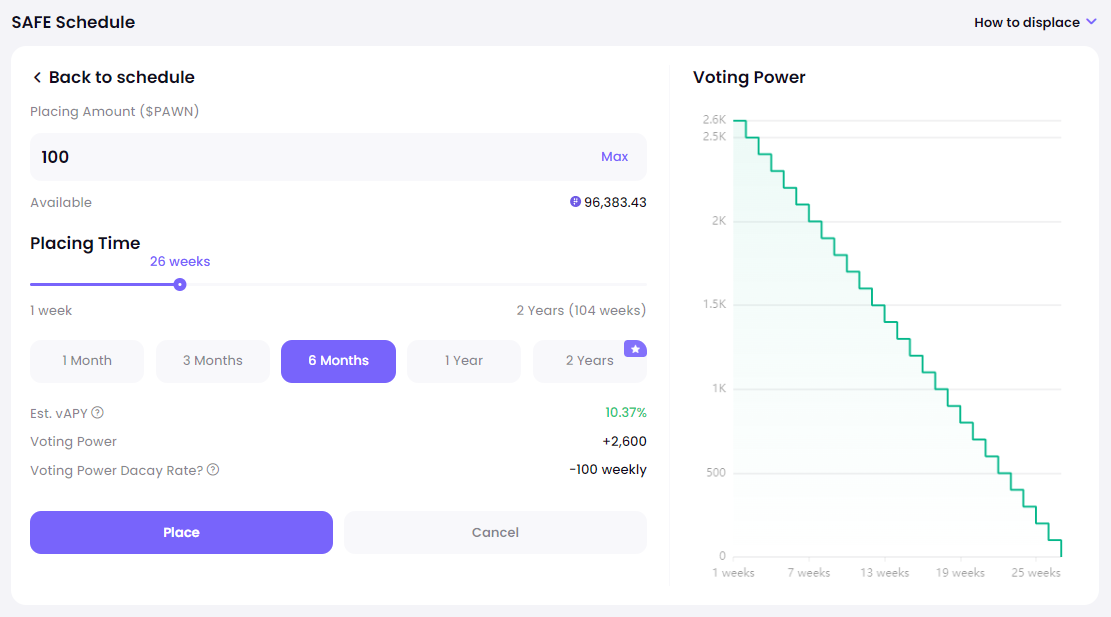

根據官方文檔,PawnFi 將在不久之後發行治理代幣 PAWN,該代幣具有協議的治理功能,治理模塊的設計參考了典型的 ve(Vote escrow)模型,持有人需要將 PAWN 代幣鎖定在 SAFE 合約中,並根據選擇的鎖倉期限獲得相應的治理權。

同時,用戶能夠透過為 P-token 提供流動性、在 NFT 借貸池中提供流動性等方式,以流動性挖礦獎勵的形式獲得 PAWN 代幣,

結合治理與流動性挖礦激勵,PAWN 代幣能夠衍生出多元的價值捕獲能力,其中包括:

提升個人挖礦收益

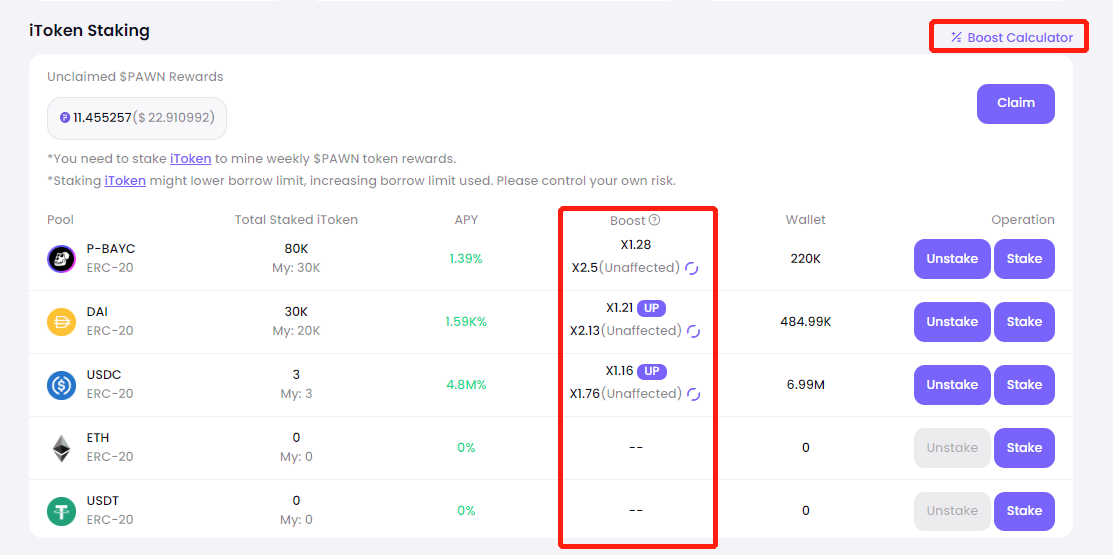

當用戶將 PAWN 鎖定在 SAFE 合約中參與治理時,能夠同時提升(Boost)個人的流動性挖礦獎勵,根據鎖倉份額與所選的鎖倉期限,最高可提升 2.5 倍。

瓜分協議收入

PawnFi 的借貸模塊會將 50% 的平台手續費收入每週按比例分配給將 PAWN 鎖定在 SAFE 合約中的用戶,這些收入的形式多元,包括 ETH、USDT、 DAI、P-Token,能夠為治理參與者提供額外的激勵。

開啟「PawnFi War」

與 Curve Finance 等 DeFi 協議類似,PAWN 的治理權能夠決定流動性挖礦的獎勵分配。例如:PawnFi 的借貸池支援 P-BAYC 與 P-PUNK,為了提升各自的收益能力,社群便會互相競爭,投票給自己的池子,藉此最大化收益能力。

例如,BAYC 社群可能會為了提升借貸池深度而選擇「動用 DAO 金庫買入 PAWN 代幣為自己的池子灌票」、「為投票給自己的人提供 APE 代幣獎勵」,或「為流動性提供者提供額外的 APE 代幣獎勵」等,將 DeFi 生態系統中典型的「賄賂模型」帶入 NFT 市場,並從中提升 PAWN 作為治理代幣的價值。

PawnFi 總結

總體來說,由於團隊的背景主要來自傳統金融領域,因此 PawnFi 的設計幾乎涵蓋了所有與 NFT 相關的金融應用場景,整個生態系統的規模相當龐大,潛在的發展空間也相當值得期待。

然而,PawnFi 的設計上當然也有一些值得留意的地方,例如,P-token 是整個協議的核心,這意味著 P-token 的流動性將會成為成敗的關鍵,但 NFT 本身的波動性似乎並沒有代幣來的大,在這樣的情況下 LP 池的手續費收入相對來說也會比較低,額外的流動性挖礦獎勵是否能為參與者提供足夠的誘因入池,這方面值得留意。

不過,如果 PawnFi 能夠獲得 NFT 項目方的親睞,讓項目方願意主動合作並在 PawnFi 建池為自己的 NFT 提供流動性,甚至加入「PawnFi War」爭奪獎勵份額,那協議的增長速度將超乎想像。

另一方面,全面的協議設計通常伴隨著複雜的合約架構,儘管 PawnFi 的合約代碼已經過 Peckshield 審計,但安全問題仍然不容忽視,PawnFi 未來應當尋求更多安全公司的協助審計,或祭出公開的 Bug bounty program,才有助於說服那些在場外觀望的參與者安心入場。

目前,PawnFi 正在進行早鳥體驗(Early Access)活動,據稱參與者有機會獲得潛在的代幣空投,有興趣的人可以留意官方網站,並關注官方推特、加入Discord 社群以獲取更多相關資訊。