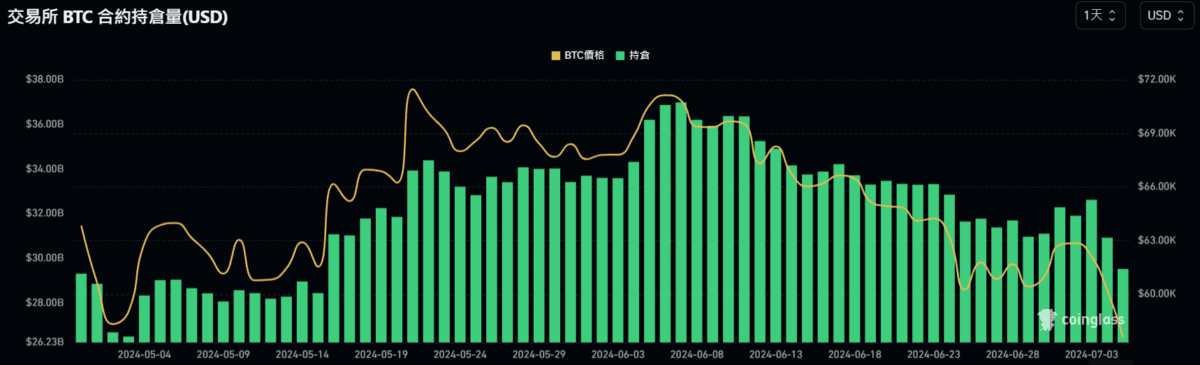

根據加密貨幣衍生品分析平台 Coinglass 的數據,在比特幣(BTC)價格下跌期間,比特幣期貨和永續期貨的名義未平倉合約(OI)在一個月內從 370 億美元下降到 302 億美元,降幅約為 18%。比特幣未平倉合約是一種衡量市場情緒的關鍵指標。

這些數據看似表明預期價格上漲的多頭倉位或看漲槓桿押注在過去四週裡已被平倉,但這種解讀可能只是部分正確,掩飾了市場中的看漲暗流。

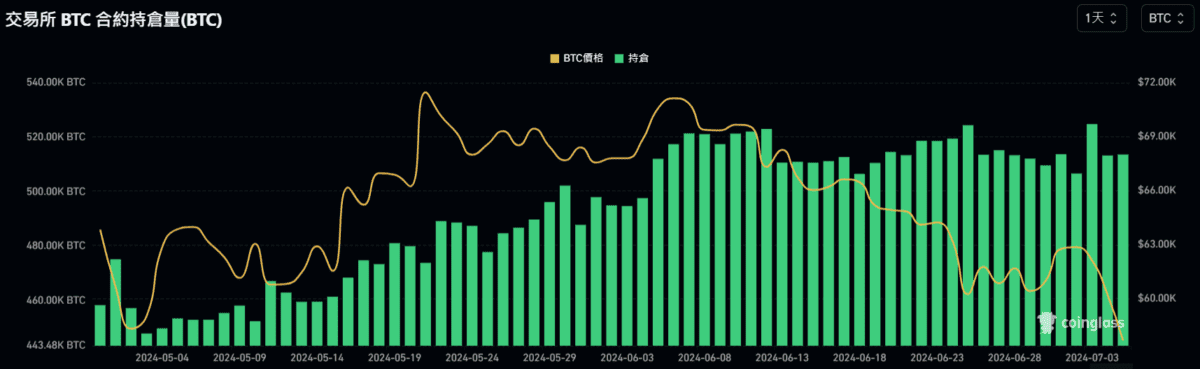

未平倉合約指的是特定時間內活躍或未平倉合約的數量,而名義未平倉合約的計算方法是將一份合約的單位數量乘以其當前的現貨市場價格,因此即使合約總量保持穩定,資產價格的變動也會對名義未平倉合約產生影響,從而表現出一種使人誤解的市場活動圖景。而這似乎正是比特幣市場中的情況。

Coinglass 的數據顯示,以 BTC 計價的未平倉合約在四週內一直保持在 50 萬 BTC 之上。同時,交易所的永續合約資金費率持續為正值,這顯示了市場的看漲押注傾向。

穩定的未平倉合約(以 BTC 計價)和正的資金費率以及名義未平倉合約的下降,表明一些交易者已正在建立新的多頭倉位,抵消了其他市場參與者所謂的看漲押注平倉。CEC Capital 的加密貨幣 ETF 專家 Laurent Kssis 認為,這顯示交易者尚未對設置多頭倉位有所遲疑,他說道:

「這種假設確實是正確的。此外,由於市場仍存在很大的不確定性,更多的保護策略正被實施。別忘了,最近的流動性洗盤足以將市場推低至 6 萬美元以下。猶豫不決的多頭訂單仍然不是主導,但對沖在交易中佔了相當大的比重。」

從期貨價格和現貨價格之間的持續正價差(廣泛稱為基差)也可以得出類似的結論。電子報《Crypto Is Macro Now》的作者 Noelle Acheson 在接受《CoinDesk》採訪時表示:

「基差略有下滑,但仍具有吸引力,因此作為基差交易的一部分,對多頭部位的需求仍存在,而且隨著宏觀順風因素的累積和拋售壓力可能很快消散,突破的預期正在形成,因此投資者可能正在低資金費率時累積策略性多頭。」

現貨和選擇權市場的活動顯示上行偏好

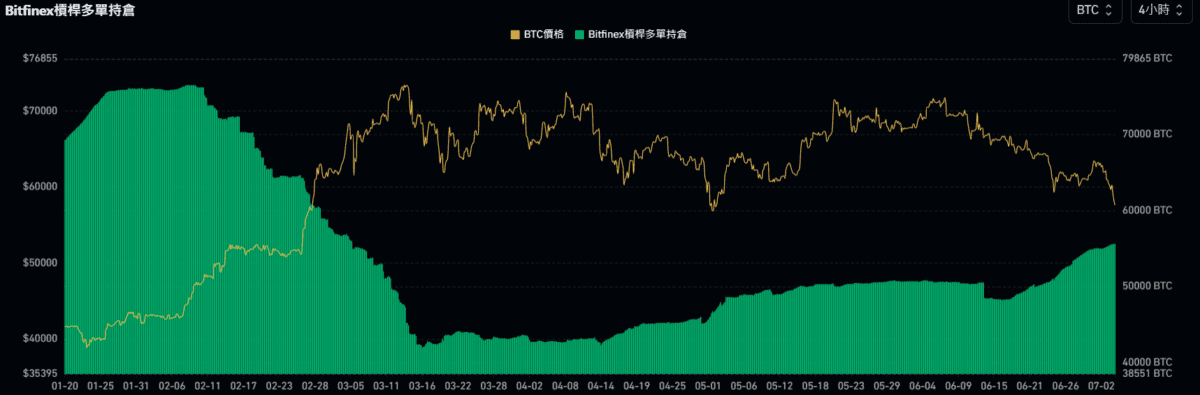

根據加密金融平台 BloFin 的選擇權交易與研究負責人 Griffin Ardern 的說法,在價格下跌期間,加密貨幣交易所 Bitfinex 一直是看漲壓力的來源。數據顯示,Bitfinex 上的槓桿多單持倉 (margin longs,涉及使用借入資金在現貨市場購買資產)自 6 月以來持續穩步增加。

Ardern 說道:

「自 6 月下旬以來,Bitfinex 巨鯨們一直在(現貨市場)逢低買入,但我在其他衍生品市場還沒有觀察到類似的訊號。」

同時,根據交易公司 QCP Capital 的說法,交易者一直在選擇權市場上買入上方押注。該公司在週三發布的市場更新中表示:

「儘管出現拋售,但選擇權市場仍嚴重偏向上方,這表明市場仍在期待年底的反彈。這與交易台觀察到的對履約價10萬/12萬美元的長期選擇權的顯著購買興趣相吻合。」

QCP Capital 還提到了兩個可能打破當前下跌趨勢的因素,第一點是比特幣和以太幣(ETH)的清算集群高度偏向上方,可能引發軋空行情。此外,以太幣現貨 ETF 的 S-1 表格批准可能即將到來,一旦獲准,可能會導致以太幣出現反彈。