鏈上數據分析公司 Chainalysis 於 6 月 30 日發佈了最新的 Web3 現況報告,完整呈現了截至 2022 年第二季度,整體產業的發展狀況。不過,整份報告內容長達 109 頁,全部看完實在有點吃力,所幸,LedgerPrime 風險投資負責人 Joel John 整理了一份濃縮版本,節錄報告中較精華的內容。由於 Joel John 的濃縮版本篇幅仍然很長,因此本文將進一步簡化文章內容,方便大家快速理解,若想閱讀詳細內容請參閱原文。

零售散戶因 NFT 和遊戲而進入市場

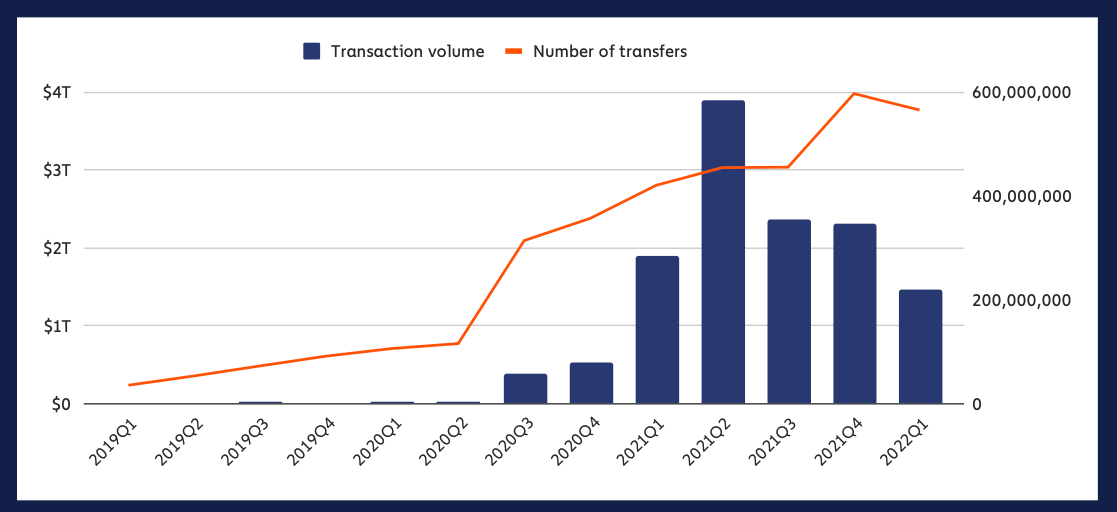

2021 Q2 開始,「鏈上交易量」因為代幣價格下跌而顯著下滑,但「轉帳數量」卻沒有表現出相同趨勢。

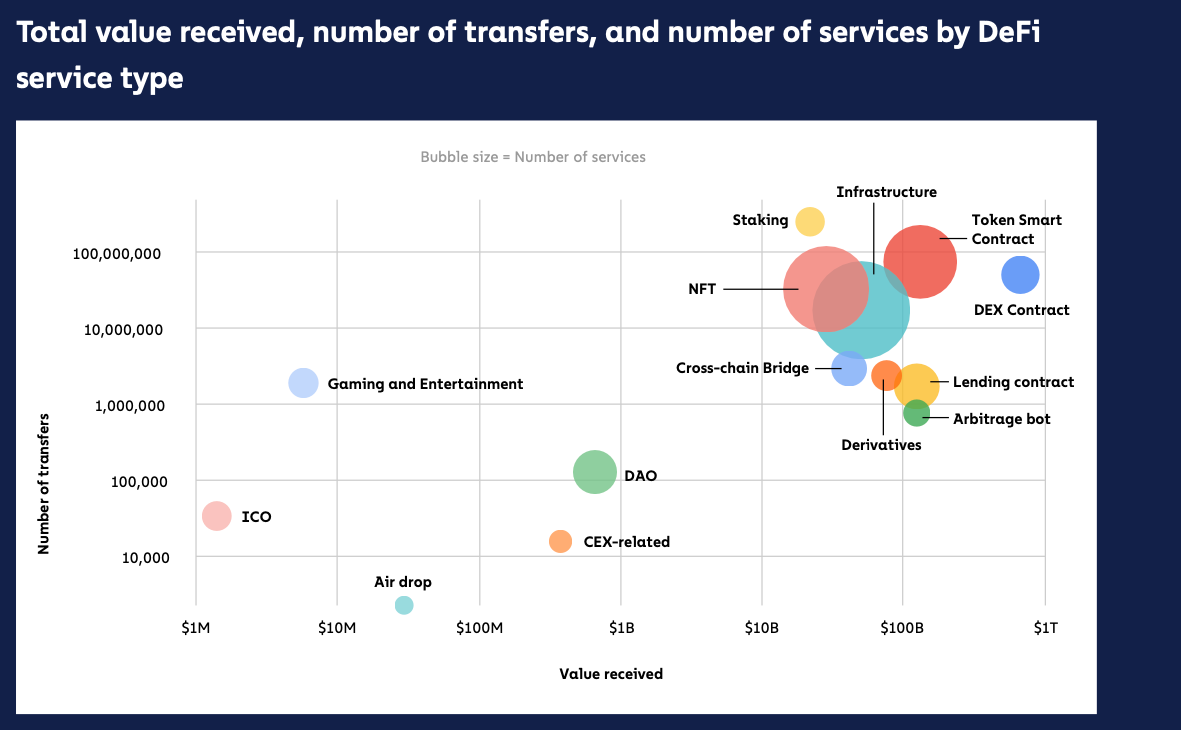

原因為何呢?將交易種類進一步細分後可以發現,NFT 與遊戲兩個以零售為主的服務表現突出起到不小的效果,簡單來說,NFT 與遊戲吸引了大量的新用戶進場。值得一提的是,儘管遊戲類應用仍處於起步階段,但仍為整體產業貢獻了大量的交易需求。

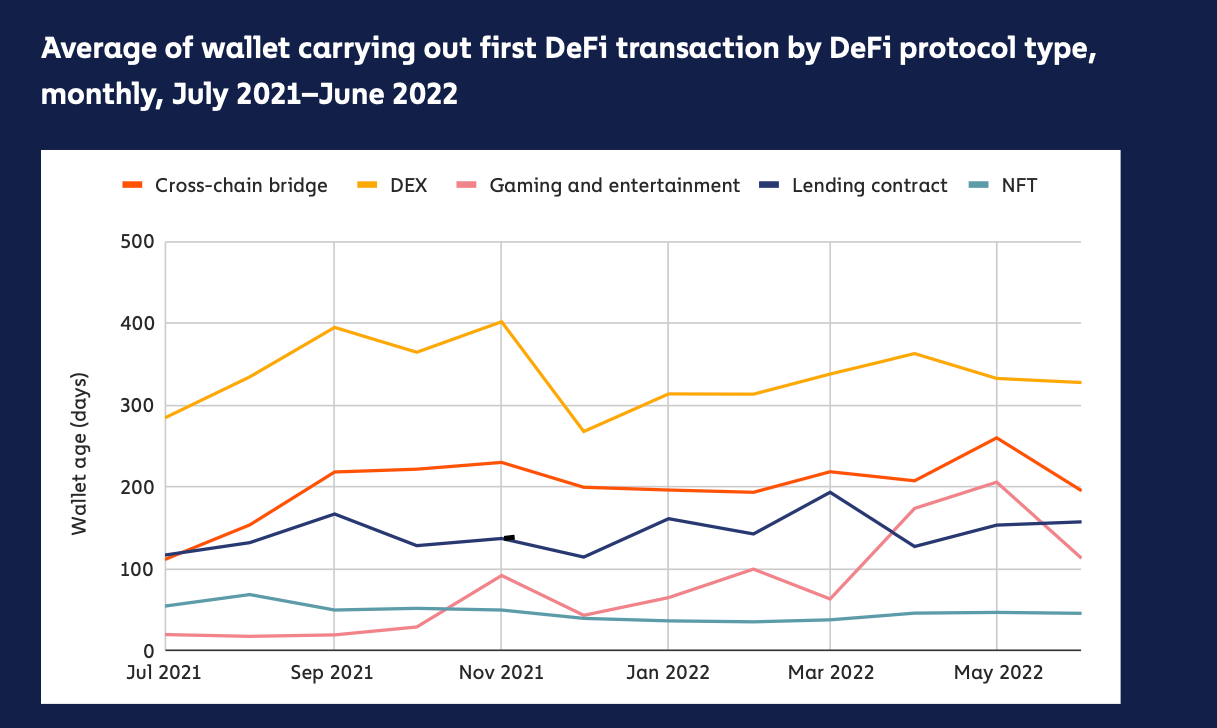

NFT 與遊戲吸引了大量的新用戶進場的進一步佐證。與 DEX 相關的活躍錢包地址平均年齡約莫在 300 天以上。而遊戲與 NFT 的活躍錢包平均年齡則維持在不到 50 天,有兩個可能的原因:「新用戶不斷湧入,拉低整體平均年齡」,又或者是「遊戲與 NFT 用戶僅活躍不到 50 天就立即離開市場」。前者可能性高於後者。

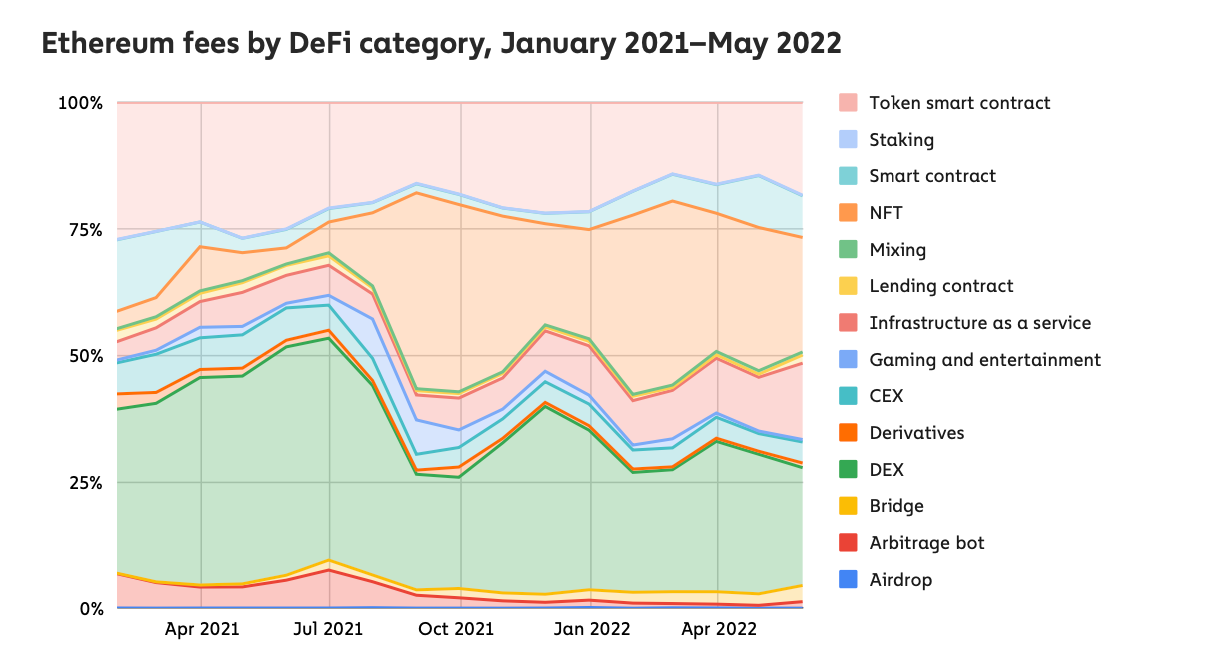

NFT 交易在過去一年貢獻了大量的以太坊手續費。2021 年 7 月之前,NFT 交易支付的費用僅佔以太坊全網 5% 以下。現在約為 20~25%。

總結:平均交易金額下滑,但整體交易數量上升,NFT 在吸引零售散戶方面起到關鍵作用。

去中心化交易所(DEX)

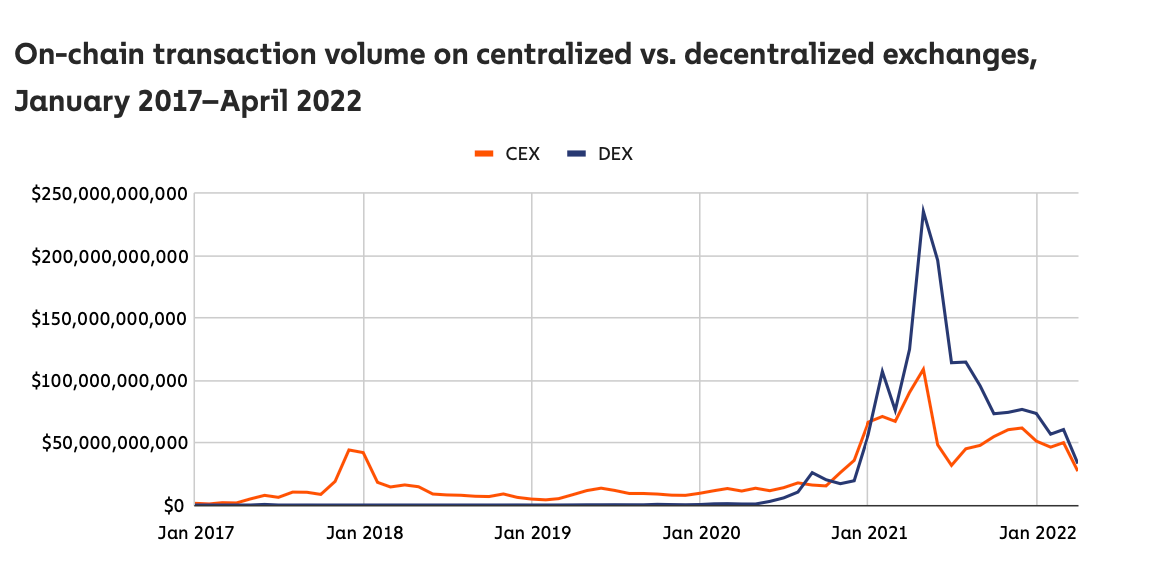

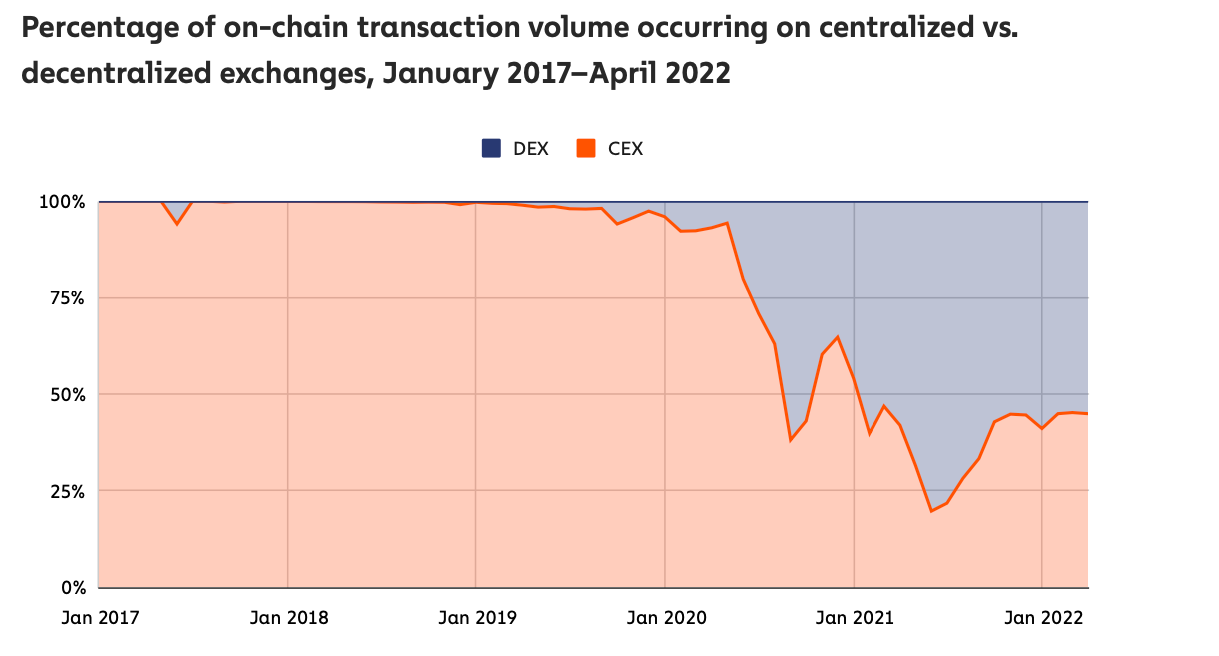

DEX 在流動性挖礦的輝煌時期,交易量是 CEX 的 2.5 倍,但由於流動性挖礦吸引力逐漸衰退,用戶可能會返回 CEX。

DEX 鏈上交易佔比高於 CEX(約 55%),主要原因有兩點:

- DEX 交易主要由巨鯨組成

- CEX 平台交易不會記錄在鏈上

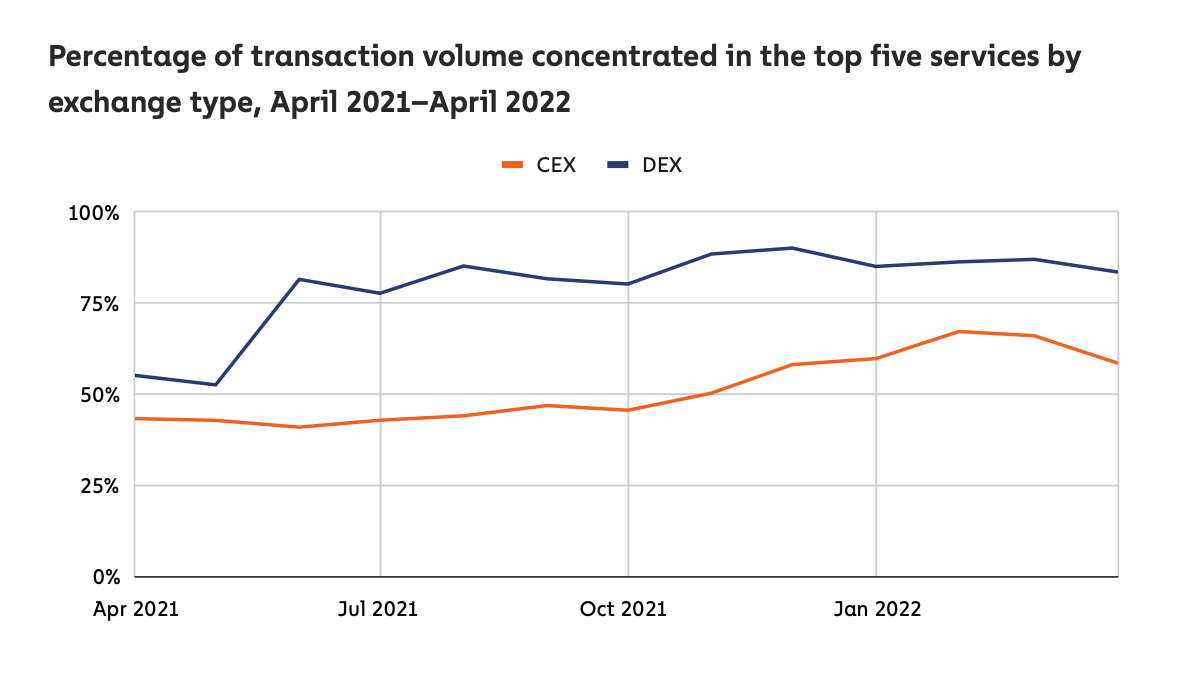

DEX 交易量的集中程度遠高於 CEX。根據下圖數據,前 5 大 DEX 佔據了約 85% 的交易量。

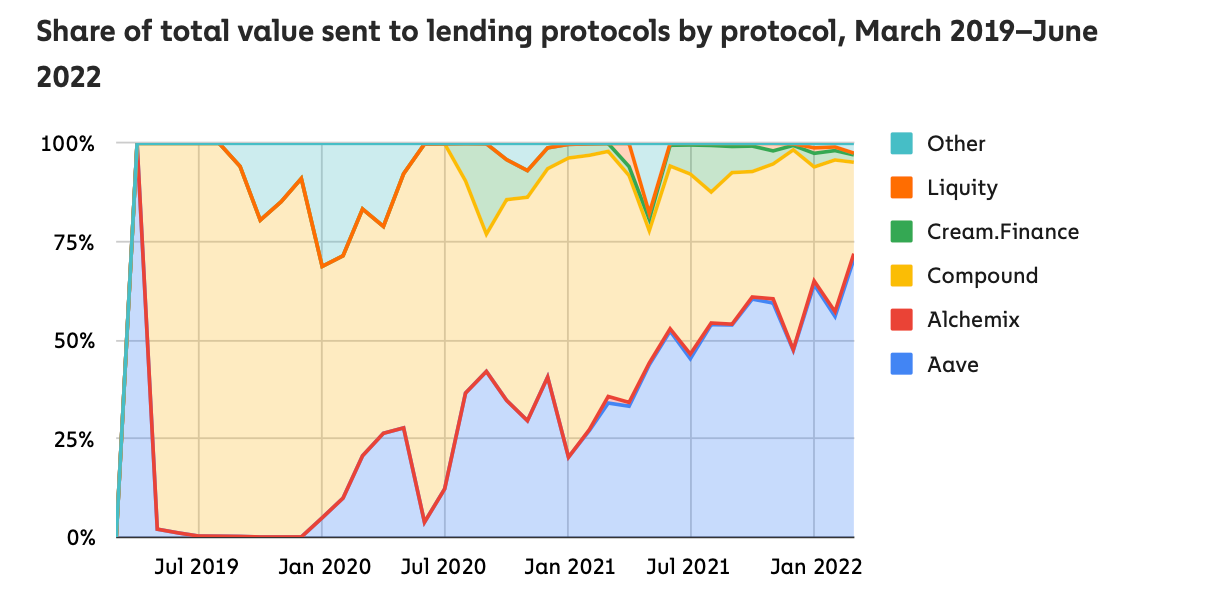

去中心化借貸平台方面就更加集中了,光 Compound、Aave 兩大平台就佔據了 90% 的交易量,可見 DeFi 新創之間的競爭有多激烈。但值得一提的是,儘管處理了龐大的金流,但這兩大平台在價格波動劇烈期間清算機制都運行的相當穩定,沒有出現任何異狀。

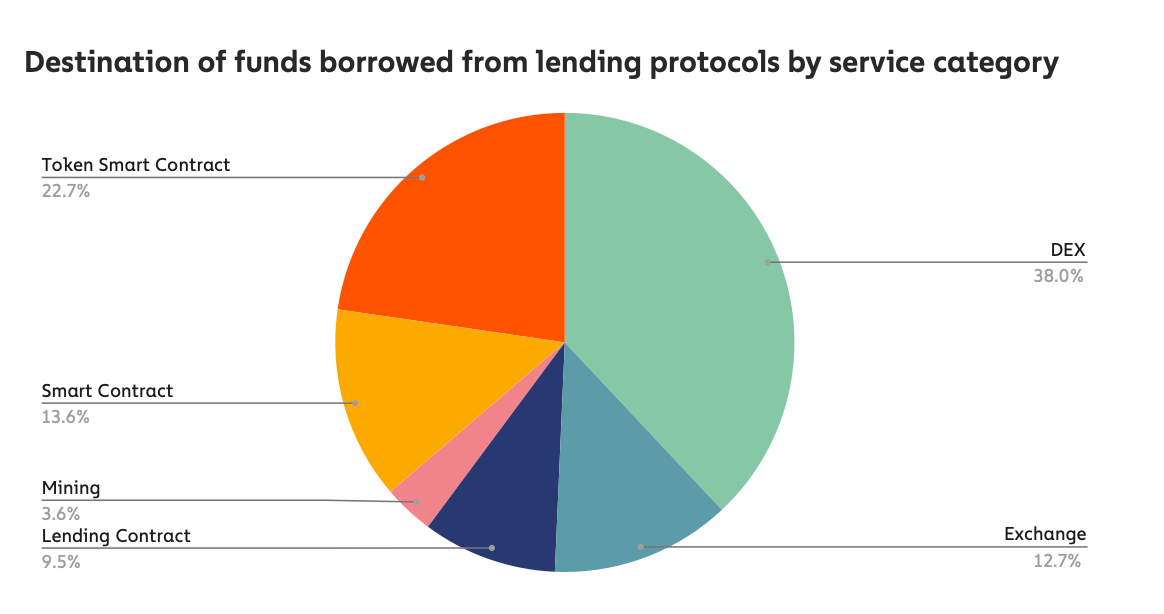

那麼,跟借貸協議借的錢都用在哪裡了?從下方的圓餅圖可以看出,有超過一半的資金流入 DEX 或 CEX,大概率被用於交易。因此可以肯定地說,借貸協議的借款人,借錢的目的大多都是開立槓桿頭寸。

分散式自治組織(DAO)

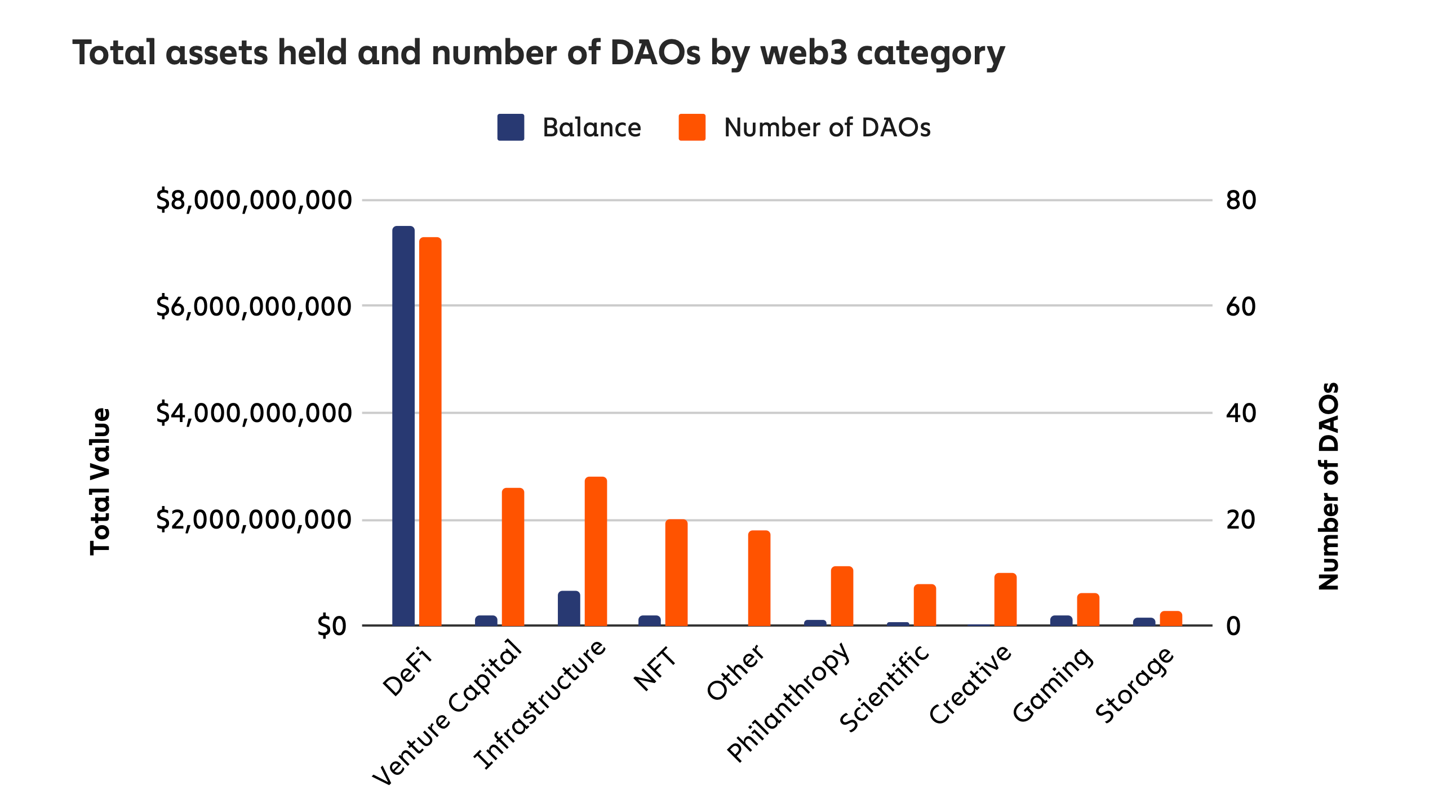

與 DeFi 相關的 DAO 在所有類別中數量最多,且資金量體最大,平均每一個 DAO 管理 1 億美元的資金。

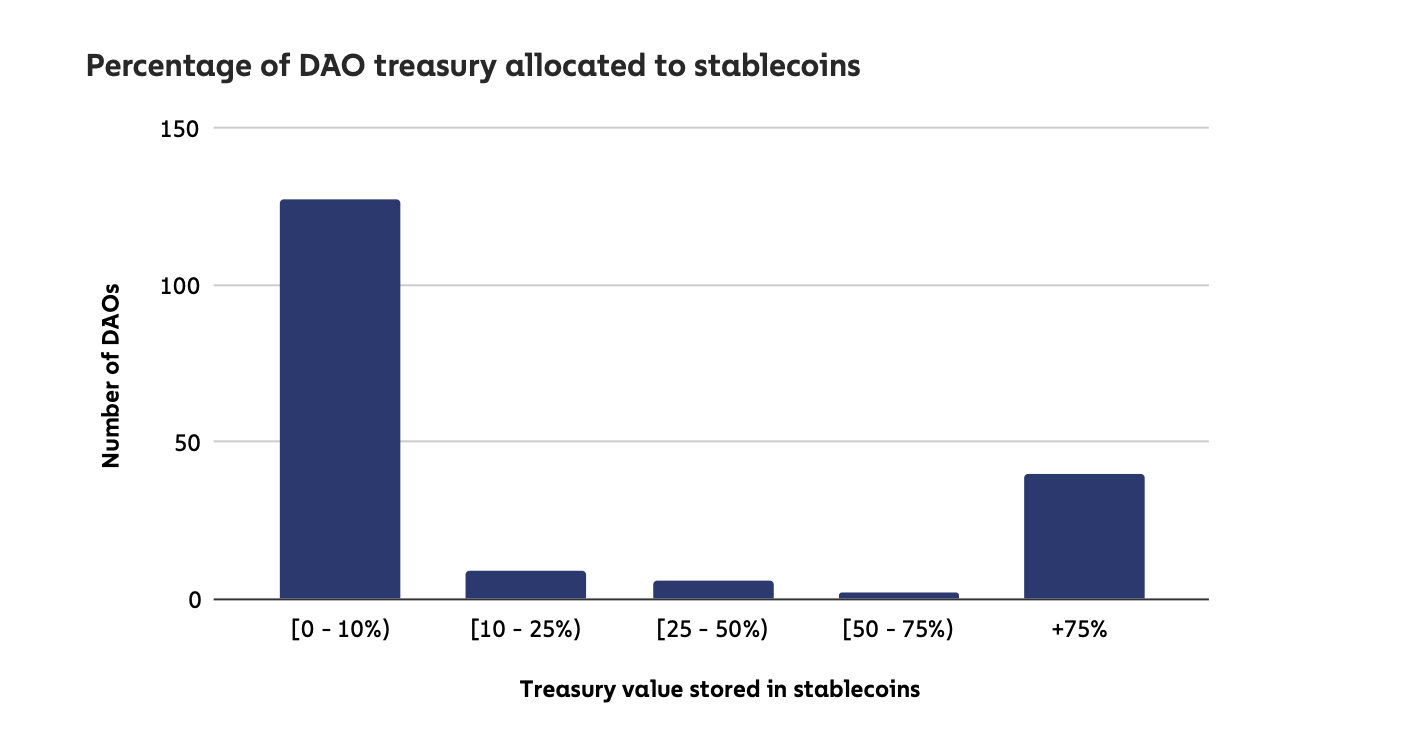

目前 DAO 存在的其中一個隱憂是,在 Chainalysis 的報告中,約 85% 的 DAO 將其全部資金存在單一資產中(大概率是自己發行的代幣)。只有約 23% 的 DAO 會將資金分配在穩定幣,且其中大多數只分配不到總資金的 10%。

非同值性代幣(NFT)

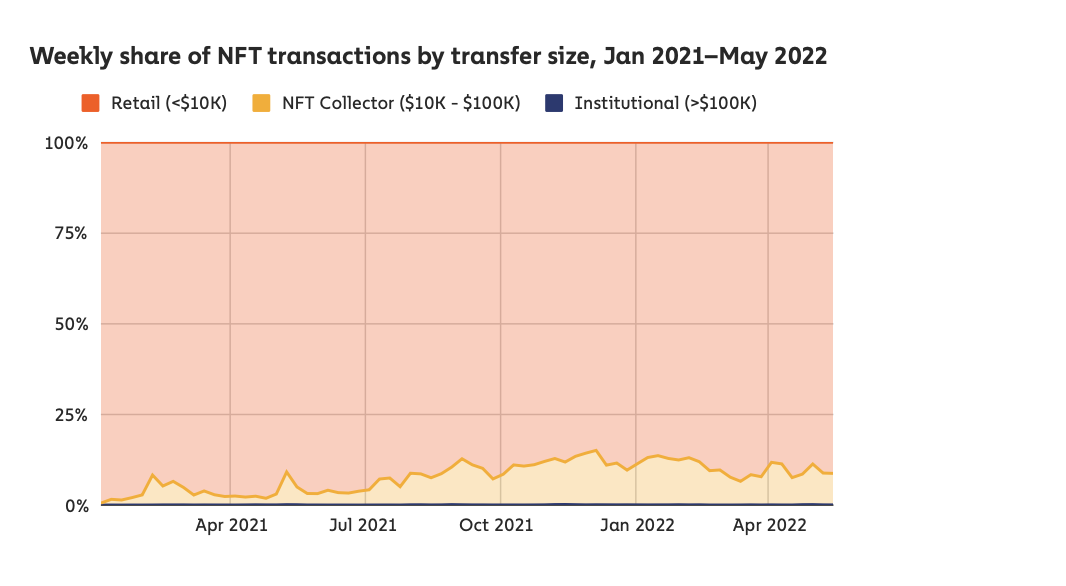

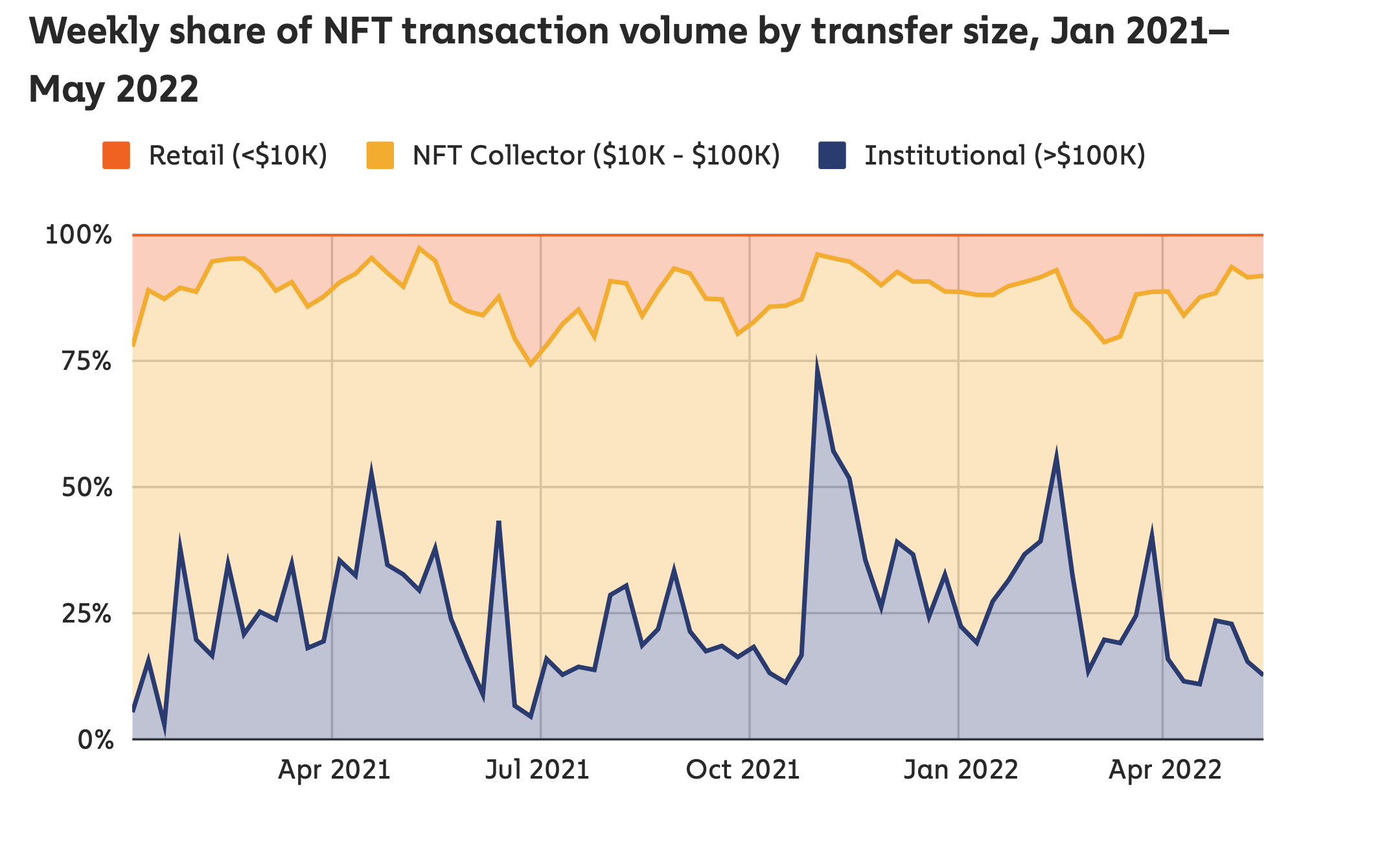

整體市場的下跌並沒有抑制 NFT 市場的增長。2021 年一整年,花費在 NFT 上的資金約 400 億美金,但 2022 年初至今,該數值已達到 370 億美元。此外,活躍用戶數量在 2022 年第一季達到 100 萬的峰值,是 2021 年第一季度的 20 倍。而低淨值零售散戶佔「總交易數量」的 90% 以上。

但這並不意味著高淨值投資人與機構投資人沒有參與其中。儘管交易數量佔比不高,但從交易量來看,資產大於 10,000 美元的高淨值投資人與機構投資人仍佔總體交易量的 90% 以上。在這樣的市場基礎上,項目坊將面對目標市場的抉擇。選擇為低淨值散戶提供服務就必須選擇到 Solana 或 Layer2 等低成本網路運行,並專注於產品開發與用戶體驗,而非行銷與 Hype;而面向高淨值用戶的服務(如 NFT 借貸)與 NFT 就應該留在擁有最多流動資金的既有市場。

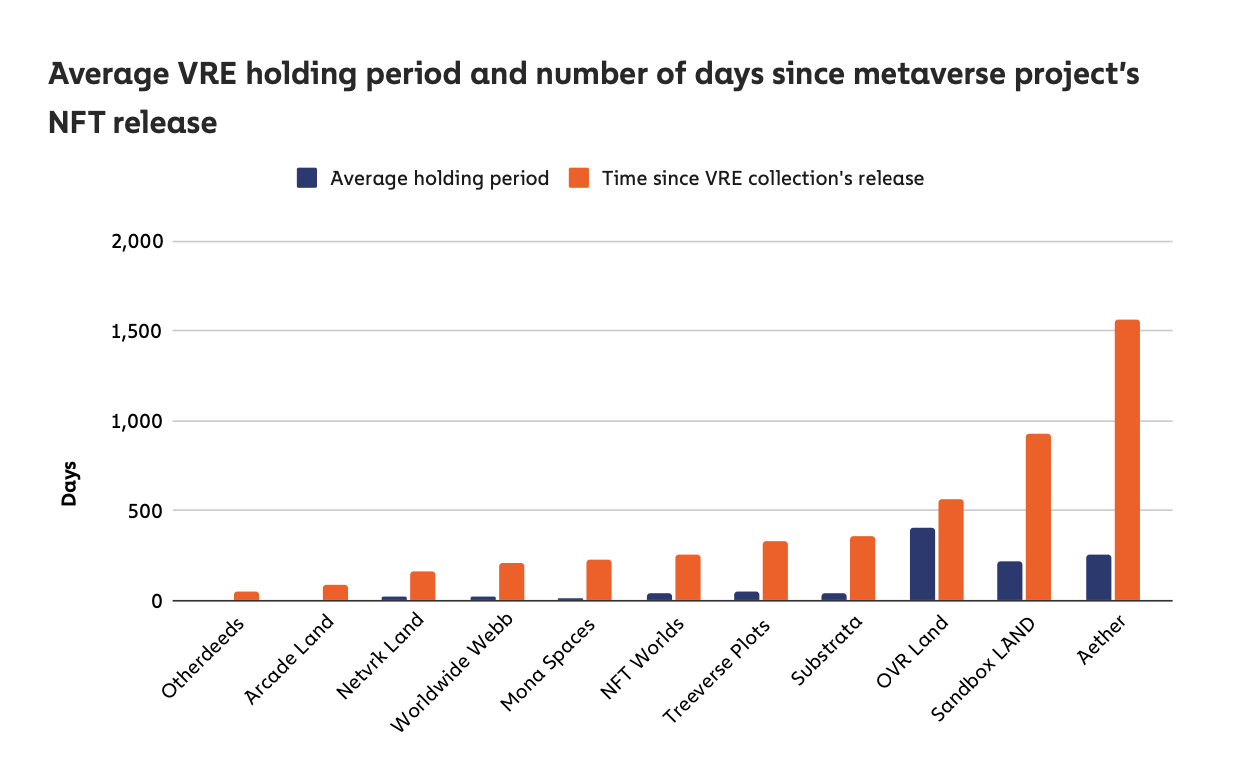

另外,針對曾經紅極一時的「虛擬房地產」,該報告發現,11 個研究項目中有 10 個,用戶自 NFT 發行後持有至今的比例不到 25%。且 11 個中有 6 個持有率甚至不到 15%。這意味著,大多數人購買「虛擬房地產」只是為了轉手,而非長期持有。

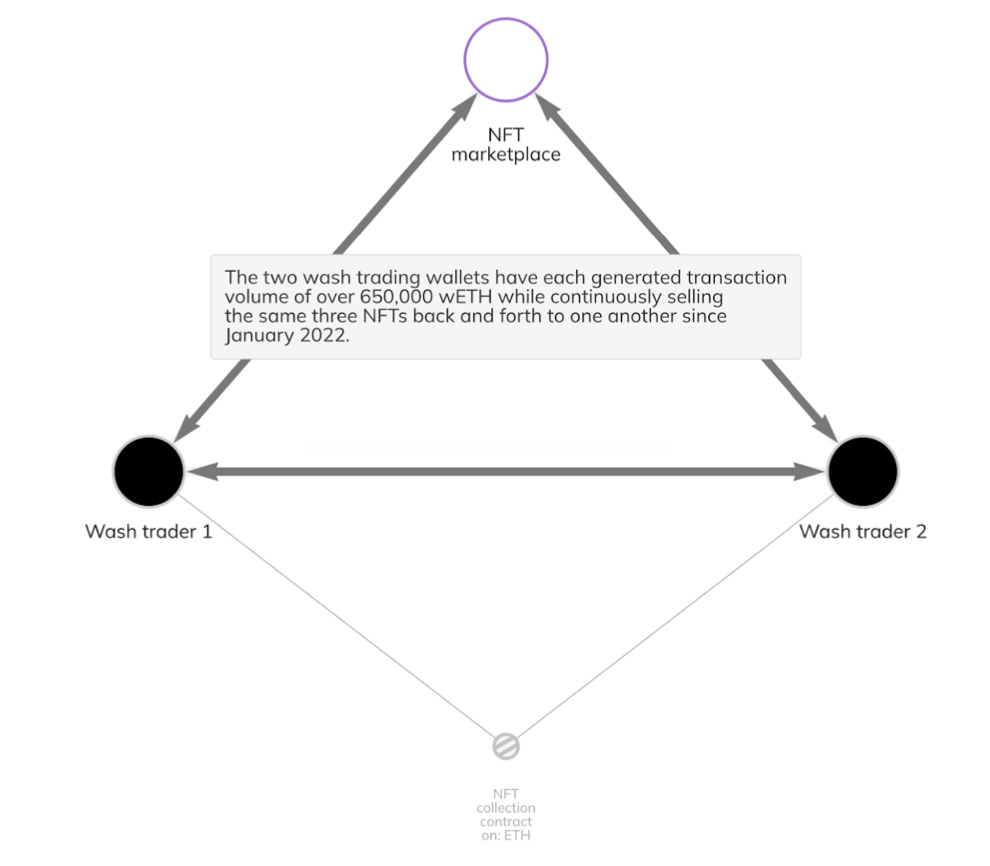

除此之外,該報告還提及了一個具有交易挖礦功能的 NFT 交易平台(應該是 LooksRare),很多人透過刷交易量的方式,賺取項目坊的代幣獎勵。研究指出,有三個有問題的錢包彼此之間透過相互買賣 NFT,將交易量洗到 650,000 ETH,花費了 1.14 億美元的 Gas 費,以獲得價值約 1.855 億美元的代幣。

然而,儘管如此明目張膽的洗交易量,但團隊仍然沒有取消這些錢包地址的挖礦獎勵。

總結

- 去中心化交易所的交易量已超過 1 兆美元

- 仍然還有約 55% 的資產交易量流向交易所。

- NFT 是零售散戶進入市場的關鍵。與 NFT 交互的錢包平均使用期限為 10 天,而 DeFi 為 300 天。

- NFT 在鏈上手續費方面也是增長最快的類別。在以太坊上的佔比從每年 5% 躍升至 25%。

- DEX 集中程度顯著。排名前 5 的 DEX 佔據了約 85% 的交易量。

- 去中心化借貸平台有相同趨勢。Aave 和 DeFi 共同控制約 90% 的借貸資金。

- 從借貸平台借出的所有資產中,約 50% 流向 DEX 與 CEZ。

- 與 DeFi 相關的 DAO 的平均資產管理規模約為 1 億。(總共 60 個 DAO 處理 60 億美元)

- Chainalysis 追蹤的 DAO 有 85% 都將其資金存放在單一資產中。對於持有穩定幣的 DAO 而言,USDC 比 DAI 更有吸引力。

- 低於 1 萬美元的交易者占 NFT 交易數量的 90% 以上。上一季度 NFT 的活躍買家和賣家總和約為 75 萬人。