Tokeninsight 研究員 quantumzebra123 近日發布了一篇研究報告,旨在探討去中心化衍生品交易協議 GMX 在牛市中是否會陷入死亡螺旋。

簡單介紹 GMX

GMX 提供的是「零滑點」的保證金杠桿交易服務,該協議主要透過將 GLP 池(由用戶注資)充當交易員的對手方來實現這功能。作為獎勵,GLP 流動性提供者可賺取 GMX 產生之手續費的 70%,如果交易者輸掉賭注,GLP 持有者也會獲得額外的收益。此外,交易員在持倉期間則需要支付借款費用。(注意,是借款費用不是永續合約的資金費用。)

GMX 死亡螺旋 FUD 邏輯

目前市場上認為 GMX 在牛市會陷入死亡螺旋是基於以下四個原因/步驟:

- GMX 交易員在牛市時只會做多。

- 多頭持倉佔比過高將限制 GLP 的利用率並降低 GLP 回報。

- GLP 收益的降低將導致流動性提供者撤出 GLP 池轉挖其他礦。

- GLP 池規模縮小將導致交易員與手續費收入減少。

GMX 交易員在牛市時只會做多?

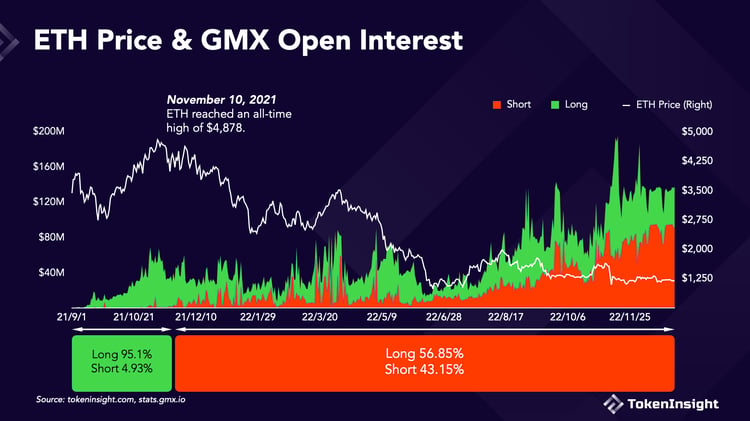

針對第一點,quantumzebra123 認為是合理的。在熊市期間,多空交易會較為平均,因此交易所的永續合約與 GMX 的差異並不大。但進入牛市後,多空交易會失衡,再加上空軍在 GMX 持有空倉需要被收取借款費用(在交易所的永續合約持有空倉能賺資金費率),這將加劇 GMX 交易員持倉的多空失衡問題。根據 Tokeninsight 的數據顯示,上一輪牛市時 GMX 的多頭倉位佔比高達 95%。

多頭持倉佔比過高將限制 GLP 的利用率並降低 GLP 回報

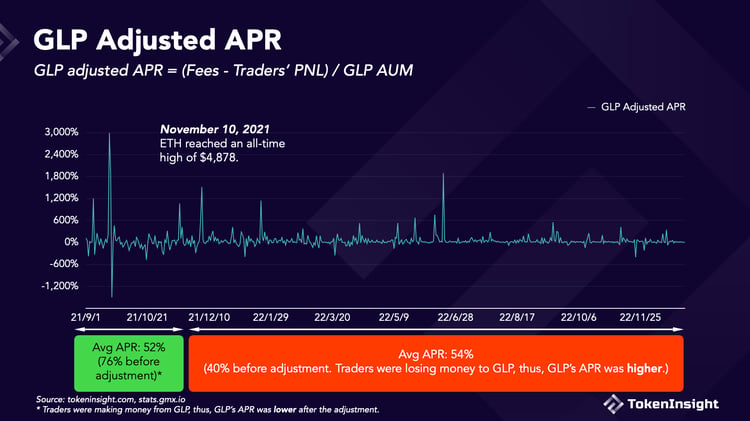

這是否會影響 GLP 的利用率並降低 GLP 回報呢?quantumzebra123 對此觀點保持懷疑態度。因為根據過去的數據顯示,GLP 調整後的 APR(GLP 手續費收入 – 支付給交易員的虧損)平均約為 50%,仍然相當吸引人。

不過,quantumzebra123 也坦言,這數據可能不能反映下一輪牛市,因為在 GMX 產品生命週期的第一個牛市剛好在 GMX 的早期階段,當時 GLP 規模小,收益自然高,再加上數據有限,因此結果可能存在偏差。

GLP 收益減少會導致流動性提供者撤池嗎?

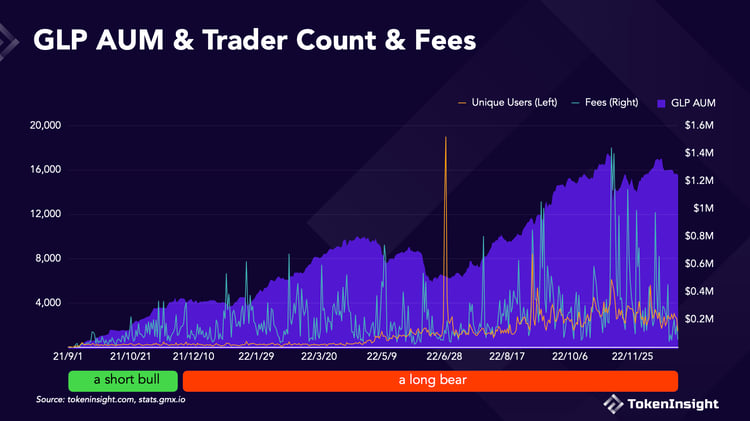

quantumzebra123 否認了這樣的說法。從數據來看,當調整後的 APR 為負值時,AUM 仍然在增長。且當某些 LP 撤池時,剩下的 LP 都會分到更大的蛋糕。這種動態變化可防止銀行擠兌並有助於穩定 GLP 的流動性。

GLP 規模縮小會導致交易員與手續費收入減少嗎?

quantumzebra123 對此表示,從過往的數據看起來,影響交易員與手續費收入的因素太多,很難釐清之間的因果關係。且過往經驗看起來,GLP 流動性的急劇下滑主要是由事件驅動,而非 APR 的波動,如:5 月的 Terra、6 月的 3AC、11 月的 FTX。但這段時間市場波動較大,交易員會更加活躍,因此,GLP AUM 的減少似乎反而會伴隨著交易員的增加與手續費收入的增加。

GMX 牛市死亡螺旋理論不成立

總體來說,quantumzebra123 認為,所謂「 GMX 牛市死亡螺旋」是不成立的。GMX/GLP 是一種有吸引力的印鈔機,即使所有交易員都在牛市中做多。GMX 為 GLP 持有者產生的費用也足以彌補他們支付給交易員的損失。此外,GMX 也可以透過提高多頭倉位的借貸費用、為空頭倉位提供持倉激勵等方式平衡牛市多空失衡的問題。quantumzebra123 總結道:

「流動性枯竭的風險始終存在。在我撰寫本文時,GMX 上做多 ETH 的可用流動性降至不到 4 萬美元,因為出現了迷你牛市,每個交易員都爭先恐後地做多賺錢。這樣的狀況未來還會更多,尤其是在牛市期間。很難預測屆時會發生什麼,但根據過去的表現來看,GMX 不太可能崩潰。」