資本的逐利屬性,必然會使部分高風險偏好的資金進入 DeFi 領域。

原文標題:《負利率時代,DeFi 能否成爲燎原星火?》

撰文:楊林苑、蔣小珮,就職於 DFUND

全球進入負利率時代

「起初,沒有人在意這一場災難,直到這場災難和每個人息息相關。」

從 2020 年 1 月發現病例到如今全球肆虐,這場新冠疫情的社會和經濟影響已超出所有人的想象。疫情使得世界經濟受到重創,爲了挽救孱弱的經濟,美國、歐洲、日本各國央行競相放水,全球流動性氾濫,已經達到二戰以來最高水平。

在此,歐洲央行已於 2019 年 9 月下調存款機制利率 10 個基點至-0.50%;日本央行從 2013 年初開始實施大規模貨幣寬鬆政策,並於 2016 年初推出負利率政策。而爲應對疫情對美國經濟的衝擊,美聯儲在 3 月 3 日、15 日兩次宣佈緊急降低聯邦基金利率,把利率下調至 0-0.25% 的歷史低位。美國一夜之間進入「零利率時代」,而什麼時候使用「負利率」這張牌,已如箭在弦。

全球正在滑入負利率時代。

負利率是什麼來的?

利率衡量了貨幣的時間價值,而「負利率」特別是名義利率爲負,顛覆了我們的常識,名義利率爲負意味着放貸方(存款方)將資金使用權讓渡給貸款方(銀行),不僅得不到回報,還需要支付貨幣。它意味着借貸者被獎賞,放貸者被懲罰。

負利率的成因主要是當前經濟週期階段和我們當前經濟增長動力不足疊加而致。

我們目前的金融系統構建於「貨幣-信貸」之上。經濟週期的產生很大程度是因爲信貸的生長和消解。

信貸生長

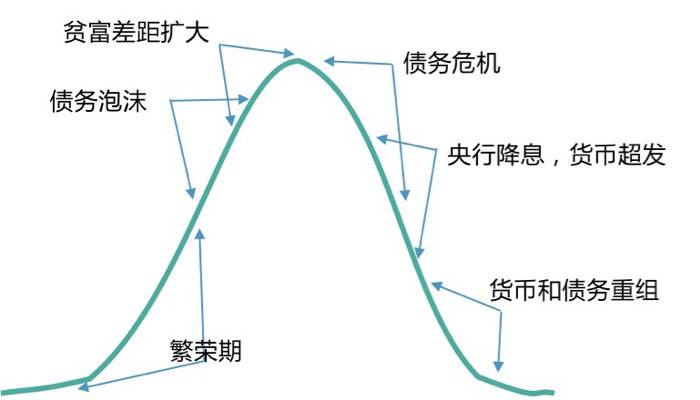

經濟週期初期,債務水平低,人們對未來充滿信心和憧憬,信貸開始擴張,如果有足夠多的正收益,人們對未來的信心就會增加,信用擴張,利率下降,企業更容易募資,個人更容易借貸,經濟增長。因此,人們對未來更有信心,央行降息或增發貨幣,信用繼續擴張,經濟繼續增長,科技也在整個過程中強勁發展。這個過程被稱爲繁榮期,繁榮期企業或個人的收入增速超過或跟上了償還不斷增長的債務所需的支出,過程變得可持續,經濟大繁榮。

信貸消解

我們知道,真正衡量社會資產的是社會「商品+服務+投資資產」,而貨幣和債權只是代表社會資產的符號。繁榮期,借貸和貨幣的增長會推高商品 / 服務 / 投資資產的價格,但是借貸是需要在未來某一時期償還的,當借貸增速超過了資產的增速,部分借貸人開始售出商品 / 服務 / 資產,以獲得貨幣以償還借貸,商品 / 服務 / 資產價格下跌,而價格的下跌更會讓人們減少購買商品 / 服務 / 資產,經濟開始衰退。而當債權持有人預期持有的債權不能帶來足夠的回報時,就會將債權兌換成商品 / 服務 / 資產。當發現有的債權兌換失敗時,越來越多債權被拋售,形成擠兌。此時如果不採取措施,大量企業將會破產,以一種較爲激烈的方式完成信貸的消解。

伴隨着信貸的生長和消解,經濟週期繁榮與衰退交替就像魔咒一般。衰退週期末期必定伴隨着大規模的貨幣和債務的重組,以激烈的方式將債務泡沫消除,才能給下一個週期以優渥的土壤。繁榮期與衰退期的過渡往往讓處於其中的人們迷惑,而當真的衰退來臨時人們才恍然大悟。

我們正處於一個債務週期的末端,又疊加以下幾個宏觀因素:

- 人口結構老齡化;

- 技術創新進入瓶頸期;

- 新冠疫情爆發。

2020 年起,全球經濟進入衰退期是大概率事件,此時,「大放水」和「負利率」像是對着快要爆的氣球再吹幾口氣,是各國政府面對經濟頹勢時拼命抓的救命稻草,從長期來看顯然沒有好處。

DeFi 正助力法幣向數字貨幣遷徙

負利率下,資本加速從法幣向數字貨幣遷徙

逐利是資本的天性,對收益的預期驅動資本在全球範圍和資產品類間流動和轉換,負利率正驅使資金從通貨膨脹率高的貨幣體系中加速逃離。

新冠疫情加劇逆向全球化在世界範圍內蔓延。法幣與法幣之間、跨國資本的割裂和鴻溝越來越深,更加速了資本在全球範圍內尋找可能的避險替代。黃金在今年 8 月創下超過每盎司 2000 美元的歷史新高,以 BTC 爲代表的數字貨幣也在 2020 年開啓了新一輪的上升,這一輪上漲同時伴隨着一些結構性的變化,加密貨幣正從散戶狂歡的野蠻生長週期進入機構跑步進場的專業化週期。

2020 年,全球最大的加密機構資產管理公司 Grayscale 比特幣信託一路增持 BTC 從年初的 27 萬枚到 10 月披露的總持倉量 466591 BTC。8 月底,富達投資集團(Fidelity Investments)公開宣佈將正式推出公司首個比特幣投資基金,比特幣迎來首隻由華爾街大機構發起的基金。全球最大的獨立 BI 公司微策 MicroStrategy 曾於 8 月購買超 2.5 億美元 BTC,後又於 9 月份再次購買 1.75 億美元 BTC。機構投資者對比特幣的需求一直在增加。毫無疑問,法幣世界的不通暢以及人們對法幣的通貨膨脹預期加劇了價值從法幣向數字貨幣的大遷徙。

DeFi 迅猛發展

Decentralized Finance (去中心化金融),廣義的 DeFi 可以指以比特幣爲開端的整個加密社區及應用。DeFi 的終極願景是構建一個全球無國界的開放金融系統。十餘年中,加密世界不斷向這一終極願景進化,從志在成爲全球去中心化貨幣的比特幣開啓了數字貨幣萌芽、到以太坊以圖靈完備的智能合約開啓的一度甚囂塵上的去中心化募資(ICO)、乃至 2020 年三季度狹義 DeFi 領域熱火朝天的流動性挖礦(IDO)。

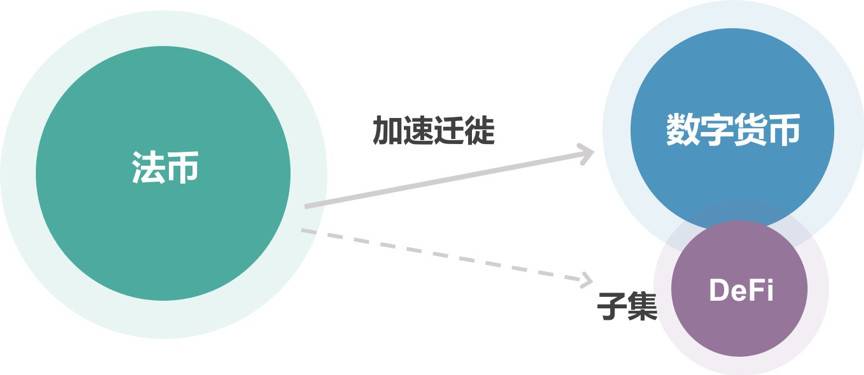

在法幣向數字貨幣遷徙的過程中,DeFi 的基礎設施加速成熟,不論是 Tether 發行 USDT 還是 MakerDao 質押 ETH 發行 Dai ,都是對貨幣發行方式的創新,爲法幣向數字貨幣遷徙的進程開闢了全新的範式。而引發廣泛關注和熱議的 DCEP、LIBRA 等超級穩定幣更使得數字貨幣的普及程度大大提高,將爲法幣到數字貨幣的遷徙提供更健壯和快捷的通路。

2020 年三季度受到追捧的 DeFi (狹義)則是貨幣數字化這個大進程的子集,它包含穩定幣、去中心化借貸、衍生品等,並在發展過程中不斷深化(以下爲行文方便,DeFi 均指狹義 DeFi)。

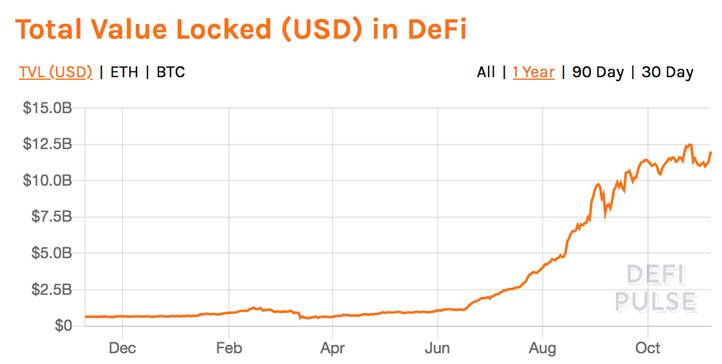

狹義 DeFi 在今年的增長異常迅猛。我們評價 DeFi 生態發展,最常用的指標就是 DeFi 鎖定總值 TVL (Total Value Locked)。

從 DeFiPluse 數據可以看到,從去年 11 月初,DeFi TVL 6.02 億美元,到 2020 年的 11 月初,DeFi TVL 120.14 億美元,增長約 20 倍。2020 年上半年,DeFi 經歷了 3.12 的極端行情,從 3 月 10 日的 10 億美金左右跌至 3 月 14 日的 5.5 億美元,總鎖倉價值曾縮水接近一半。隨後,總鎖倉價值持續上漲。

據 DeFiMarketCap 和 DeFipulse 的數據,截止到 2020 年 11 月 6 日,DeFi 項目的通證總市值達到 152 億美元,總鎖倉價值(Total Locked Value)超過 120 億美元。縱觀 DeFi 整個發展史,達到現在這樣一個龐大的鎖倉總量不過經歷了短短兩年。

數據來自 DeFipulse 2020 年 11 月 6 日

數據來自 DeFipulse 2020 年 11 月 6 日

DeFi 三大引擎

DeFi 行業的繁榮,有賴於三大引擎的推動:穩定幣,借貸平臺和去中心化交易所(DEX)。它們提供了行業走向成熟所必須的流動性,也讓整個經濟系統具有一定的彈性,進而有效的抵抗來自外界的不良衝擊。

穩定幣

數字貨幣普遍具有較大的波動性,不是理想的交易媒介和記賬單位。穩定幣有效的聯通了各個價值孤島,加速了價值交換的頻率,最終促進價格發現。因此,穩定幣爲成爲了跨幣種套利的理想工具,也爲其他 DeFi 產品的繁榮提供了先決條件。

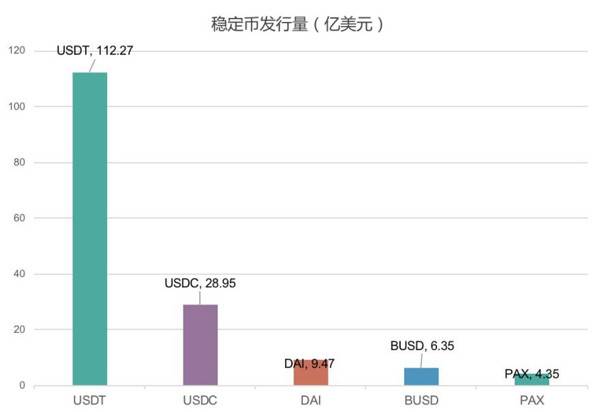

據 DeBank 數據,截止到 11 月 7 日,穩定幣的總髮行量爲 168.5 億美元, 排名前五的穩定幣包括 USDT、USDC、DAI、BUSD、 PAX 。

借貸

數字貨幣借貸平臺構建了有效的價值模型,爲投資者提供了額外的流動性。

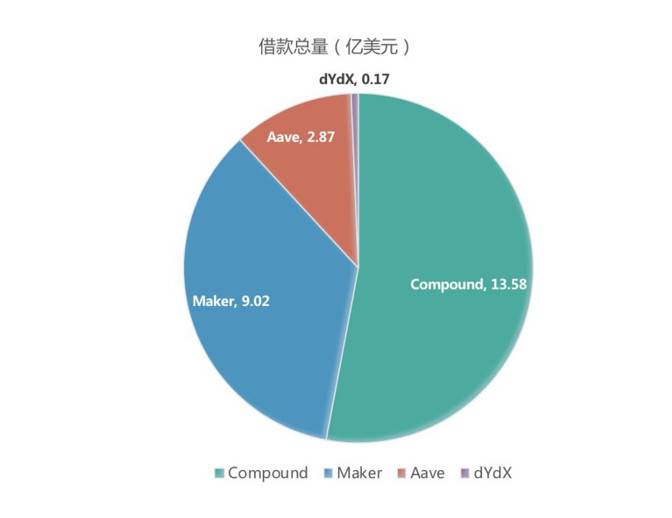

據 DeBank 的數據,截止到 11 月 7 日,主流 DeFi 借貸產品的資金規模(存款加貸款抵押金額)超過 25.6 億美元。Compound 在 6 月憑藉「借貸即挖礦」的模式超越 Maker,現在依舊是去中心化借貸的龍頭,總資金規模超過 13.5 億美元。隨後是 Maker、 Aave 和 dYdX。

去中心化交易所

區塊鏈發展初期,流動性和深度不足的客觀情況催生了中心化交易所的誕生和發展。而隨着 Oracle (預言機)和 AMM(自動化做市商)的發展和完善,DEX 也開始加速發展,其性能和體驗也在穩步提升,Uniswap 更新,而又帶動了其模仿者的發展。

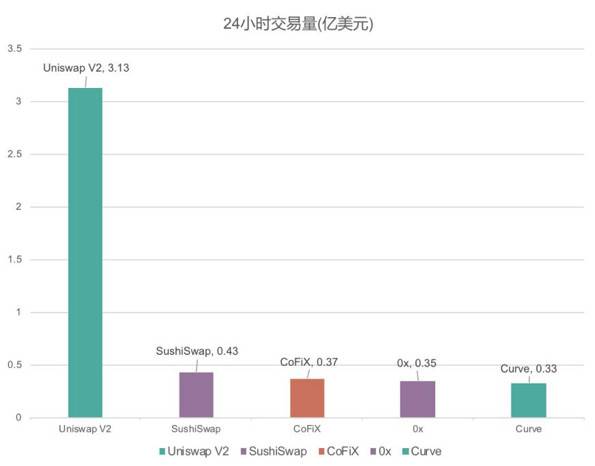

根據 DeBank 的數據,截止到 11 月 7 日,DEX 的 24 小時交易量 5.45 億美元。其中 Uniswap V2 的交易量超過 3.13 億美元,佔比約 57%;SushiSwapCurve 約 4380 萬美元,佔比約 8%;CoFiX 約 3690 萬美元,佔比約 6.7%。

DeFi (狹義)加速法幣到數字貨幣的進程

相比於傳統利率市場的超額抵押、盈利預期、信用評估等,DeFi 市場比較初期,沒有完善的利率風險定價機制。目前 DeFi 主要爲超額抵押構建流動性池,滿足用戶流動性需求和利用協議在數字貨幣加槓桿的需求,同時爲用戶提供了有風險的高收益方案。

瘋狂的流動性挖礦,使用 Token 方案激勵用戶的借貸行爲,讓用戶借貸資產成爲做市池的一部分,加速了 DeFi 發展過程中流動性資產層的構建,使得 DeFi 小水池欣欣向榮。「流動性挖礦」與 2017 年的 ICO 和 2018 年的交易挖礦相比,都有容易激發用戶不理性的一面,但是也有不同:

- 大部分 DeFi 項目提供的服務是被傳統金融領域驗證過的真實需求,比如借貸,DeFi 借貸是在探索使用更優化的模型(去中介)提供服務;很多 ICO 沒有解決任何問題,

- ICO 沒有底層資產,絕大部分是將「僞需求」包裝成新的資產;而 DeFi 協議有真實底層資產,且基於超額抵押作爲貸款的抵押品被鎖定在智能合約中。

資本的逐利屬性,必然會使部分高風險偏好的資金進入 DeFi 領域,但是目前的使用者大部分由爲了在流動性池中獲得獎勵的套利交易者構成,空間和時間有限。DeFi 最終的長期發展動力還是需要資金的使用場景增多。

以目前的階段來看,最先發展起來的是 DeFi 網絡中其他的真實使用場景,比如衍生品交易、一級市場的投資、遊戲等,而在更高的維度有許多宏大的遠景-在全新的基礎設施之上構建前所未有的(無國界無中介)金融業態。

另外,相對應的加密世界的 CeFi 也將進入全新的發展階段。CeFi 跟 DeFi 的關係並不是非此即彼勢不兩立,實際上,兩者協同互補,才能共同完成從紙幣和傳統貨幣向數字貨幣的歷史性遷徙,構建數字貨幣更繁榮的生態。現階段的 DeFi 仍有相當高的認知和使用門檻,即便對圈內的從業者而言都不是特別易上手,更別說剛剛進入數字貨幣領域的小白。CeFi 的流動性和易用性在相當一段時間內仍會是大量的用戶、資金進入的最大通路和首選。而且數字貨幣到法幣之間的通路需要 CeFi 補充合規、反洗錢方面的助力,可以預見在不遠的未來,將會出現優秀的 CeFi 產品平臺成爲集成 DeFi 產品模塊的聚合器和入口。

DeFi 譜寫冰與火之歌

目前世界的金融系統構建於「貨幣-信貸」之上,當負利率時代到來,我們深陷債務週期的魔咒中,全球金融似乎進入了一個困局,每次週期的交疊,都是貨幣和債務的重組與財富的重新分配。

DeFi 代表的科技金融,正在譜寫一曲冰與火之歌。它能否成爲新週期的燎原星火?讓我們拭目以待!