誰能想到,Luna 這個 TVL 近 200 億美元的第二大公鏈生態,在短短 2 天時間同時重演了泰銖和雷曼的恐怖災難。

- 原文標題:《8400 萬美元撬動 400 億金融帝國,UST 崩盤始末》

- 作者:0x137,律動 BlockBeats

1997 年,傳奇金融殺手索羅斯和他的巨鱷盟友圍獵東南亞泡沫市場,大量拋售泰銖並迅速耗盡了泰國央行 300 億美元外匯儲備,最終迫使泰銖實行浮動匯率制,將東南亞國家進一步推入金融危機深淵。

2008 年,華爾街投行巨頭雷曼兄弟因大量次信貸壞帳出現敞口,負債淨額遠超公司市值數倍,被迫在紐約南區聯邦地區法院提交破產申請,險些摧毀整個現代金融系統。

這些史詩般的資本對決故事在過去十幾年裡傳遍世界的街頭巷尾,成為歷史的標誌性事件,被人們當作教科書反覆研習。但誰會想到,同樣的故事竟然在僅有 10 年發展史的加密市場再次上演,並通過鏈上痕跡在所有人面前進行「實時轉播」。

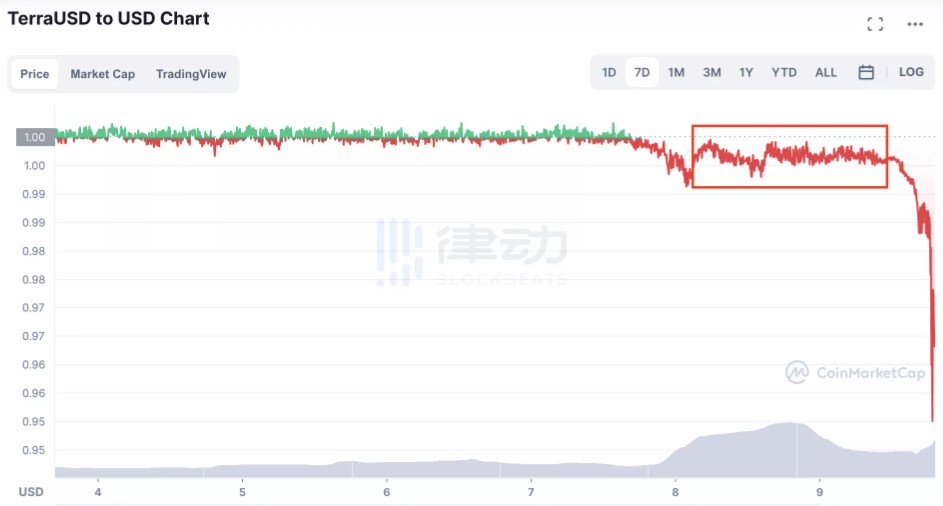

5 月 10 日,Terra 生態的原生算法穩定幣 UST 因資本圍獵和債務危機,出現嚴重脫錨事件,最低跌至 0.6 美元。這個 TVL 近 200 億美元的第二大公鏈生態,在短短 2 天時間同時重演了泰銖和雷曼的恐怖災難。

Margin Call:UST 崩盤生死時速

Terra 作為加密市場第二大公鏈生態,一直是一個飽受爭議的對象。一方面,通過 Luna-UST 雙幣機制,Terra 生態成功將自己的算法穩定幣 UST 推廣到整個加密市場,迅速提升 Luna 的價格和市值;一方面其用於推廣 UST 的「宣傳機器」Anchor Protocol 則飽受詬病,普遍被認為是不可持續的「龐氏騙局」。 (律動注,更多關於 Luna-UST 和 Anchor 機制的內容可參考律動文章《解析 Terra 生態:讀懂 LUNA、Mirror 及 Anchor Token 經濟學》以及《穩定幣利率長期高達 20%,Anchor 也是龐氏嗎?》)

長期以來,Luna 的支持者和質疑者都顯得非常極端。支持者們稱自己為「Lunatics」大軍(中文意為「瘋子」),每天在推特等社媒平台上攻擊和掃蕩批評 Luna 機制的言論;質疑者則以「龐氏」為由,扳指期待著 Luna 崩盤之日的到來。這樣一個極富「張力」的生態,很難被投機者忽視,這些資本殺手始終關注著行業風向,等待著最佳的獵殺時刻。

在美聯儲宣布再次加息 50 個基點後,機會終於來了。 5 月以來,納斯達克指數持續下滑,市場對宏觀形勢的反應極度悲觀,比特幣價格也連續數日下跌近 10%,恐慌情緒在整個加密市場迅速蔓延。而 Terra 生態核心團隊 LFG(Luna Foundation Guard)則宣布將在 5 月 8 日調整 UST-3Crv 流動性池(UST 主要鏈上交易場所),為組建自己強大的 4Crv 池做準備。

種種條件為資本圍獵製造了一場完美的風暴,於是在 5 月 8 日的晚上,幣圈巨鱷們悄然展開了自己佈局已久的「圍剿計劃」。

第一階段:利用 UST-3Crv 池撤資間隙展開攻勢

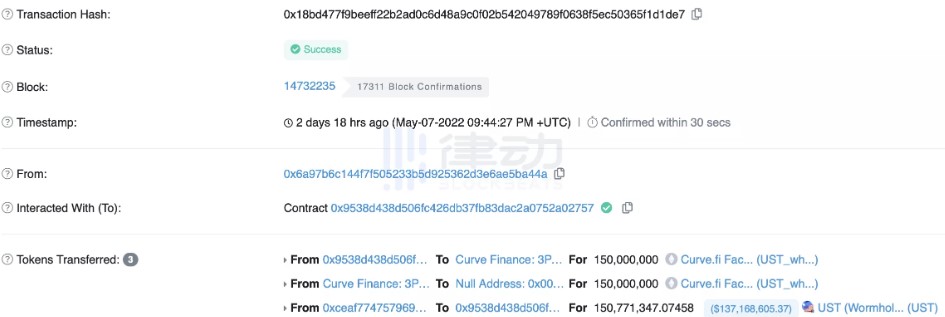

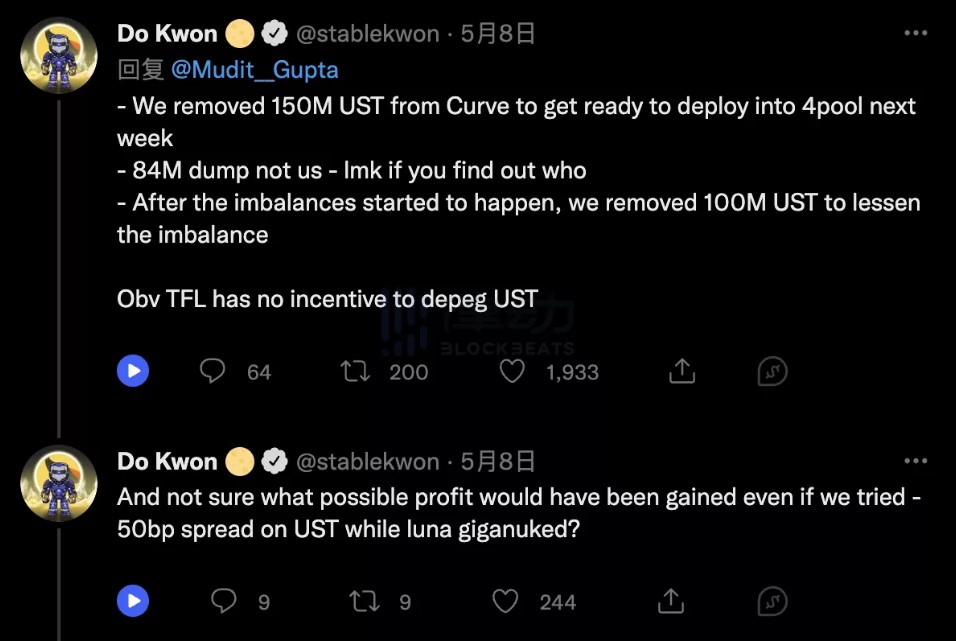

5 月 8 日凌晨,LFG 因需要為組建 4Crv 池做準備,從 UST-3Crv 池中撤走了 1.5 億美元的 UST 流動性,這時 UST-3Crv 池 TVL 在 7 億美元左右,想要耗乾 UST 流動性居然只需要 3 億美元左右。

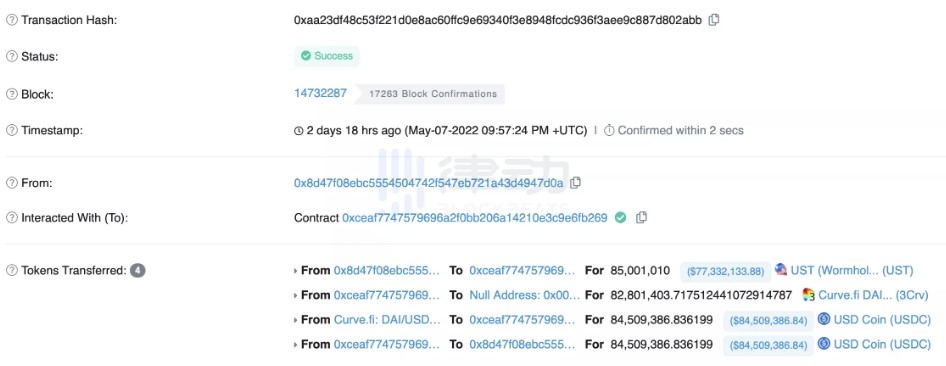

約 10 分鐘後,一個新地址突然將 8400 萬美元的 UST 拋售,嚴重影響了 3crv 池平衡。

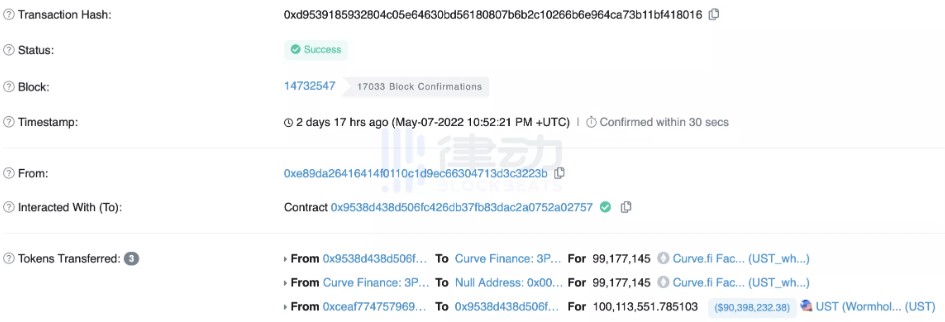

為了保持 UST-3Crv 池流動性的平衡,LFG 又從資金池裡撤走了 1 億美元的 UST。

這時,推特上開始出現謠言,稱此次拋售是 LFG 在自導自演,Terra 創始人 Do Kwon 立刻在推特上作出回應。

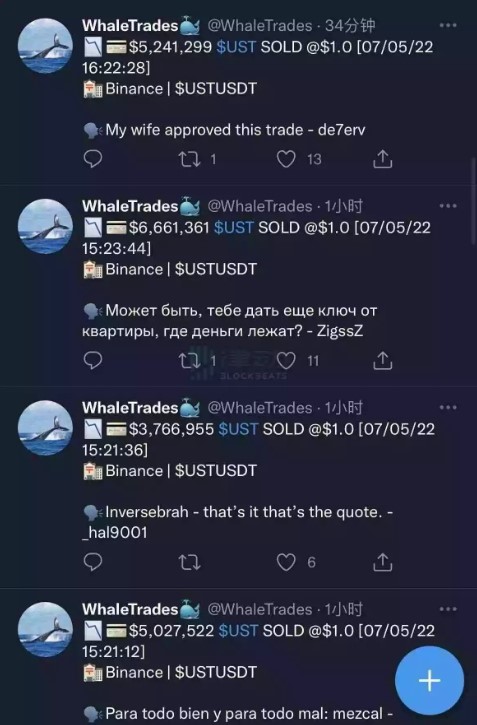

沒過多久,多個巨鯨帳戶開始不斷在 Binance 拋售 UST,每筆交易金額都是百萬美元級別。

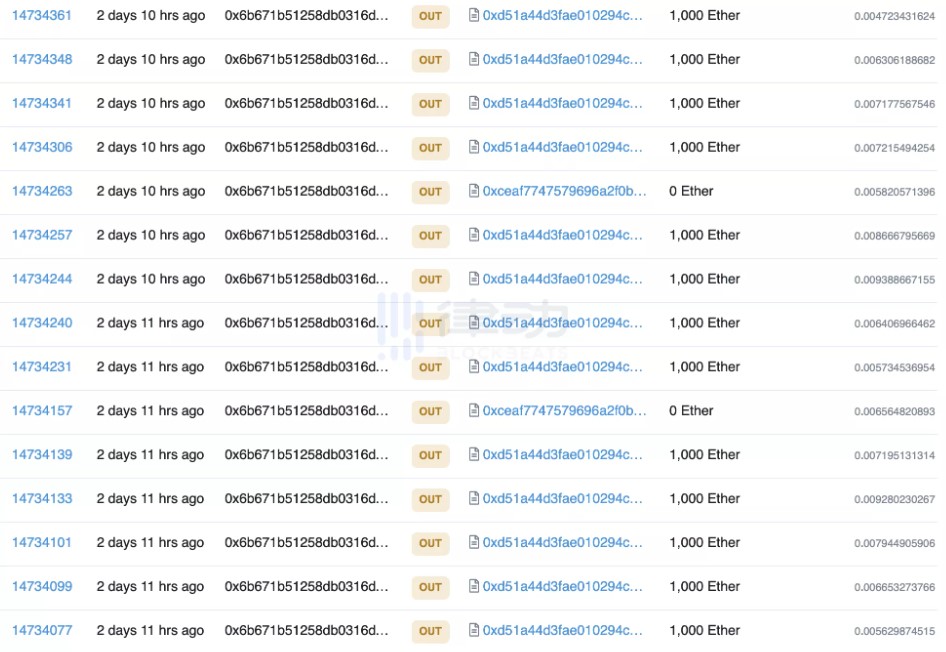

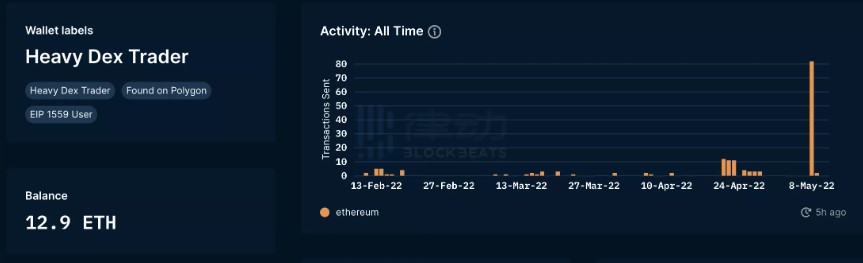

受到拋售影響,UST 開始出現脫鉤,這時疑似 Jump Trading(UST 做市商)的地址拋售了大量 ETH 以買入 UST,試圖穩定 UST 的錨定。

截至目前,該地址為維護 UST 錨定,出售了超 5 萬枚 ETH,地址上當前只剩下不到 13 枚 ETH。

直到這時,攻擊主要通過 UST-3Crv 池完成,涉及金額在 3 億美元左右,如果 LFG 40 億美元的 4Crv 池在此次攻擊之前組建好的話,上述攻擊是無法湊效的。

第二階段:Anchor 資金因恐慌情緒大量出逃

因 8 日凌晨的小型脫鉤事件,恐慌情緒在 UST 和 Luna 持有者之間快速蔓延。從 5 月 8 日開始,大量鎖在 Anchor 中的 UST 流入市場,進一步造成 UST 的拋壓。

在此期間,LFG 宣布「貸出」自己 7 億美元的比特幣儲蓄,用於維護 UST 的穩定。

但根據 Do kwon 的說法,UST 在 0.95 美元以上並不算脫鉤,因此不會在這個閥值之上動用比特幣。

這也解釋了為什麼 UST 在 8 日出現脫鉤後始終沒有回到 1 美元錨定。

但 LFG 沒想到,UST 長期無法回歸錨定給市場帶來了極大的負面情緒,從 Anchor 裡出逃的 UST 開始大規模拋售,UST 錨定跌破 0.95 美元閥值。 LFG 被迫開始清算比特幣儲蓄,這時 Do Kwon 再次發推:「正在調動更多資金」。

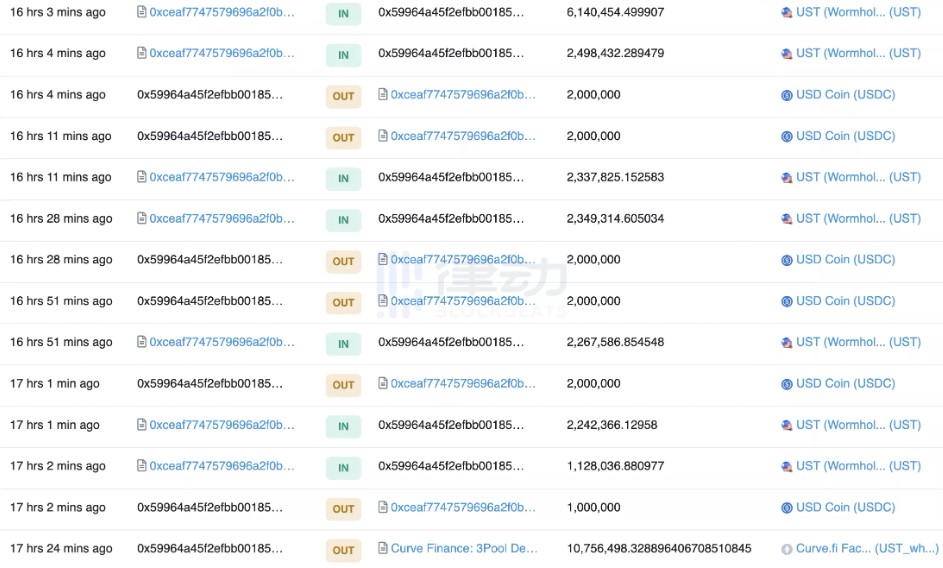

隨後,一個以「0x599」開頭的地址開始大規模吸收市場上流通的 UST,金額超 2 億美元。

這也迅速使 UST-3Crv 池重新平衡,但比特幣清算卻進一步驅動了其價格的下跌,市場情緒持續惡化,導致 Luna 出現大規模清算,UST 拋壓進一步增加,UST-3Crv 池很快又陷入了失衡狀態。

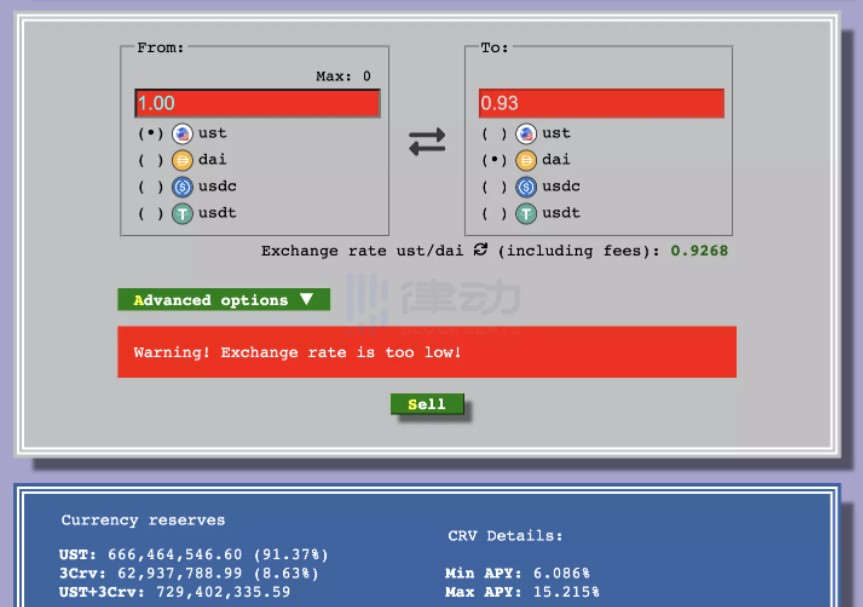

5 月 10 日早晨,Jump Trading 和 LFG 可能是意識到問題不太對勁,不再出售比特幣儲蓄以保護錨定,任憑事態惡化,UST 一路暴跌至 0.6 美元。儘管後來錨定價格有所回升,但 Curve 平台 UST-3Crv 池比例仍然嚴重傾斜,比例一度為 91.37%/8.63%。

第三階段:幕後交易,機構救場謠言開始傳播

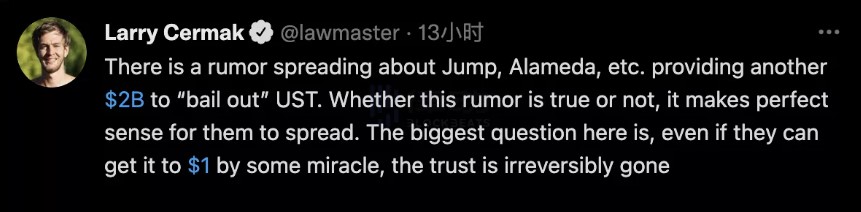

在 UST 觸發死亡螺旋的「驚悚 2 小時」後,開始有傳言稱 Jump、Alameda 等機構達成了某些幕後交易,並準備投入 20 億美元開始救場。隨後,一個以「0x6c」開頭的地址的確收到了 20 億美元的轉帳,但並沒有太大的動作,該地址也尚未看出與 UST 事件有關聯。

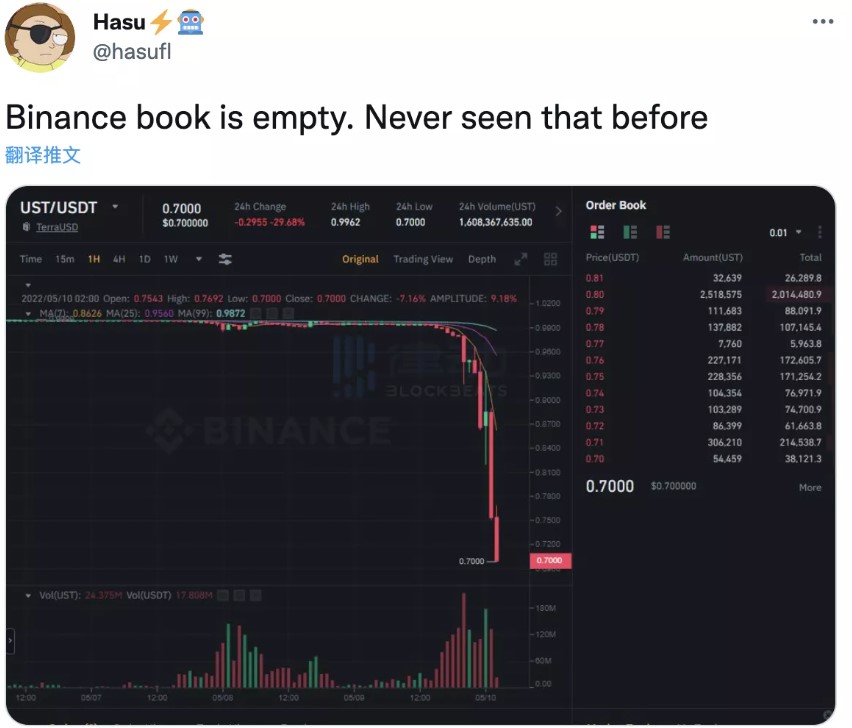

另外,Binance 似乎也參與了 UST 保衛戰。據《Uncommon Core》主理人 Hasu 稱,Binance 強行為 UST 訂單簿設置了交易地板價,在較長一段時間內用戶都無法在 0.7 美元閥值下提交訂單。

今晨,有關 LFG 融資的消息再次傳出,據消息人士透露,LFG 正在向機構尋求幫助,希望籌集 10 億美元來支持 UST。據 The Block 研究員 Larry 表示,目前了解到的融資細節是:目前 Jump Trading、Celsius,以及 Jane Street 已經同意了這筆融資,承諾金額約 7 億美元,Alameda Research 尚未同意。機構的條件是以 50% 的價格折扣拿到 LUNA 現貨,鎖倉一年,一年後按月線性解鎖。但同時 Larry 強調,這筆融資尚未確認,一切都有可能發生變動。

監管陰影:螳螂捕蟬,黃雀在後

儘管當前關於 UST 脫錨的言論都是猜測,但我們還是找到了市場上極為可靠的信息。在 5 月 10 日早晨,著名宏觀投資者、Real Vision 創始人 Raoul Pal 就 UST 脫錨採訪了 Terra 創始人 Do Kwon,雖然對話內容尚未播出,但在隨後的 Bankless 採訪中,Raoul 還是透露出了此次事件中的一些細節。

很簡單,UST 出現了脫鉤,Jump Trading 作為 UST 做市商,被迫出售自己的 ETH 來購買 UST,隨後 LFG 也被迫清算自己的比特幣持倉」,在談到 UST 脫錨時,Raoul 簡短地解釋了事件經過,並馬上補充道:「這就是一次典型的 Margin Call,就好比有人拍了拍 Luna 的肩膀說『把我的抵押品還給我』,類似事情在傳統金融裡每天都在上演。

的確,此次觸發 UST 死亡螺旋的金額不超 3 億美元,目前造成的也只是數十億的規模,這和傳統金融相比,的確是小巫見大巫。但最讓人不可思議的是,它竟然發生在眾目睽睽之下,這在傳統金融世界裡是極為罕見的。感謝區塊鏈,我們有幸見證了加密發展史上首次大規模「泰銖+雷曼」事件。

其實律動在此前《算法穩定幣的魔戒夢:LUNA 之後,不會再有下一個 UST》和《對話 Luna 創始人 Do Kwon:UST 的比特幣賭局》二文中,就已闡釋了 UST 和整個算穩市場的背書困境,以及 UST 自己的應對策略。

而這次 UST 嚴重脫錨也並不是 Luna 第一次觸發死亡螺旋,在去年 5.19 時,UST 同樣出現嚴重脫錨,價格下跌至 0.85 美元,最終在 LFG 的搶救下,Luna 和 UST 才得以存續發展。此後,LFG 為了防止類似事件再次發生,做出了一系列的改變,其中就包括 UST 的新背書機制。

事實上,購買 比特幣 和其它 L1 公鏈的原生 Token 作為背書並不是錯誤的選擇,但要實現這一新機制的完全交付,則是需要一段時間的。倘若 LFG 40 億美元的 4Crv 池得以組建,像這樣的崩盤事件或許根本不會發生。但可惜的是,市場並沒有留給 Do Kown 這位 Luna 狂人足夠的救贖機會,Luna 此次崩盤,是輸給了時間。

資深的 DeFi 玩家應該知道,這次 UST 脫錨的影響或許不會只停留在 Terra 生態,就像雷曼兄弟破產一樣,Luna 生態的崩塌可能波及到整個加密市場。但在 Raoul 等很多人看來,此次脫錨事件最惡劣的影響,其實是在監管層面,加密巨鱷們的這次「螳螂捕蟬」,也很可能招來了背後的「監管黃雀」。

我們知道,各國央行近年來都在大力普及自己的數字貨幣(CBDC),作為「算穩頭牌」的 UST 以這樣的方式出圈,無疑是送給了監管機構一個再完美不過的藉口。先放下 UST 是否能重拾信心的問題不說,此前關於「UST 脫錨可能引來監管」的言論已開始在推特上廣為傳播,引起不少人的擔憂。

果然監管的風口在事發當晚就到來了。據律動消息,5 月 10 日在國會山的會議上,美國財政部長耶倫談到加密市場中美元 Stablecoin 的監管,耶倫認為,美元 Stablecoin 監管的立法迫在眉睫,「這個領域增長迅速,並隨之帶來巨大風險,眾所周知,今天 Terra UST 經歷了一輪下跌」。

毫無疑問,UST 的崩盤再次給整個算穩賽道蒙上了一層監管陰影,現在我們必須去思考,各國監管機構是否會就此向穩定幣展開「監管圍剿」?未來的加密市場是否會失去「主權自由」?