上篇文章已透過 Fed 報告(Fed Notes)去解釋美元作為國際結算貨幣的影響力有多大,此外,同樣是法幣,美元和其它法幣的地位完全不同,這就是「貨幣階層」(The Money Hierarchy)。

上篇:BTC 取代美元?Fed 七張圖告訴你,取代美元是不可能的任務!

在金融市場中,所有商品都標上了價格,包括比特幣、證券、台幣、歐元、美元,都有標上價格,而這價格就如魔法一般,讓大家誤以為所有商品都在都一平面上,但實際上,這些商品是有層級的。

首先是貨幣和信用的差別。貨幣跟信用不同,信用是未來兌回貨幣的承諾,但貨幣就是貨幣。

下張圖顯示了最基本的貨幣層級:貨幣 > 信用。

這裡有一個重要的概念,在貨幣階層中,每一個階層都要透過更上層的流動性來做清算,無法拿同級或更低階的流動性做清算。

舉例而言,對一般老百姓來說,銀行存款就是貨幣,用來結算借據(信用);對銀行來說,存款就是信用,而準備金則是用來結算信用的貨幣。

圖 :貨幣信用階層

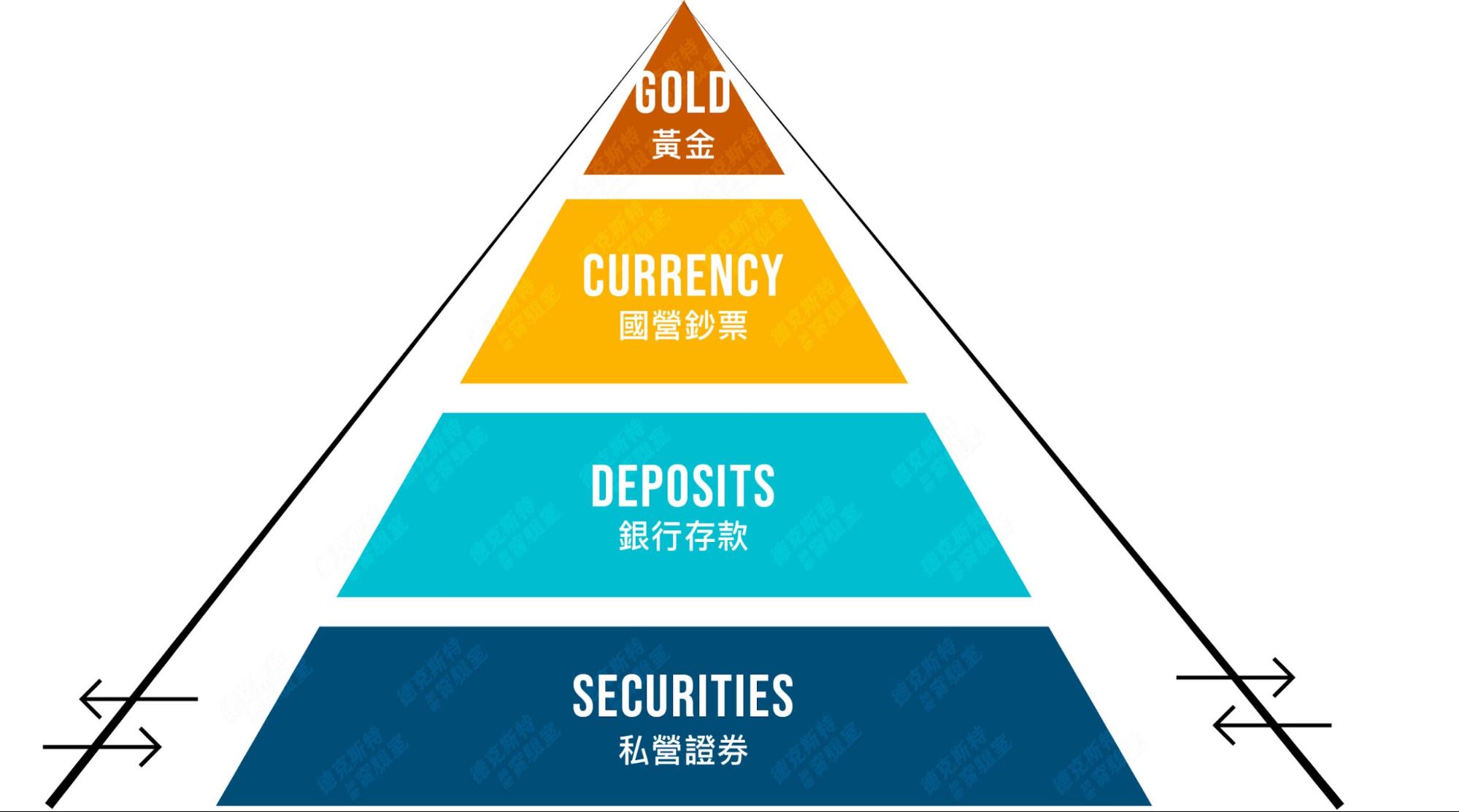

現實中的貨幣體系相當複雜。為了方面理解,筆者用簡化的「金本位」作為依據,畫出了「金本位貨幣層級」。

在金本位的體系中,國家發行的貨幣事實上就是國家對「支付黃金的承諾」,而之所以黃金位階高於貨幣(國家法幣),是因為法幣要承擔無法兌換回黃金的風險。

接下來的階層就是商業銀行的存款。存戶將法幣(紙鈔)存入銀行,賺取利息。存款就是銀行「支付法幣的承諾」,而法幣優於存款的原因是,存款多了兑回法幣的風險。

存款之下是證券(Securities),其意義是支付銀行存款的承諾。

於是:黃金 > 貨幣 > 存款 > 證券。

圖:貨幣階層

如果進一步將貨幣層級用會計的資產負債表方式表達(下圖),那麼貨幣層級就會更明顯。

圖:用資產負債表看貨幣階層

在資產負債表中(左邊是資產、右邊是負債)可以發現:

- 黃金是央行的資產,藉此發行法幣,所以法幣就成為了央行的負債

- 法幣變成銀行系統的資產,存款變成銀行負債

- 存款是私人部門的資產,有價證券則是其發行的負債

整個過程中,法幣、存款、證券都同時是一方是資產,另一方的負債,只有黃金是資產,不屬於任何人的負債,這就是貨幣層級的最高層,這也就是上一篇所說的世界主導貨幣。在《金融理論的貨幣》一書中,貨幣的最高階層又稱為外在貨幣(Outside Money)。

貨幣體系的擴張與收縮

相信不少人看過橋水基金創辦人 Ray Dalio 解釋經濟機器如何轉動。

經濟機器由不同的市場、參與者、支付方式構成。這種經濟框架的支出來自兩種方式:貨幣(Money)、信貸(Credit)。在商業週期之中,消費支出,貨幣和信貸,都會快速增加,經濟成長帶來的資產上漲,又會再度推升這種支出,形成正向循環。

假定央行的貨幣政策沒有介入,下列的經濟擴張會不斷自我強化(Self-reinforce),直到債務的成本走向極端,生產利潤已經開始無法支付債務,接下來就會進入去槓桿過程。

融資增加債務 → 投資以增加生產 → 用未來生產償還債務 → 再融資

去槓桿的過程相當漫長,且流動性危機將會伴隨整個去槓桿的過程。

由於在經濟擴張時期,多數的支付承諾都是由信貸組成,且第三方擔保通常都是商業銀行。因此只要有信用違約,就很容易引發其它違約,突然間「流動性危機」就產生了。最好的例子就是去(2020)年 3 月發生的 312 事件,幾乎所有的資產都暴跌。

透過上述解釋,我們可以意識到:整個貨幣階層並不是一成不變的,它是會呼吸的,會隨著經濟成長、衰退而擴張或收縮。

在經濟成長的時候,整個貨幣體系會像下圖中的黑線一樣擴張,這時候最底下的證券(信用)會向外、向上擴張,這時候的信用因為流動性很好,會「看起來」很像貨幣。

不過一旦去槓桿過程開始,流動性變差,信用開始折價,市場參與者會發現信用並不是貨幣,而他們真正需要是貨幣。

貨幣是貨幣、信用是信用。

圖:貨幣階層在商業週期的擃張和收縮

美元的地位讓 Fed 成為最後的借款人

不難發現,世界金融發展至此,美元已位於貨幣階層的頂點,變成了國際外在貨幣(Outside Money)。在金融危機時期,美元融資的需求特別高,外國金融機構(包括央行)都會在美元融資中面臨困難,這也導致了 Fed 成為了「最後的借款人」(The Dealer of Last Resort)。

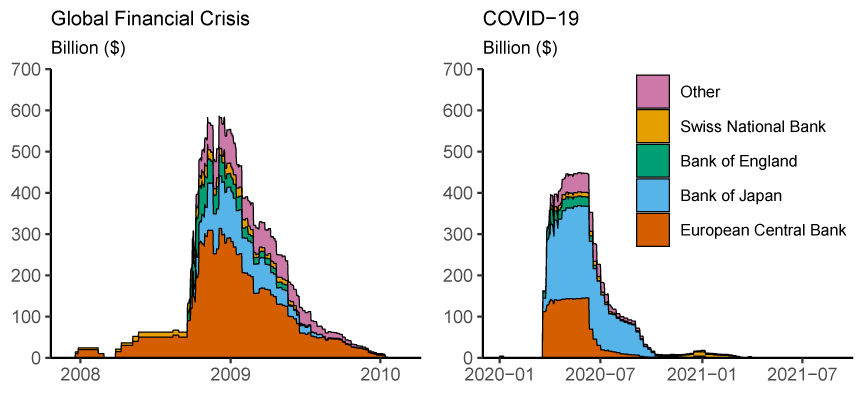

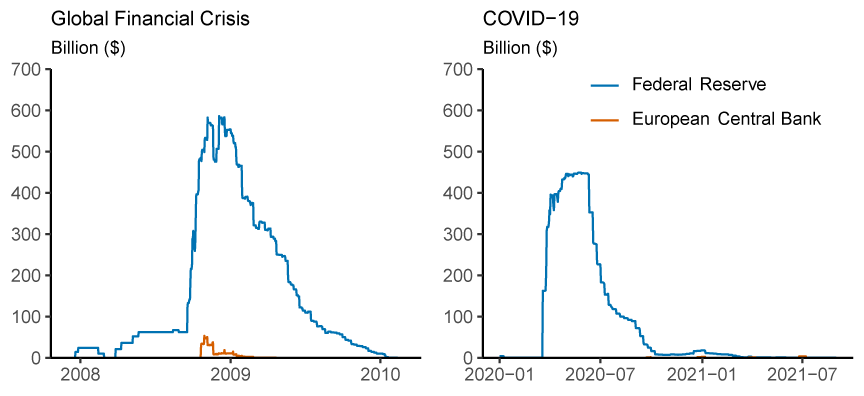

這點可從 Fed 報告的「與外國央行的互換額度」中一窺究竟。

為緩解國際美元融資壓力,Fed 在 2008 金融危機時推出了與外國央行的「臨時互換額度」,部分工具也在 2013 年成為永久性的常設融資工具。Fed 在 2020 年的新冠疫情期間,更是增加了常設額度的操作頻率。

同時,Fed 還和在紐約聯邦儲備銀行開設帳戶的外國機構、外國央行引入了回購工具,讓獲批准的用戶安心,在危機中也能獲得穩定的美元融資。

下圖可見,互換額度在 2008-2009 年的金融危機和 2020 年新冠疫情危機中廣泛使用,未償還餘額分別達到 5,850 億美元、4,500 億美元。儘管其它央行央行也建立的相同機制,但額度幾乎沒人使用(藍線為美元、橘線為歐元使用率)。

美元的外匯儲備和使用率似乎完成了某種自我強化機制,而 Fed 也在不知不覺當中成為了最後的借款人。

圖 2:美元和歐元的央行互換額度比較;Source: Fed

比特幣可以取代美元嗎?

比特幣可以取代美元嗎?幾乎不可能。

首先是貨幣階層的問題。

在金本位時期,黃金就是整個貨幣體系的頂點,而後由於種種原因,1971 年,在美國尼克森總統宣布「暫時」停止美元兌換黃金後,世界變脫離了金本位,美元也就順理成章接管了黃金的位置。

既然國際的結算貨幣是美元,那麼美元外匯交易、各國外匯儲備的美元佔比居高不下,似乎也可以理解。

舉例來說,Fed 的報告其中一項數據顯示,2015 年,世界總 GDP 的 50% 是由貨幣錨定美元的國家所生產的(不包含美國)。這是許多國家賺進貿易盈餘後,都用以購買美元的資產作為外匯儲備,並以此在本國釋出大量的貨幣,壓低匯率,創造出口優勢。這也是美元儲備自我強化的過程。

那比特幣在哪個階層呢?筆者認為,比特幣仍然處於貨幣階層的最底端:商品。

下圖是現今美元體系的貨幣階層。

透過穩定幣這個橋梁美元體系已經跟加密貨幣做了完整個串接。甚至可以說加密貨幣已經被美元體系給收編了,成為離岸美元計價的資產類別,去年與今年也享受到了離岸美元流動性氾濫帶來的財富效應。

由於目前絕大多數的加密貨幣交易與去中心化金融交易都是用穩定幣來做清算與結算,所以加密貨幣與DeFi的貨幣階層就會算在穩定幣之下。

圖:美元體系的貨幣階層

所以承平時期,比特幣在流動性極好的時候,大家會有比特幣可以當成貨幣的錯覺,一如現在一樣;然一旦流動性危機發生,比特幣的價格會大幅縮減,突然市場會意識到,美元穩定幣才是安全避風港。

下圖是美元穩定幣 USDT 和美元的交易對(USDT/USD)。去年的 312 流動性危機發生時,比特幣在 24 小時內下跌超過 50%,而這時候呢,USDT 卻溢價 5%,這表示有大量的 USDT 擠兌現象。

圖:去年 312 USDT 溢價

當然隨著越來越多人使用比特幣,也許比特幣會逐漸向貨幣或存款靠攏,但有趣的是,貨幣/存款階層之所以維持平價(Price o Par)是因為政府要求央行和商業銀行需要履行 1:1 兌換的承諾(100 存款兌換 100 元貨幣),但比特幣的價格一來不是政府背書,二來並沒有固定價格的承諾。

比特幣的另一個硬傷則是:先天缺乏貨幣彈性。

假設有一天世界各國政府真的坐下來,討論比特幣本位制,那會發生什麼事?

對某些貨幣主義、奧地利經濟學派的信仰者,總量固定是防止通膨的解決方案,不過這僅僅是從「貨幣紀律」中去理解貨幣,總量固定卻難以適應如今金融體系的「彈性需求」。事實上這也是為何全球會在二戰之後脫離金本位的最大原因。

在全球化的現在,貨幣體系中的信用擴張會擴張和收縮,經濟發展越好,擴張和收縮的幅度越高,而比特幣的總量限制與供給增長逐年減半讓它變成一個「彈性不佳」的貨幣,也就是說,在危機發生時,比特幣無法快速增加,以符合市場的需求。

而比特幣先天的總量限制,使其更容易成為離岸美元流動性氾濫時的最佳資產類別。

事實上有許多著名投資人也建議可以將小部分資產配置在比特幣。其原因也不難理解,若是比特幣網路共識越來越高,那在比特幣價值發現的過程,可能成為投資報酬率相當高的資產,不過風險自然也很高。

作為一個「新興資產類別」,比特幣這幾年來相當稱職,甚至有可能成為法幣以外的支付手段。但要作為國際儲備貨幣或法幣,比特幣並不適合。

因為比特幣的供給絲毫無「彈性」可言。所以危機發生時,導致實體經濟或金融市場出現比特幣的大量需求時,不存在最後貸款人來提供足額的比特幣流動性來滿足需求,實體經濟或金融市場就沒有其他選擇只能硬著陸。

以去年新冠疫情爆發造成實體經濟與金融市場雙急凍的狀況來說,如果美國沒有即時透過財政政策與貨幣政策做強力支援,危機肯定會蔓延更久景氣也不可能在今年就開始復甦。

上述論點並非要否定比特幣。事實上,筆者比特幣的設計精采絕倫。

從去年的機構採用到日前美國正式推出比特幣期貨 ETF,比特幣作為資產類別,正走入傳統投資人的視野。比特幣先天的總量限制,讓其「可能」成為相當好的儲備資產。但正因為比特幣正在走入主流,所以在投資之前,更要理解比特幣的資產類別。

對貨幣體系有正確的理解,才能避開在加密市場投資的盲點。