上市公司透過發行新股(ATM)、債券、優先股、貸款等方式籌集資金購買比特幣,是具有破壞性的槓桿。

- 作者:lowstrife,加密 KOL

- 編譯:Felix,PANews

近期,MSTR、Metaplanet、Twenty One 和 Nakamoto 等比特幣儲備公司聲名大噪。但個人認為,它們的「儲備」是具有破壞性的槓桿,是比特幣及其所代表的事物遭遇過的最糟糕的事情。以下是這種模式在一定條件下會崩潰的分析。

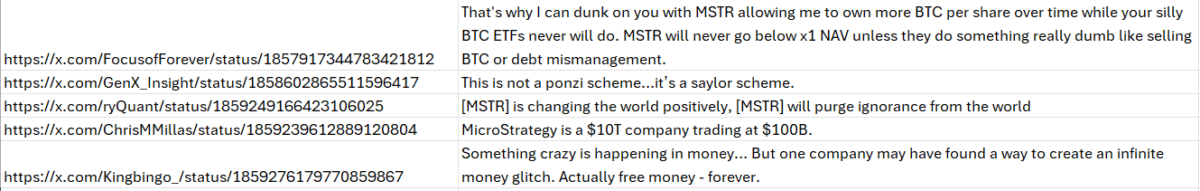

這些公司使用的回饋環(feedback loop)是用公司資金購買比特幣,將其計入資產負債表,然後利用各種公司機制,以該資產負債表為依托籌集更多資金。這種模式被人津津樂道,稱其為有史以來最偉大的發明。

透過發行新股(ATM)、債券、優先股、貸款等方式籌集的資金會立即被用於購買比特幣,以驅動這個飛輪。

這裡的一個重要區別在於使用增值槓桿:像特斯拉這樣的公司只是將資產存入比特幣(個人對此並無異議)。

但該飛輪的關鍵是,普通股股東才是這些財務資產的最終持有者。所有這些籌資機制最終都會導致普通股被稀釋,將股票出售到市場上來為這個飛輪提供資金。

MSTR 主要採用的方法是發行新股(ATM),以達到增值稀釋。如果 mNAV(PANews 註:代表目前股價和其擁有比特幣的價值比)大於 1.0,這種方法效果很好。但問題是這種槓桿依賴於發行新股來滿足其現金流。如果 MSTR 的股價低於 mNAV 的 1.0 倍(就像 2022 年那樣),就會出現問題。

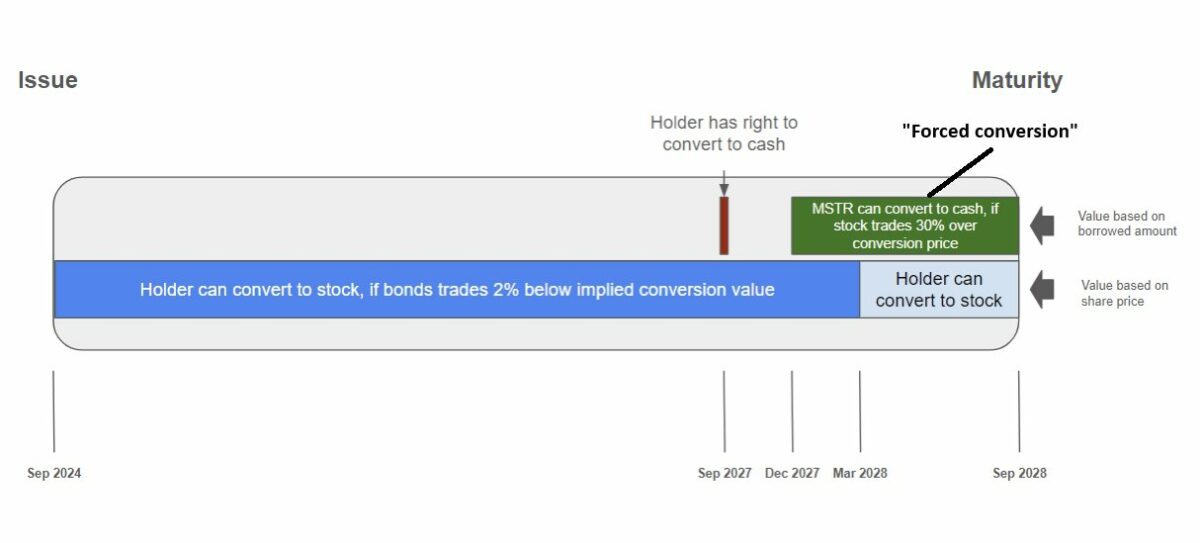

另一種工具是利用槓桿提高其產品的收益率,如可轉換債券和永久特別股。因為預期未來會有買入,這加速了股權的預期價值並首先放大了股票溢價。

發行更多普通股,稀釋現有股東的權益,這種槓桿最終會到期。但他們允許這種稀釋在以後發生,用今天的美元換取明天的現金流/稀釋,將這種支付和「成本」推遲到遙遠的未來。真是「聰明」。

這裡的問題有兩個:

第一個問題是如果標的股票達不到業績目標,這些產品就不能成為所有槓桿的支點。對於可轉換債券,MSTR 必須進行再融資或出售 BTC 來籌集現金。

第二個問題是優先股。它們需要向這些債務的持有者支付永久的、非增值的股息(即利息)。 MSTR 計劃發行數萬億美元的此類證券,而這些支付資金來自稀釋 MSTR 股權的持有者。

特別是 Strategy 的 STRF(PANews 註:一種固定收益產品,被包裝為優先股發行,以便能輕鬆並持續籌集資金購買比特幣),它沒有到期日,作為永久性債務,年利率為 10%。MSTR 將永遠依靠非增值的 ATM,稀釋股東權益,為發行的每一美元融資。今天的購買是以犧牲明天的股東利益為代價。這聽起來像什麼?

用 ATM 提供所需現金流量的問題在於,它依賴 mNAV,而 mNAV 並非源自於自身資產。它完全依賴於市場情緒:人們認為其金庫的價值是多少。

這簡直是對比特幣本質的侮辱。

雖然有暫停派息的規定,但這會引發更多問題。STRK 必須支付所有未償還的股息以及罰款才能轉換(到期)。更不用說暫停派息會大幅降低產品需求。

如果收益型資產的意義在於剝離風險,那麼最不想看到的就是毀掉持有該證券的初衷。這些風險 MSTR 的鼓吹者隻字未提。暫停派息將是對償付能力的警告。

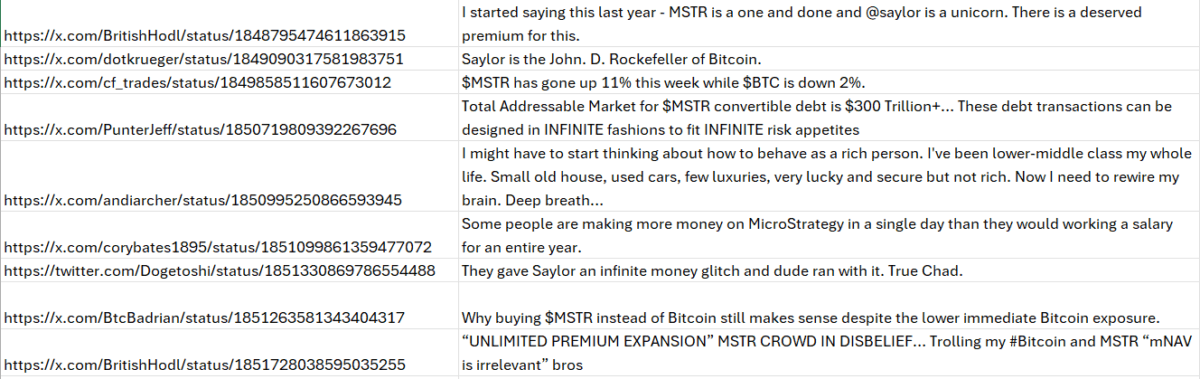

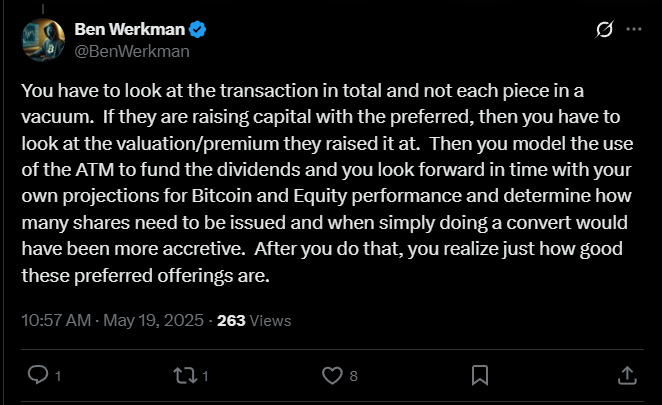

支持者辯稱,這些優先股的發行是為當下購買比特幣,而且股息支付是值得的。他們認為,如果已經「建模計算過」,那麼籌集資金就是值得的。

「你必須從整體上看待交易,而不是孤立地看待每一部分。如果他們用優先股來融資,那麼你必須考慮他們融資時的估價/溢價。然後,您可以模擬使用 ATM 來支付股息,並根據自己對比特幣和股票表現的預測來展望未來,並確定需要發行多少股票,以及何時進行轉換會更有增值效果。一旦你如此做,就會意識到這些優先股發行有多麼好。」

如今,約有 18 億美元的此類證券在流通,支付這些款項還是有可能的。但 Saylor 提出要發行 3 兆美元的此類證券,每年需要稀釋 3,000 億美元的股東權益,這顯然無法自圓其說。

那麼這一切會如何爆發?一切都始於 mNAV,mNAV 至關重要。它是生命,是活力。如果 mNAV 出現問題,公司籌集資金的能力也將隨之消失,而債務轉換會損害 mNAV,公司將失去償還債務的能力。

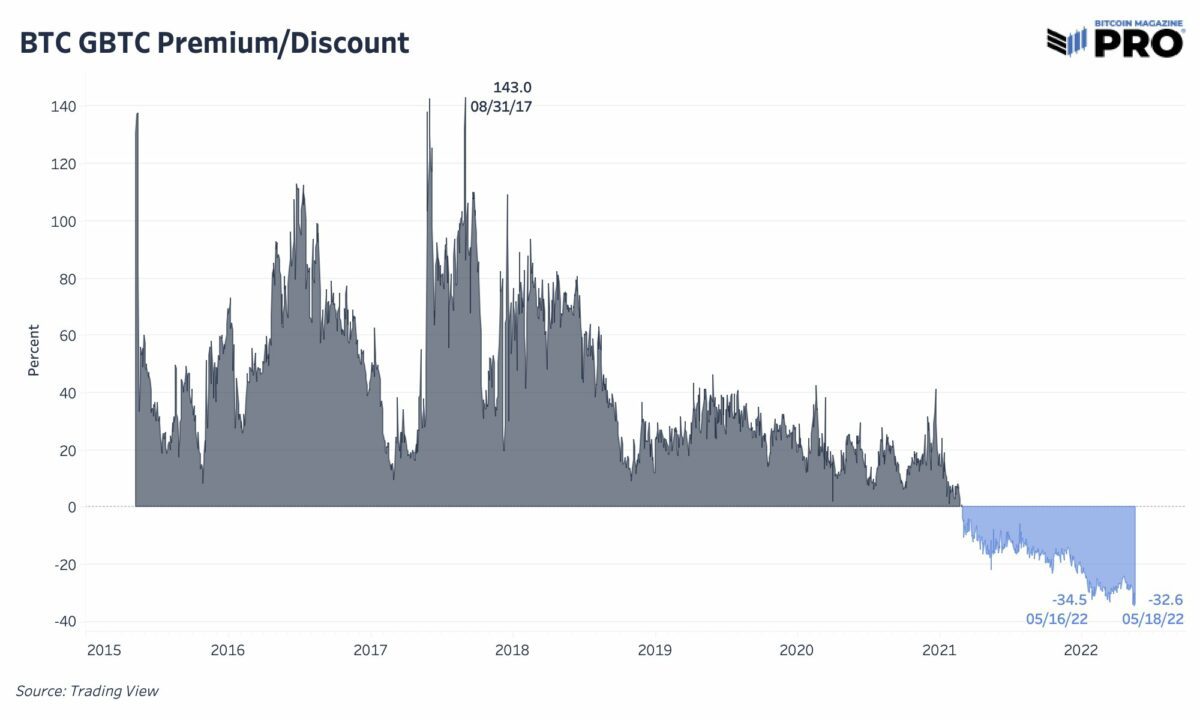

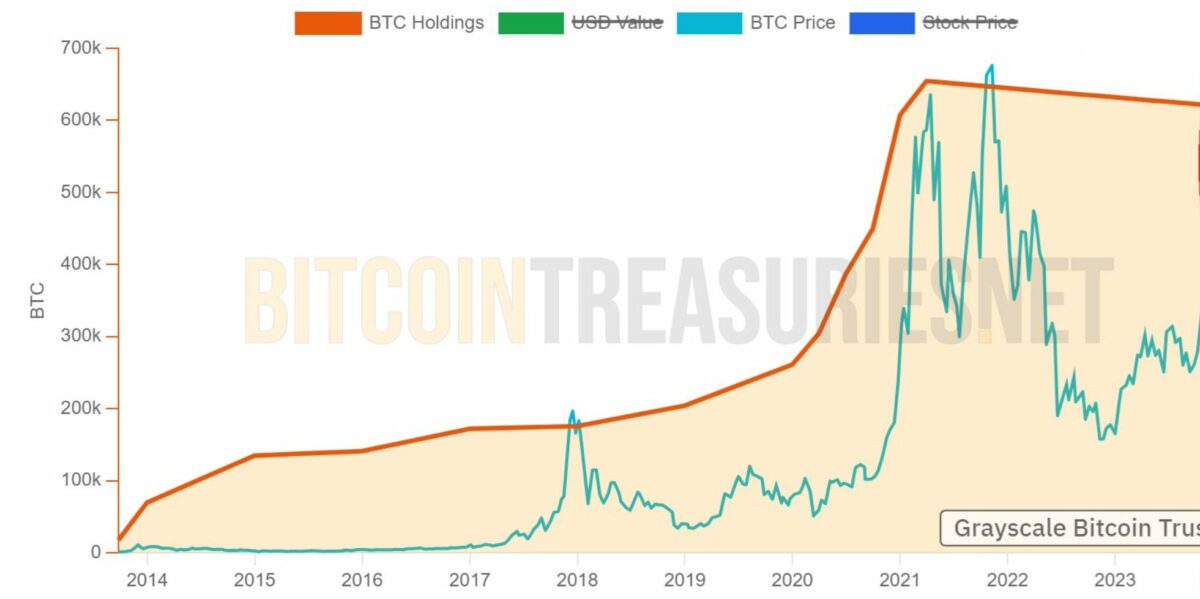

GBTC 是另一隻在 2021 年牛市中爆紅的封閉式基金。人們用它來投資 BTC,因為當時他們現有的帳戶不允許。

如今,MSTR 被買入的原因也大致相同。問題在於:比特幣的取得管道越來越多。

GBTC 是一檔封閉式基金,其價格相對於標的資產存在溢價或折價。一旦對這種投資管道的需求枯竭,該基金購買新資產的需求也隨之減少。

一旦 mNAV 被擊垮,需求也就沒了。

一旦 mNAV 跌破 1.0,MSTR 的籌資能力將會陷入困境,其情形與 GBTC 購買意願和能力的喪失相當相似。

值得注意的是,mNAV 完全基於市場情緒。沒有任何機制或理由要求它必須按照資產價值進行交易。

當 mNAV 下跌時,未來繼續籌集資金(以及購買比特幣)的能力就會減弱,股票的預期價值也會隨之降低。如果在不利條件下被迫發放債務股息,這種情況可能會反過來加劇。

可轉換債券使情況更加複雜。目前,MSTR 擁有 82 億美元的可轉換債券,將於 2028 年至 2032 年陸續到期。這些債券的風險不在於價格,無論比特幣價格漲跌(在合理範圍內),債券都不會「爆倉」或追加保證金。

可轉換債券的問題在於其名稱。它需要轉換。MSTR 股票需要升值到預先設定的價格水平,才能使債券轉換為新股發行。請記住:這個觸發點是 MSTR 的股價,它基於 mNAV 浮動,而 mNAV 基於市場情緒。

如果出於某種原因,價格未能上漲,那麼問題就變成了時間問題,而不是價格問題。無論比特幣的標的價格是多少,債券都可能到期。MSTR 必須進行再融資,或者透過出售 BTC 以現金償還債務。

最終,飛輪機制將反向運轉,最終使整個計畫失效。回購低於 mNAV 1.0 的股票,並出售標的資產來籌集資金。有觀點認為,這屬於信託責任,而 Bailey 公開表示他也會這麼做。

這不是金融革命。這是龐氏騙局的狂熱分子追逐槓桿。個人持有比特幣已經很久了,看到比特幣的 OG 們為 Saylor 歡呼,而他卻用比特幣重演 2008 年那套金融工程,實在令人痛心。要知道正是這套手段導致了比特幣的誕生。

相關閱讀:《拆解 Saylor 的比特幣財務魔術:股價自去年 10 月最高上漲 3 倍》