「我們不生產算法,我們只是優質算法的搬運工」

- 原文標題:《解讀 bittensor (TAO) : 野心巨大的 AI 樂高,讓算法變得可組合》

- 原文來源:深潮 TechFlow

市場趨勢轉變,多個板塊重新開始活躍。

除了聚光燈焦點下的比特幣生態,AI 賽道作爲今年來持續的熱點,一直是妖幣頻出的舞台。

在被市場熱炒的 FET、RNDR 和 OCEAN 等代幣之外,一個名爲 TAO 的代幣在最近的 1 個月内拉升 3 倍,其背後的項目 Bittensor,卻很少在華語市場中被深入的分析過。

而對岸的節奏,遠比我們的反應更快。

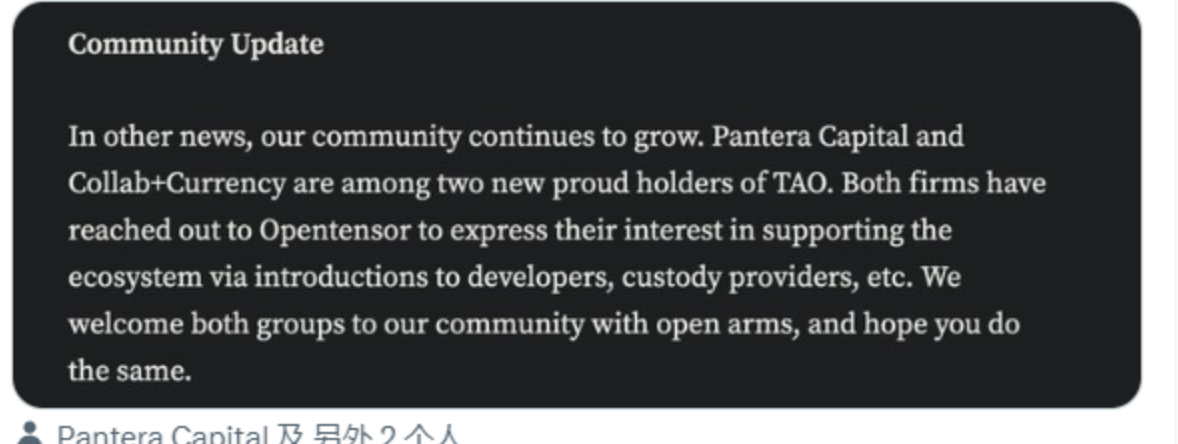

價格爆拉,也讓嗅覺靈敏的投資人們聞到了機會。週四 Bittensor 項目的社區公告宣布,知名加密 VC Pantera 和 Collab Currency 已經成爲了 TAO 代幣的持有者,並且會對項目的生態發展提供更多支持。

VC 們善於捕捉趨勢的演變,更善於推動趨勢的發展。

這個受到青睞且價格火速竄漲的 TAO,背後究竟有何過人之處?其敘事、產品和代幣經濟,有哪些顯著區別於 AI 賽道主流項目的特點?

本期内容,我們將深入 Bittensor,對其賽道背景、項目目標、技術構成、代幣估值等方面進行全面分析,爲大家的判斷和決策提供參考。

別急,先摸清 Cyrpto + AI 的投資邏輯

任何代幣的上漲,都有基本的投資邏輯和行業大的叙事做支撐。在研究 TAO 之前,不妨先看一下整個 AI 行業的概況。

債券泡沫下的 AI 熱潮

AI 概念的代幣很熱,但實際上沒有 Crypto,也並不影響 AI 獨立的熱度。

來自 CB Insights 的數據顯示,2023 年市場對生成式 AI 的興趣顯著增長,投資 AI 相關公司和項目的總融資額度暴漲至 140 億美金;而去年,這個數字僅僅是 25 億美金。

因此,無論是 TAO、RNDR 或是 FET,背後的深層驅動力,也絕非一個表面的 ChatGPT 和英偉達那麽簡單。

行業大佬 Arthur Hayes 在最近的博客中,展現了一種可能或正在發生的局面——由債券泡沫帶來的 AI 集體資金熱潮。

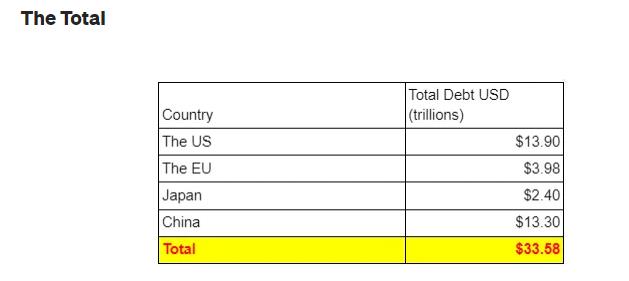

根據估算,以美國爲首的全球大經濟體,在未來 3 年中因財政赤字而必須展期和發行的政府債務總額預計會達到 33.58 萬億。

政府發行債券並承諾到期還本付息,如果債券利息較高,也就意味著資金都去買國債,造成私營部門(政府公共部門對應)的資本被吸收,必然會擠壓社會中其他的投融資機會,例如其他企業融不到資,或者股市低迷。

因此,Arthur 認爲,美國央行必然會要求印鈔票,自己發錢來購買自己發行的債務,從而減少對私營部門的影響;而這將預期導致 2026 年世界的法定貨幣供應量大幅增加(甚至超過 COVID 時期)。

那麽多出來的錢會流向哪裏?

「錢將流向那些承諾在成熟時帶來瘋狂回報的新技術公司。每個法定流動性泡沫都有一種新形式的技術,來吸引投資者並吸引大量資本。」

90 年代有互聯網泡沫,08 年金融危機後有網絡廣告和社交媒體;而這一次輪到 AI 了。

這或許也是爲何今年生成式 AI 獲得眾多投資的深層次原因之一。GPT 的技術有目共睹,但在更大的視角下,它只是資本洪流中最爲璀璨的明珠,背後資本集體湧入 AI 的趨勢已經顯現。

Crypto + AI,敘事方向劃分

錢進來了,下一個問題是投什麽。我們再進一步來細看 Crypto + AI 的投資邏輯。

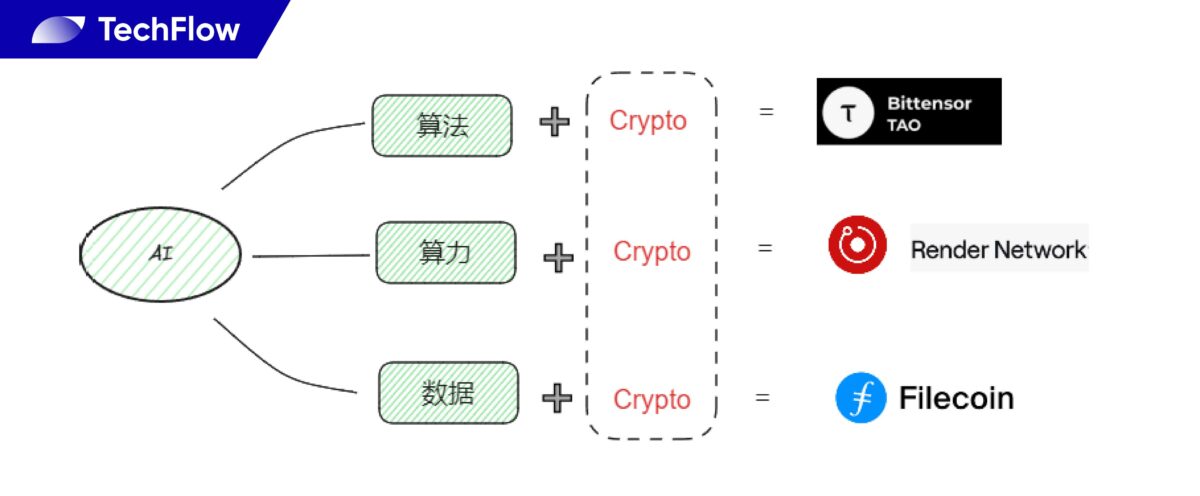

老生常談,AI 本質上是一種先進生產力,其快速發展依賴於三個核心要素:數據,算法,算力; 加密貨幣和區塊鏈更多是生產關系,通過激勵、協調和組織形式的改變來促進以上這三個要素的變化。

哪些代幣能提升這 3 個要素,就有了熱度結合的可能。

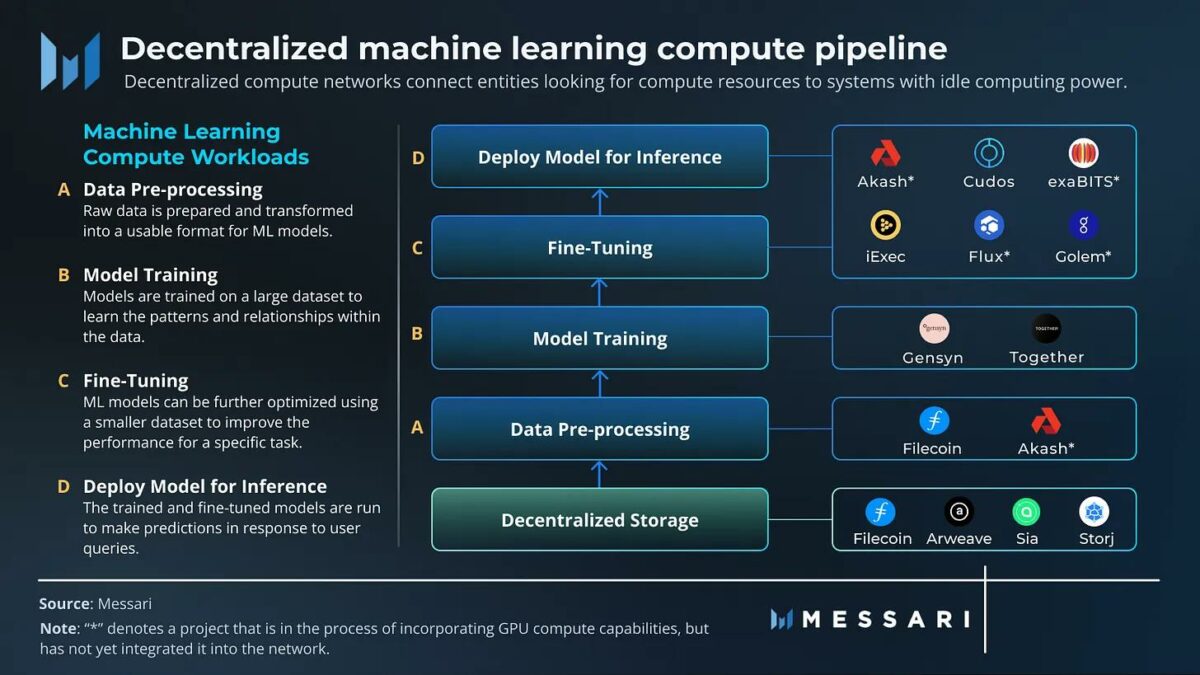

暫且不討論可行性,至少在之前的項目中,我們密集的看到了 crypto + 數據,以及 cyrpto + 算力的 2 種敘事方向:

- Cyrpto + 數據: AI 需要海量數據來訓練模型,區塊鏈能夠通過激勵去調動數據提供者來貢獻數據,或者利用去中心化的數據存儲,來爲更加民主化、分散化的數據訓練需求鋪路。

這種敘事下,受益的加密貨幣可以是去中心化存儲類的基礎設施,例如 Arthur 強烈安利的 Filecoin ;

- Crypto + 算力:AI 模型的實現需要強大的運算能力,大廠或部分計算資源提供商手上有這種能力,但仍可以考慮長尾市場,讓分散在各地的計算資源(個人顯卡/設備)等貢獻算力,從而獲得加密貨幣的激勵。

這種敘事下,受益的加密貨幣例如 RNDR 和其他可以貢獻算力的項目。

至於算法方面,則是另外一套邏輯。

- Crypto + 算法:不同與前兩者的「資源密集型」,算法本身是個技術密集型的東西,也是各家 AI 公司持續迭代的秘方和壁壘,你很難通過加密貨幣的激勵去從 0「創造」出一個更好的算法;貢獻、協調、激勵的邏輯在算法創建上行不通。

(注:某個 AI 模型是算法訓練的結果,嚴格來說算法和模型之間存在先後關係。但以下描述中,筆者爲了更方便理解,而混用了二者。)

但是,你可以通過激勵,從已有的算法中去「篩選」出一個更好的算法,而不至於讓所有人都用同一家的東西。類似預言機項目通過激勵機制來鼓勵競爭,挑選出更好的數據源一樣。

這個細分敘事上的項目暫時沒有特别突出的代表,而 Bittensor 就屬於其中之一——既直接不貢獻數據,也不直接貢獻算力,通過區塊鏈網絡和激勵機制,來對不同的算法進行調度和篩選,從而讓 AI 領域形成一個自由競爭、知識共享的算法(模型)市場。

秒懂 Bittensor 敘事:AI 樂高,讓算法變得可組合

聽起來有些複雜?

爲了方便理解,可以先用一句話粗略概括 Bittensor:我們不生產算法,我們只是優質算法的搬運工。

爲什麽要搬運算法?看看當下 AI 領域的生態現狀就能發現問題。

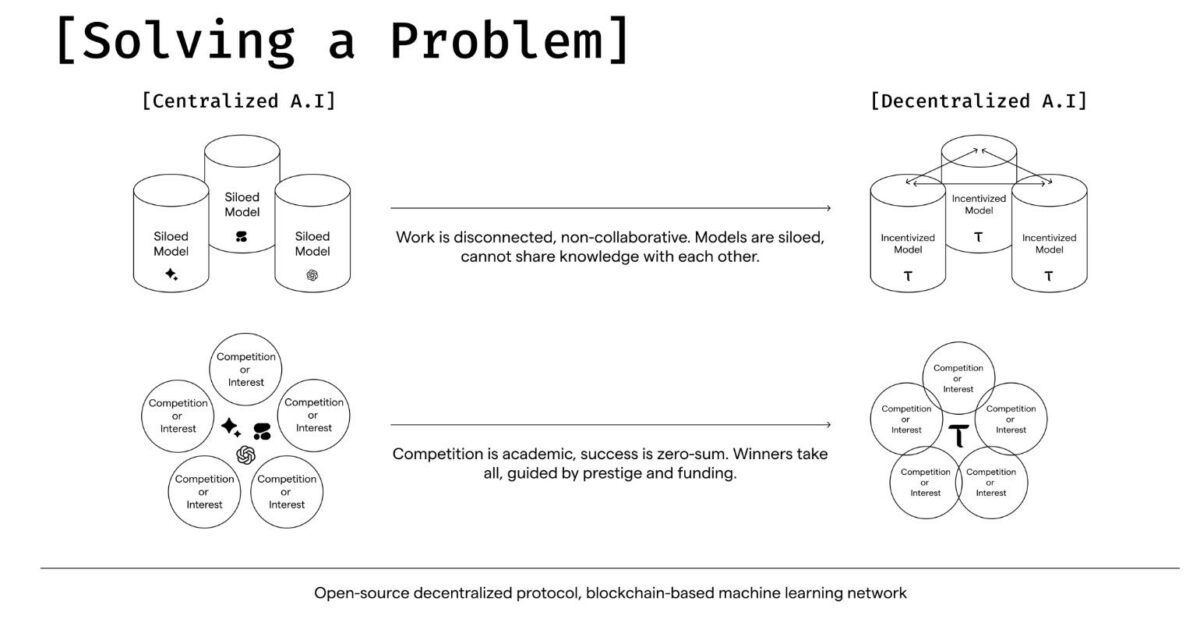

AI 賽道的玩家們,目前每家的算法和模型都是孤立的。由於商業競爭,你不可能讓兩家的算法相互學習來共同進步;這也意味著從 AI 供給端來看,競爭是零和的 :一家的 AI 赢得了市場,其他家就會出局。

對競爭赢家來說,這當然沒啥問題。

但 Bittensor 認爲這對整個 AI 的進步和算法創新效率都不利。互相孤立的模型、只選赢家的 AI 服務,意味著一旦有人想開發新的模型,可能必須從頭開始;

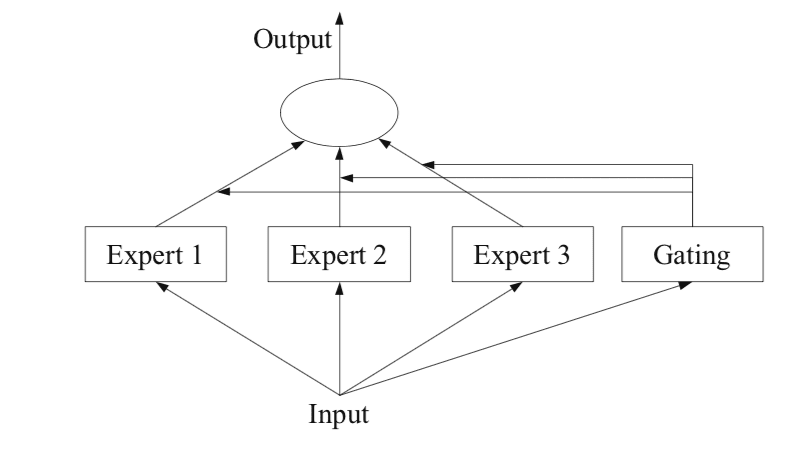

假設模型 A 精通西班牙語,模型 B 精通寫代碼,當一位用戶需要讓 AI 解釋一下帶西班牙語注釋的代碼時,顯然兩個算法合力輸出效果最好,但目前環境下做不到;

此外,由於第三方應用集成需要 AI 模型所有者的許可,有限的功能也意味著有限的價值,整個 AI 領域的合力實際上沒有得到釋放。

因此,Bittensor 這個項目的大目標是,讓不同 AI 的算法和模型能夠互相協作、學習和組合,從而形成更強大的模型,更好的爲開發者和用戶服務。

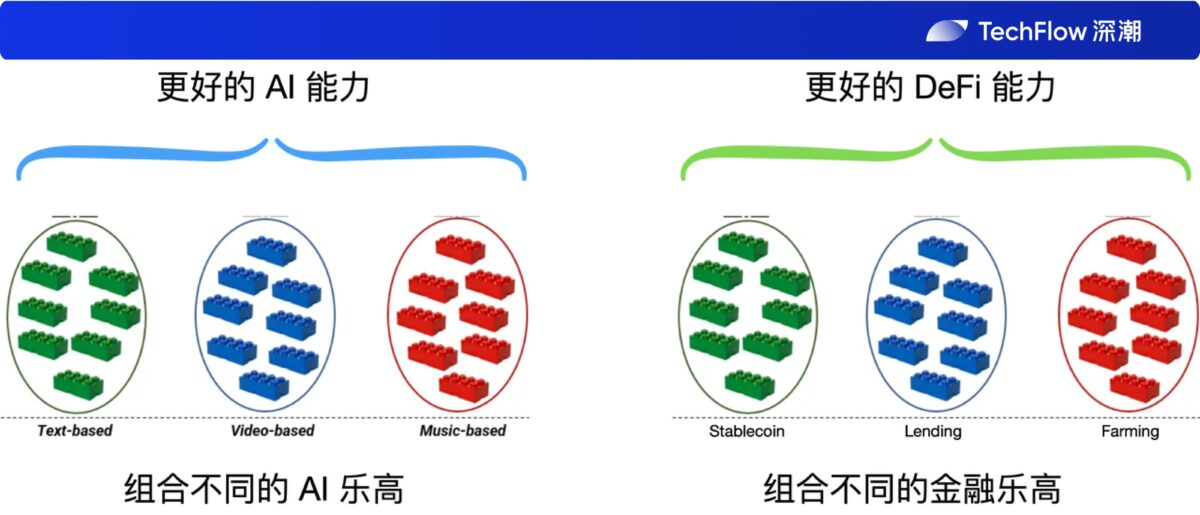

這種思路和配方,我們其實在幾年前的 DeFi Summer 中見過——金融樂高。

穩定幣、借貸、流動性挖礦等金融組件全都是開源和無許可的,需求方可以將其任意進行組合,就像樂高積木那樣,從而形成新的產品和服務。

同樣,擅長圖像處理、文字處理或音頻處理的 AI 算法模型可以進行組合,爲不同的任務服務,形成 AI 樂高。

所以,對 Bittensor 來說,項目本身既不會自己來計算,也不會自己提供數據在鏈上做機器學習,而是調動其他所有的鏈下 AI 模型,共同協作。

理論上看,借助拼 AI 樂高積木的方式,Bittensor 可以比孤立的模型更快、更高效地擴展其 AI 功能。

但至於現實中 AI 模型的提供方是否買帳,如何做商業拓展,能不能落地,仍有待進一步觀察。

基於挖礦和激勵,實現 AI 模型的「預言機」

讓不同的 AI 相互協作,這個目標很大,但如何才能實現?

Bittensor 給出的回答是建立一個區塊鏈網絡,通過挖礦激勵的方式進行協調和運轉。

Bittensor 在内核上採用的是 Polkadot 的平行鏈(應用鏈)設計,相當於自己有一條鏈來專門處理 AI 模型的協作,並且有自己的代幣 $TAO 來做激勵。

要搞清楚這條鏈的運行模式,至少需要摸清楚 3 個問題:

第一,這鏈上都有些什麽角色?

第二,這些角色在幹什麽?彼此有什麽聯繫?

第三,代幣激勵這些角色的哪些行爲?

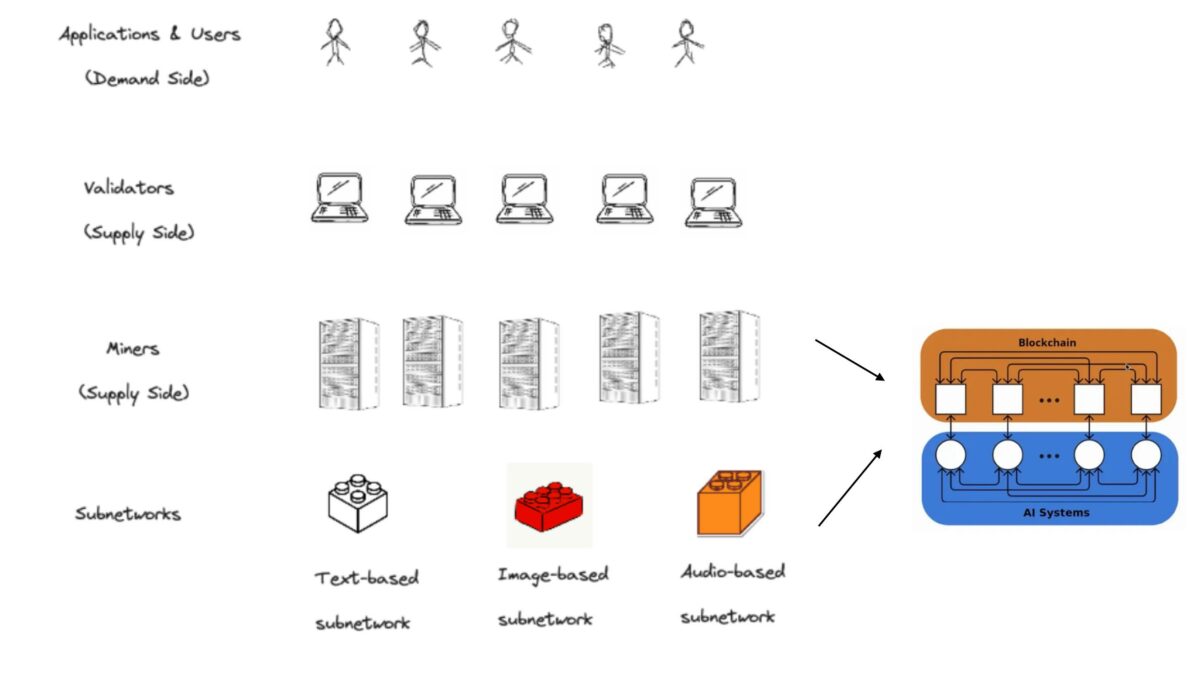

1. 鏈上角色和職能:

- 礦工:可以理解爲全世界各種 AI 算法和模型的提供方,它們托管 AI 模型並將其提供給 Bittensor 網絡;不同類型的模型組成了不同的子網,比如專攻圖片或聲音的模型

- 驗證者:Bittensor 網絡内的評估者。評估 AI 模型的質量和有效性,根據特定任務的性能對 AI 模型進行排名,幫助消費者找到最佳解決方案。

(注:目前的驗證者,看起來都是項目方自己旗下機構,可能有點不夠去中心化。但隨著網絡的發展,可能會吸收其他組織進來充當驗證者)

- 提名人:將代幣委託給特定驗證者來表示支持,也可以換不同的驗證者來委託。有點像 DeFi 中你將自己的代幣質押給 Lido 獲取收益。

- 用戶:Bittensor 提供的 AI 模型最終使用方。可以是個人,也可以是謀求 AI 模型來做應用的開發者們。

2. 角色之間的聯繫:

用戶需要更好的 AI 模型,驗證者負責按照不同的用途篩選更好的 AI 模型,礦工提供自己的 AI 模型,提名人選擇支持不同的驗證者。

說白了是一個開放的 AI 供需鏈條 : 有人提供不同模型,有人評價不同模型,有人使用最好的模型所提供的結果。

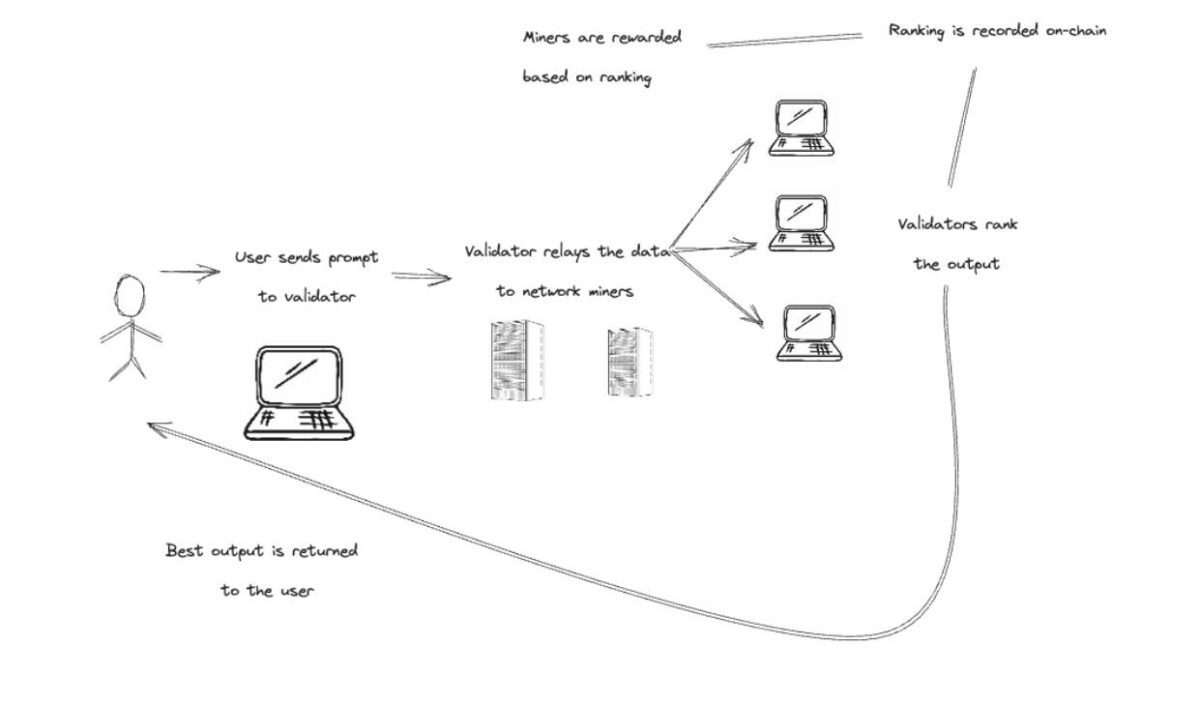

上面這張圖提供了一個簡單的說明:用戶輸入自己的需求,驗證者將需求路由給 Bittensor 網絡中的礦工們;礦工們輸出答案,驗證者再來評估答案的質量,最終返回給用戶。

3. TAO 代幣在激勵什麽?

- 對驗證者:對 AI 模型的篩選和評估越準確和一致,獲得的獎勵就越多。顯然,要成爲驗證者,當然需要質押一定數量的 TAO 代幣

- 對礦工:響應用戶需求提供自己的模型,根據貢獻獲得 TAO 代幣

- 對提名人:將自己的 TAO 委託給驗證者,類似流動性質押獎勵

- 對用戶:支付 TAO 代幣開啟任務,等於消費

理想情況下,這個網絡中的不同 AI 模型會進行協作,並且不同的任務大概率不同模型的表現會不同;由於這些任務鏈上可查網絡節點可見,模型之間實際上確實可以相互學習,以根據任務做不同的調整。

一個更好的類比方式是:Bittensor 有點像 AI 的「預言機」。DeFi 裡的預言機在給有需求的應用「餵最好的價格」, Bittensor 在給有 AI 需求的用戶「餵最好的模型」。

至於如何參與到這個網絡中做驗證者和礦工,由於涉及技術代碼和開發界面,在此不做描述。有興趣的讀者可以訪問此處查看官方文檔。

$TAO 代幣:如何估值最合適?

- 代幣經濟模型

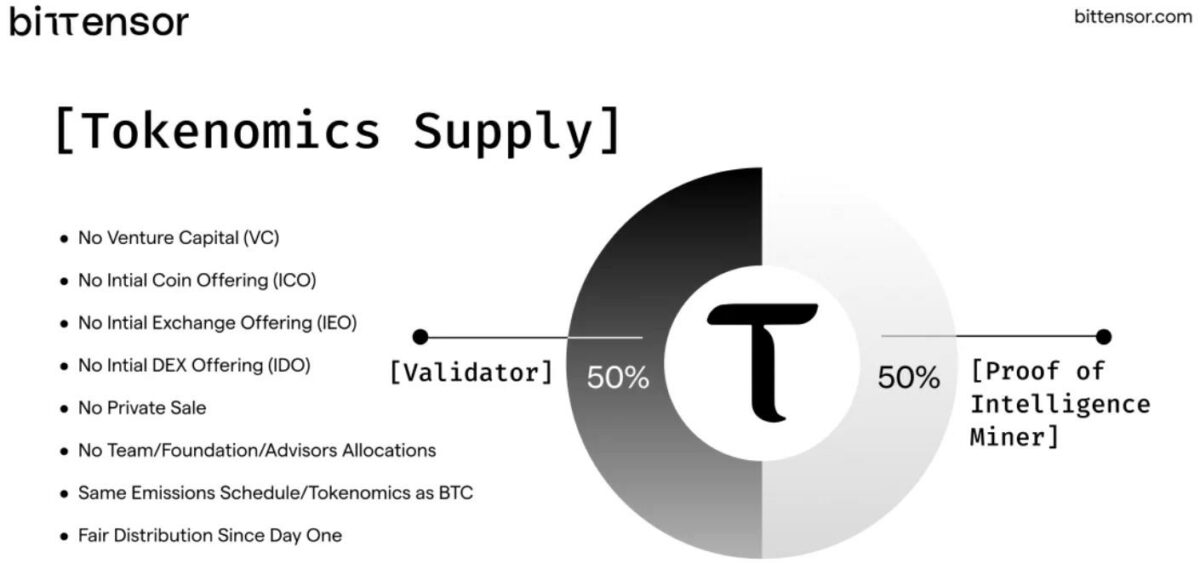

根據官方文檔顯示,Bittensor 於 2021 年「公平啟動」(沒有預挖代幣),代幣就叫做 TAO。

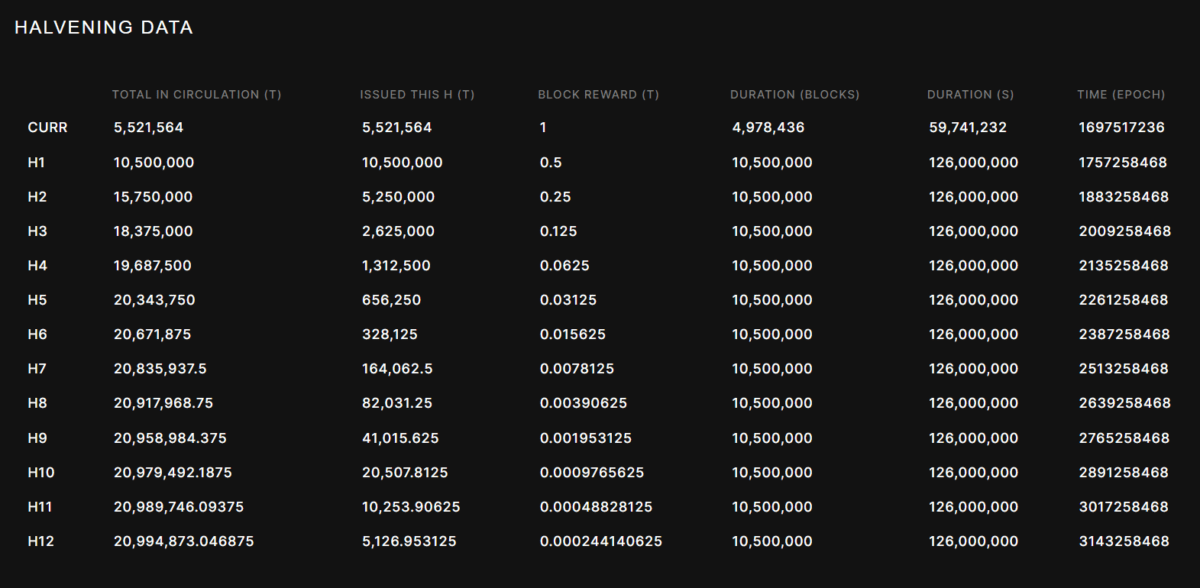

TAO 的供應量爲 21,000,000(致敬了 BTC),並同樣有一個 4 年的減半週期,每 1050 萬個區塊,每個區塊的獎勵減半。一共將發生 64 次減半事件,最近的一個減半週期發生在 25 年 8 月。

有點科幻的是,按這個減半週期,要 256 年這些代幣才能完全被挖出來。

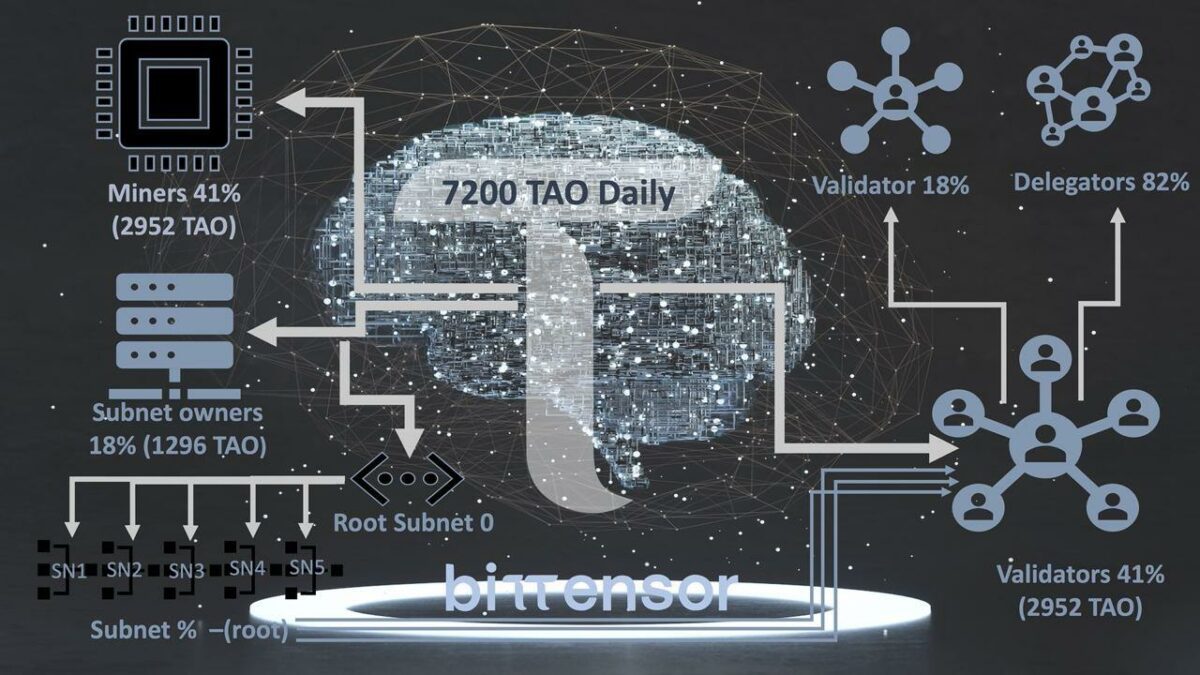

目前每 12 秒,就會向網絡中發送一個 TAO。粗略計算,一天會有 7200 個 TAO 產出,礦工和驗證者各拿一半。

TAO 的公平啟動,意味著沒有任何 VC 輪、私募輪、ICO/IEO/IDO、基金會預留等等常見套路,可以理解爲純粹的礦幣。

每挖一輪獎勵,TAO 都會在驗證者和礦工之間分配。

但是,在 Bittensor 的官網上,我們也看到了 DCG、GSR、Polychain 和 Firstmask 等知名資方和做市商。

一種合理的推測是,由於目前該網絡中的驗證者多半都與 Bittensor 官方的機構關聯,意味著挖出來的幣可以歸到自己的手上,然後再分發給做市商來做市;

同時這些大機構也可以進來充當驗證節點甚至是礦工,進行 TAO 的挖礦。

我們也在文章開頭提到,Pantera 等加密 VC 最近也成爲了 TAO 的持有者。因此,Bittensor 本身是公平啟動的,但不意味著完全沒有 VC 介入;

但在這輪行情的新週期中,「VC 賣給二級」的發幣模式已經不受待見,TAO 的這種「先公平,再吸引資本介入」的模式,客觀來說已經盡量做到了公平。

- 市場表現及估值

單從 TAO 的市場表現來看,代幣價格從今年的最低谷到現在,已經有 5 倍以上的漲幅;

但問題在於,其他 AI 項目的漲幅也不錯。例如 RNDR 從年初至今也差不多有 5 倍漲幅。

所以僅憑絕對漲幅來分析代幣價值並沒有太大作用。

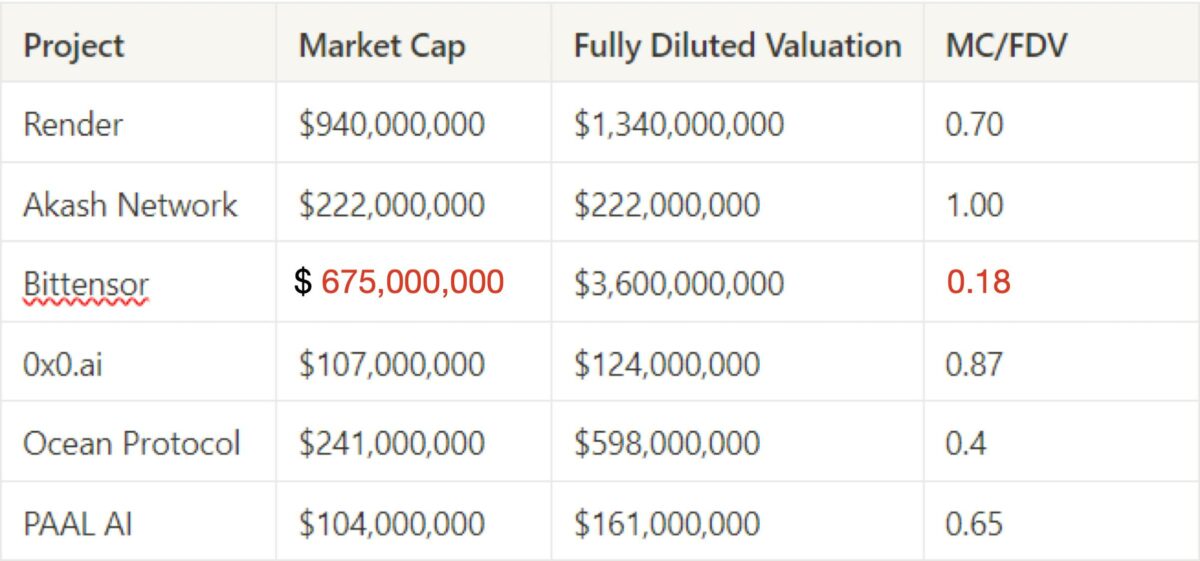

那麼和其他熱門的 AI 項目比,TAO 的市值目前僅次於 RNDR,但由於 4 年減半的長期釋放機制存在,市值與完全稀釋價值的比率反而是幾個項目中最低的,也意味著 TAO 的總體流通量目前來看相對較低,但單價較高。

低流通量某些情況下意味著盤子小更容易拉升,另外在假設價格不變的情況下(時價 $160),每天 7200 個 TAO 全部挖出賣掉,整個市場的賣壓爲 115 萬美金左右,以現有市場熱度和交易量(TAO 日交易量 500 萬美金)來看,消化賣壓並不成問題。

如果跳出 TAO 自己來看,代幣的估值實際上要和已有的,業務近似的項目相比才有意義。

在前文已經闡述過,Bittensor 的方向是 crypto + 算法/模型,嚴格意義上並不能直接跟 RNDR 等提供基礎算力的項目進行對比。

從下面 Nansen 的這份 AI 賽道研究報告看, Bittensor 的業務應該算在「Model Traning」(模型訓練)賽道,同類競爭者有 Gensyn 和 Together,前者還得到了 a16z 的支持。

但兩個項目目前均沒有公開的代幣,因此將 TAO 與這兩個項目的市值做對比也行不通。

Omnichain Capital 的聯創 David Attermann, 曾在今年 5 月的博客中給出了一個更爲激進的方法——直接將 Bittensor 與 OpenAI 進行對標。

有趣的是,David 在發文時特意提示自己並沒有持倉 TAO,以證明其分析是客觀的。

由於核心業務都是模型的訓練並給用戶使用,一個是閉源公司,另一個是協調全球 AI 模型,二者殊途同歸都是讓用戶更好的使用 AI。

考慮到 OpenAI 之前從 Microsoft 獲得了 $29B (接近 300 億美金)的私募市場估值,而今天 TAO 的 FDV 在 36 億美金左右,這樣算 TAO 仍有 8 倍左右的估值上行空間。

筆者並不完全贊同這種估值對比方法,Web3 和 Web2 項目的基本面、成長節奏和市場關注點都不同,單以估值論 8 倍的空間可能僅供參考,更多的還要看 TAO 自身的利好和資金熱度的影響。

結論

綜上所述,TAO/ Bittensor 在我們熟知的 AI 主題的加密項目之外,提供了另一種可能的敘事,即自己不涉及生產力的環節(計算資源和數據),純粹靠生產關係的調動來讓 AI 模型之間協作、競爭和調優。

這種敘事本身確實有一定吸引力,但 AI 模型的對接、驗證節點的中心化、模型好壞的評判等關鍵因素,並不是一紙白皮書可以輕鬆解決的——AI 本身很單純,但商業博弈則不是,如何說服更多人有代幣獎勵就參與這個網絡,說服技術公司與其他 AI 模型進行協作,仍是見仁見智的事情。

而在基本面之外,代幣的漲幅已經說明市場對 AI 賽道的概念集體買帳,考慮到 Bittensor 在細分賽道下找不到一個類似規模的對手,TAO 則有可能在 AI 賽道集體狂歡中迎來更多利好,但由於缺乏合適的估值對標,是否值得長持仍舊要打個問號。

密切關注項目消息的更新和交易量的突變,可能才是更爲實際的選擇。