上月,美國聯準會宣布降息兩碼後,著名投資人、索羅斯前副手史丹利·朱肯米勒(Stanley Druckenmiller)公開表示已採取做空美國國債(美債)的策略。此消息迅速在金融市場引發廣泛關注與討論,成為市場焦點。

目前,美國經濟與政治局勢交織在一起,進一步加劇了市場的不確定性。隨著 2025 年 1 月川普再次入主白宮,美債問題被認為可能成為潛在的「市場引爆點」。這種局勢的演變或將對比特幣的價格走勢產生深遠影響。

美債問題成焦點:資金回流債市可能性增加

當前,美國經濟和政治局勢相互交織,使市場的不確定性進一步加劇。隨著 2025 年 1 月川普或將再次入主白宮,美債問題被認為可能成為下一波市場震盪的「定時炸彈」。在拜登政府主導下,政府支出持續攀升,美債增發模式日益顯著,而共和黨是否能有效應對這一財政挑戰,成為市場觀察的關鍵。

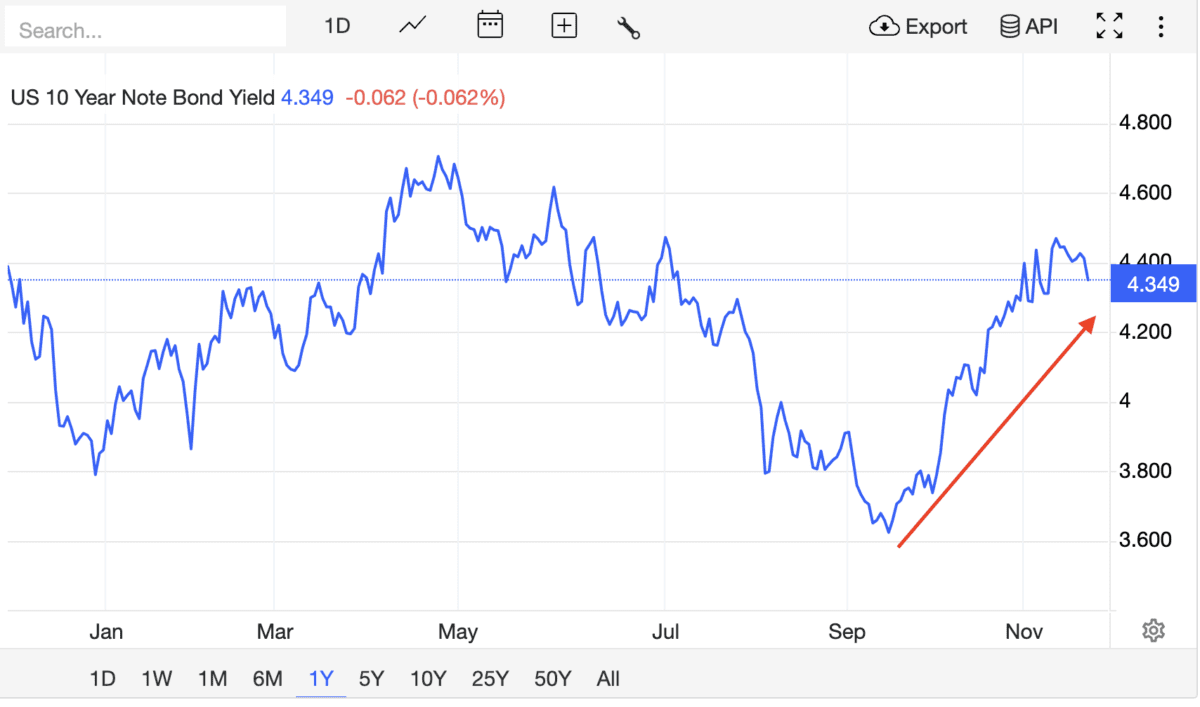

過去數十年來,美國依賴債務經濟模式輸出美元,然而近期美債收益率的上升顯示其吸引力下降。多國正在減少對美債的依賴,若美債市場崩盤且無新買家進場支撐,全球金融體系可能面臨巨大風險。

朱肯米勒的做空舉措或是一項前瞻性佈局,旨在應對潛在風險的爆發。

耶誕節行情:比特幣或受影響,短期價格面臨波動風險

市場觀察顯示,美債收益率的上升可能重新吸引資金流回債市,從而減少風險資產(如比特幣)的資金流入。此外,即將到來的耶誕節行情也可能對比特幣價格造成影響。歷史數據顯示,每年 12 月底,由於機構投資者結算頭寸,美股及其他資產價格常出現回檔,比特幣亦可能受到牽連。

未來展望:比特幣的潛在利好

儘管短期內可能面臨波動,但長期來看,市場宏觀環境仍對比特幣有利。一旦美債市場發生危機,川普政府很可能採取量化寬鬆(QE)措施,這將增加全球流動性,促使資金流向稀缺性資產,如比特幣。

此外,隨著 比特幣 ETF 的逐步普及,更多機構資金可能湧入這一領域,為比特幣價格提供長期支撐。 根據最新數據,截至 2024 年 11 月 25 日,比特幣 ETF 已連續五天實現資金淨流入,顯示出投資者對該資產的持續信心。若全球主要經濟體放寬加密貨幣相關監管,將進一步助力比特幣價格突破新高。

投資者需密切關注宏觀經濟與市場政策的變化,並採取理性應對措施。比特幣作為新興資產,其價值邏輯正在逐漸明確,比特幣價格行情在短期內可能因市場恐慌而波動。在長期策略中,其作為新興資產的價值邏輯將愈發清晰。

如需了解短期比特幣價格走勢分析,請點選「比特幣價格」查看。

風險提示:

目前市場情緒有過熱的趨勢,比特幣價格有可能在 2025 年 1 月前出現回檔。但倘若回調果真出現,之後比特幣價格將具備更好的成長動力。

免責聲明:

價格分析和估值受多種因素影響,理論分析並不代表代幣一定會達到設想的價格水準。因此,本文內容不構成任何投資建議。投資者需要自己進行研究。

本文為官方提供之內容,不代表本站立場與投資建議,讀者務必自行做好審慎評估。