我從不相信他們會倒掉,結果打臉了。我們將迎來更低的價位和更久的低迷期,請做好準備。

- 撰文:BITMEX 創辦人 Arthur Hayes

- 翻譯:王爾玉,PANews

相關專題:二虎相爭:CZ 與 SBF 的糾葛與較量

我很無語……

什麼鬼!

但我還是有幾千字要說。

幾天前我在推特上問了個問題:誰會成為這一輪加密信貸週期的雷曼兄弟。

許多人說會是 FTX,我對此一笑置之。我從不相信他們會倒掉,結果打臉了。而導致大廈崩塌的引線一如往常:通過抵押資產負債表上持續上漲的高估值資產獲取廉價信貸,進行過度擴張。隨著資金越來越貴,信貸週期發生逆轉,裸泳者便暴露無遺。

本文將圍繞推文和公開聲明梳理這個故事。我會解讀這些字裡行間的內容,並就來龍去脈提出我的觀點。我相信這個加密熊市的最後一匹駱駝即將浮出水面,而等熊市離我們而去的時候,倖存者們將得到更多的機會,背負更少的重擔。

首先,我必須說我相信 Sam Bankman-Fried(SBF)是一位不可多得的交易天才。縱使暴了雷,但他組建的帝國曾一度展現出某種難得一見的氣勢。同時,我要把更多讚美送給大亨 CZ。當幣安可能收購 FTX 的消息爆出時,我發了條訊息給他:

我他媽太愛你了,兄弟。高招,敬佩。

好了,開始吧。

一場遊戲一場夢……

一切都始於 Coindesk 的一篇文章,其中詳細分析了洩露的 Alameda 資產負債表。

這份財務資料坐實了業內人士的懷疑:Alameda 很龐大。截至 6 月 30 日,該公司資產規模達 146 億美元。最大單一資產是 36.6 億美元的「未鎖倉 FTT」。會計分類帳中的第三大資產是 21.6 億美元的「FTT 抵押品」。

在其 80 億美元的負債中還有 2.92 億美元的「鎖倉 FTT」。 (負債大頭為 74 億美元的貸款。)

投資平台 Swan Bitcoin 執行長 Cory Klippsten 說:

Alameda 業務的大部分淨資產竟是 FTX 自己集中控制和憑空印出的代幣,太魔幻了。

Klippsten 對山寨幣的批評廣為人知。

Alameda 執行長 Caroline Ellison 拒絕置評。 FTX 未回應置評請求。

資產負債表上的其他重要資產還包括 33.7 億美元的「持有加密貨幣」和大量 Solana 區塊鏈的原生代幣:2.92 億美元的「未鎖倉 SOL」、8.63 億美元的「鎖倉SOL」和 4,100 萬美元的「SOL 抵押品」。 SBF 是 Solana 的早期投資者。其他涉及的代幣還有 SRM(來自 SBF 共同創立的 Serum 去中心化交易所的代幣)、MAPS、OXY 和 FIDA。還有 1.34 億美元的現金和等價物,以及 20 億美元的「股權證券投資」。

資產負債表上的大部分「資產」都是流動性很差的 FTT 和一堆垃圾幣。下面分析一下為何 FTT 對 FTX/Alameda 帝國如此重要。

根據 FTT 聲明的代幣經濟學,FTX 承諾使用所有交易費的三分之一回購 FTT。 SBF 擁有 Alameda 多數股權,同時他在不斷稀釋自己的 FTX 股權,從風投凱子手中換取資本。這些風投可能未意識到(也可能意識到了,這對他們的投資者而言更糟)FTX 的很大一部分收入會通過 Alameda 持有的大量 FTT,從 FTX 虹吸至 Alameda。據推測,Alameda 獲得了大量 FTT 分配,用於為 FTX 提供必要的做市服務,Alameda 也參與了 FTT 的 ICO。

這對 FTX 投資者來說並不理想,但還不至於給 FTX 的償付能力造成致命一擊。更大的問題是,在 CoinDesk 的文章發出後,人們開始質疑 FTX 是否借給了 Alameda 資金(最有可能是美元或穩定幣),並將 Alameda 持有的 FTT 當作了抵押品。即便 FTX 借了,這本身也不是致命問題,FTX 可以自由決定將保留收益借給任何人。最關鍵的擔憂是,FTX 是否將客戶存款重新抵押給了 Alameda,並將 FTT 當作了抵押品。同時,FTT 的價值下跌,以及 Alameda 資產負債表上的一些垃圾幣的下跌,是否會導致 Alameda 資不抵債。最後,如果 Alameda 資不抵債,FTX 是否會從客戶資金中借錢來支撐它?以上即那篇文章發出後人們開始思考的問題。

Lucas Nuzzi 對 FTX、Alameda 和 FTT 之間的聯繫有一個有趣分析。簡言之,他認為 Alameda 已與三箭資本等公司一起暴雷,但由於 Alameda 參與了 FTT 的 ICO,FTX 借錢給 Alameda,以維持其生存,並換回了 FTT 代幣。

然後,CZ 出手了。

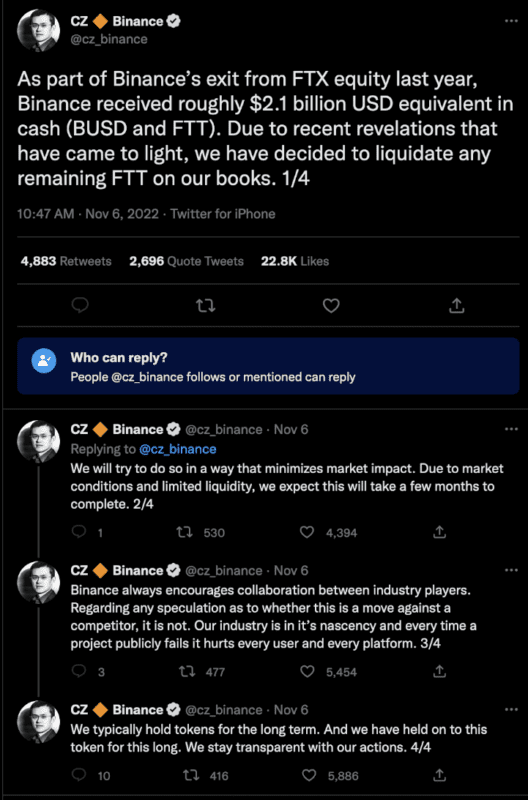

CZ 在推文中表示將逐步清算幣安持有的 FTT。

CZ 想必也讀了那篇文章,並決定拋售幣安持有的大量 FTT。這兩位加密貨幣大亨之間顯然也存在一些過節。

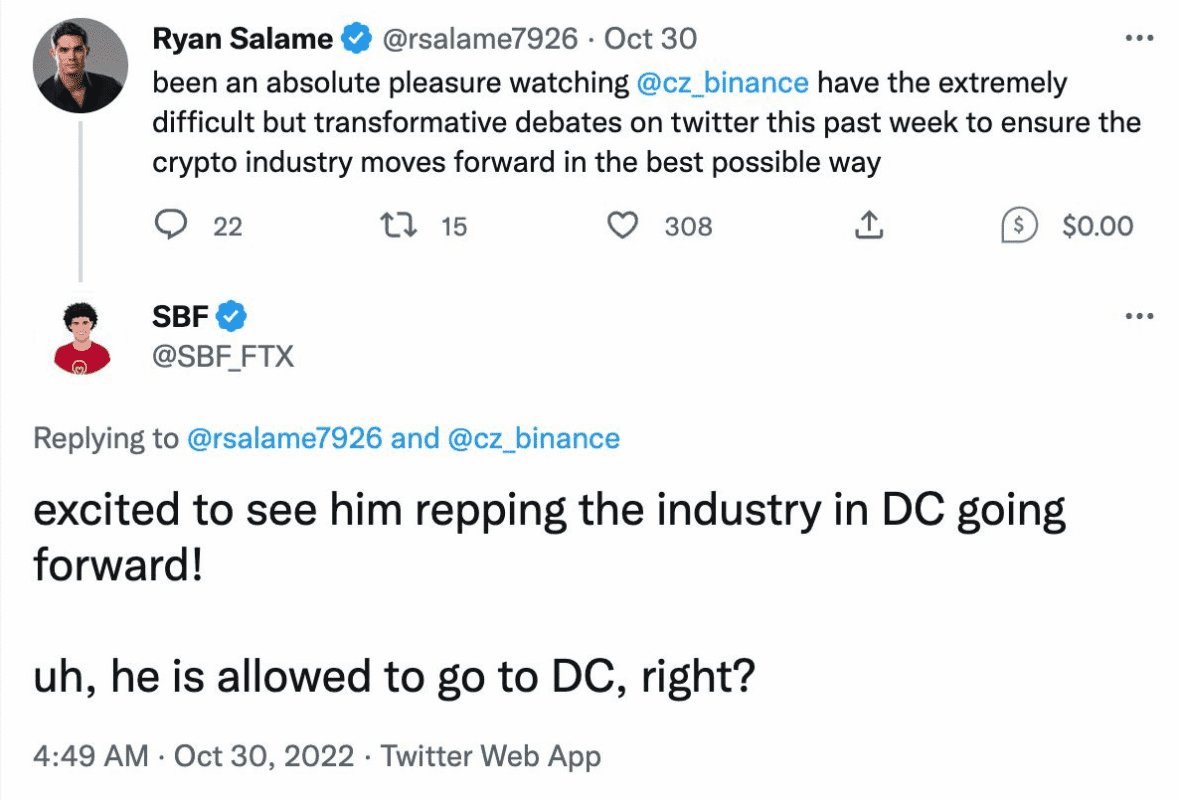

SBF 曾在推特上調侃 CZ 去不了華盛頓。

這可不太禮貌。

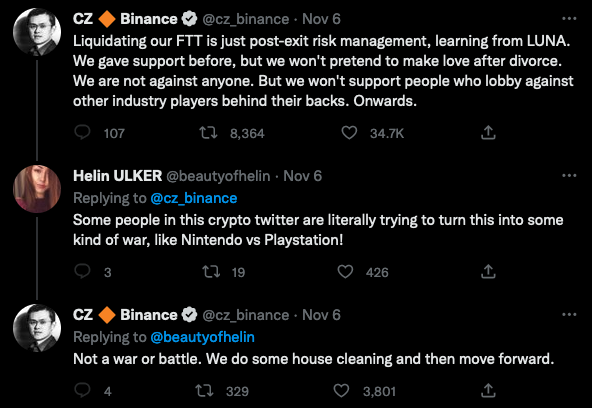

CZ 在推特解釋此次出手的理由,言語中透露了對 FTX 的不滿。

CZ 說離婚後不會再糾纏……似乎很合理。我猜 CZ 和 SBF 兩人分道揚鑣時鬧得併不愉快。

而 CZ 表達擔憂後,FTX 儲戶心中開始響起警鐘。

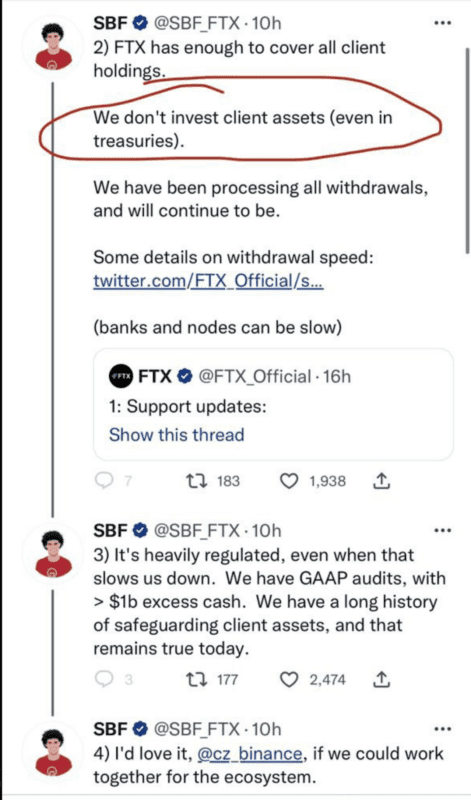

在加密世界,哪怕只有一絲跡象表明一家交易所可能資不抵債,你也會立即把錢取出來,再說其他的。邏輯上,即使 Alameda 破產,FTX 也能應付所有提款。根據 SBF 的說法,這是兩家獨立的公司,FTX 的客戶存款沒有被拿去再投資,甚至沒有投資於超級安全的美國國債。

SBF 在推特上強調 FTX 有充足資金,不會陷入風險。

在這一點上,沒有理由認為 SBF 在撒謊。但即便如此,用戶也不會坐等一切風險消除。於是,資本開始加速逃離。

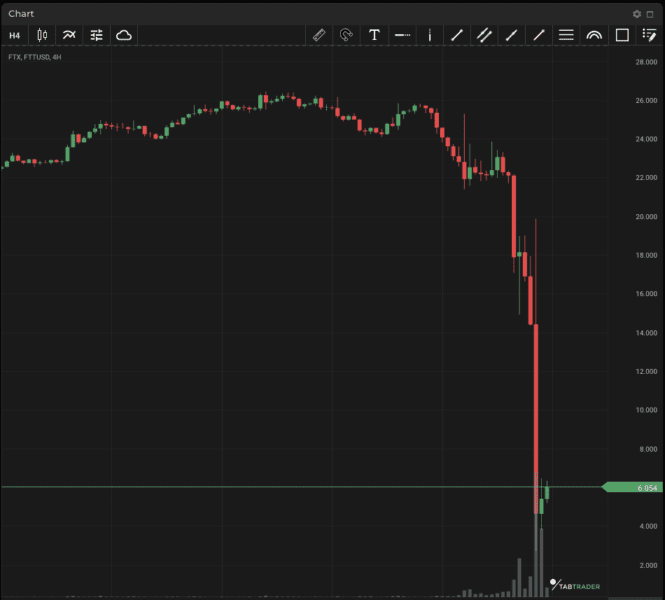

一如既往,誰先賣,誰就能得到最好的價格。立即撤出的人很快就拿到了錢。但從週一來到週二,FTX 的提款流程陷入停頓。與此同時,FTT 價格繼續暴跌。市場顯然在嗅探是否存在 FTT 觸發追加保證金通知的跡象,以懲罰 Alameda 過度擴張。

週二我醒來時,朋友們發來了各種傳言,猜測 FTX 可能動了客戶資金。我向中本聰大神祈禱 FTX 沒有把手伸進顧客的餅乾罐裡。

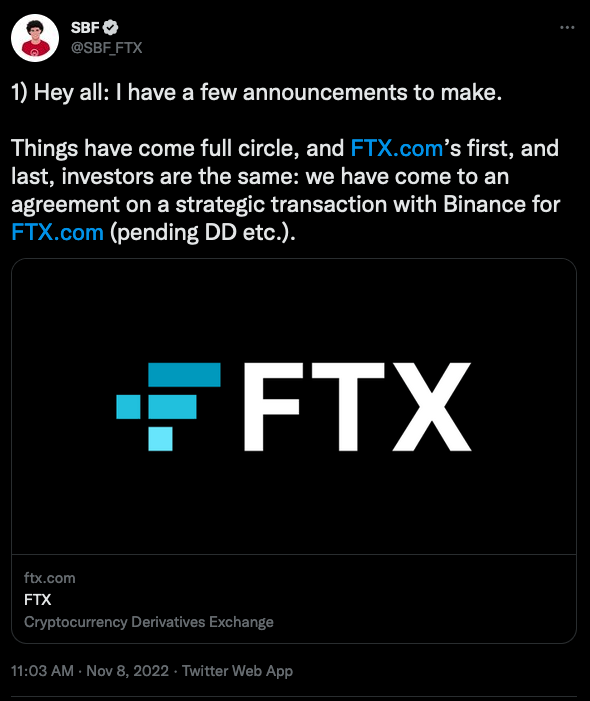

接著,一顆重磅炸彈擊中了電磁球:

SBF 在推特上宣布幣安將為 FTX 提供戰略資金。

這一驚人公告為許多問題提供了可能的答案。

FTX 是否重新抵押了客戶資金,或者更委婉地說,是否「實際」動用了這些資金?

對於這個問題,我們沒有一個明確的答案。但幣安簽署了一份不具約束力的全面收購意向書,並承諾嘗試償還客戶的全部存款。這表明 FTX 經歷了存款擠兌,且無法滿足客戶的所有提款請求。否則,FTX 怎麼會需要幣安的救助? FTX 本可以傾盡所有風投凱子的彈藥來支撐 Alameda,而仍然不會削弱他們滿足提款的能力,除非他們對客戶資金動了手腳。

CZ 在推特上分享關於此事的教訓:不要抵押原生代幣,不要借錢運營加密公司。

「兩大教訓。」喔……。他指什麼呢? CZ 大亨顯然在暗示 FTX 可能對客戶資金動了手腳,而當擠兌發生時,他們被抓了現行。

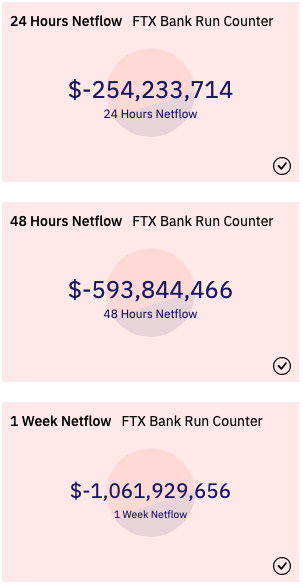

過去一週有 10 億美元存款逃離 FTX。這是促成這一可怕轉折的原因。這些還只是提走的錢。我們不知道還有多少可憐人等著拿回辛苦錢。

Alameda 是資不抵債還是要破產了?

我們沒有明確的答案。但既然 FTX 需要幣安的救助,而原因可能是 FTX 為 Alameda 提供了財務幫助,那麼 Alameda 大概已經完蛋了。

收購真能達成嗎?

不具約束力的意向書很好,但如果幣安能更堅定地承諾收購 FTX,並承擔起一切債務,就更好了。幣安的財務人員應該正忙於探究 FTX 和 Alameda 的財務狀況。如果問題太大,我猜幣安會放棄交易。如果連幣安都不能或不願收購 FTX,恐怕就沒人能消化得了 FTX 滾滾而來的損失了。(PANews 更新,幣安已決定放棄收購 FTX)

FTX 如果找不到新東家會如何?

我們可能會迎來另一個 Mt Gox(門頭溝)式的備受矚目的破產事件,儲戶需要排隊追回他們能追回的東西。這個過程可長可短,但基於我的判斷,FTX 持有的資產非常複雜,追討過程應該會很漫長。

顯然,這本身就是一種諷刺。但從更廣泛的市場影響來看,更大的問題是:

有哪些經營加密借貸的公司涉及了 FTX 和/或 Alameda 敞口?

SBF 是整個加密信貸領域最早的先行者。他是 IT 加密的先驅。他天使般的娃娃臉經常登上最負盛名的主流財經雜誌。他的皮膚很有光澤,彷彿一個只吃胡蘿蔔和黃瓜的人。他本可以步步為營——跟隨 SBF 的腳步進行投資,是一條篤定的致富之路。 Solana 的繁榮即是明證!

SBF 甚至將 Tom Brady 也收至 FTX 麾下,真會玩!

因此可以想像,如果 FTX 確實利用了客戶資金來拯救 Alameda,那麼,在垂死掙扎的最後幾個月,這兩家實體可能已經盡可能利用它們的顯赫聲望,借入了更多救命資金。因此,這一潛在違約很可能已經波及了其他主要的中心化借貸機構。

考慮到這是一個巨大的風險敞口,現在的問題就變成了:那些最大的中心化借貸機構能否活下來:(相關閱讀:持續更新 | 哪些機構會被 FTX 拖下水?)

無法阻止美聯儲主席鮑威爾的步伐,他下定決心通過繼續提高短期利率和縮小美聯儲資產負債表規模來破除通貨膨脹?

- LUNA / TerraUSD 暴雷?

- 三箭資本破產?

- 現在輪到 FTX 和 Alameda 破產了嗎?

- 問題1)到3)已經葬送了一票「傳奇性的」中心化借貸機構,包括 Celsius、BlockFi 和 Voyager。還有幾家在苟延殘喘,就不指名道姓了,但任何有批判性思維能力的人都可以猜測一下誰會是下一家承受壓力的公司。

FTX 和 Alameda 的一敗塗地已經夠糟。但這只是我們的雷曼兄弟,誰會是 AIG? CountryWide?誰會是房利美和房地美?哦,他們就在外面,躲在眾人的視線裡面。

2008 年全球金融危機爆發後,標普 500 指數直到 2009 年 3 月才觸底。當時,雷曼兄弟已破產數月,美國每一家獨立投行要麼收到了沃倫·巴菲特的投資,要麼被能夠合法利用美聯儲折扣回籠資金的商業銀行吞併。觸底之前,財政部長保爾森(Henry Paulson)為了確保困境資產救助計劃的通過,向國會女議員南希·佩洛西(Nancy Pelosi)苦苦哀求(讓我們印一些該死的鈔票,然後把錢交給銀行家)。最終,諾貝爾獎得主本·伯南克(Ben Bernanke)宣布美聯儲將實施量化寬鬆。

雖然我非常看好 2023 年的加密前景,但我相信我們即將跌至新低,因為所有人都在想,到底有哪家知名加密公司借錢給了 FTX/Alameda,並會成為下一家破產的公司。

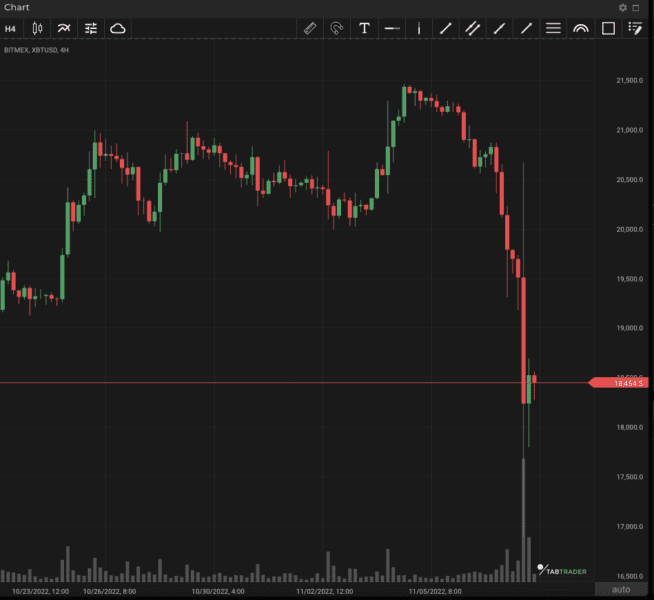

在 BitMEX 的 XBTUSD 永續合約中,比特幣已跌至近 17,500 美元。在其他現貨交易所已跌至近 17,000 美元。我們將迎來更低的價位和更久的低迷期,請做好準備。但加密行業的好處在於,沒有一家央行會用新印製的法定垃圾幣來拯救魯莽公司的資產負債表。加密行業將被迫迅速吞下苦果,進而快速復甦,變得比以往更強大。

最後,我要明確指出:中心化交易所永遠會面臨此類信任問題。 FTX 不是第一個辜負客戶信任的交易所,也不會是最後一個。但經歷了所有這一切,比特幣、以太坊和所有其他區塊鏈仍會不停產出和驗證區塊。面對中心化實體的失敗,去中心化的貨幣和金融系統仍會持續生存並茁壯成長。