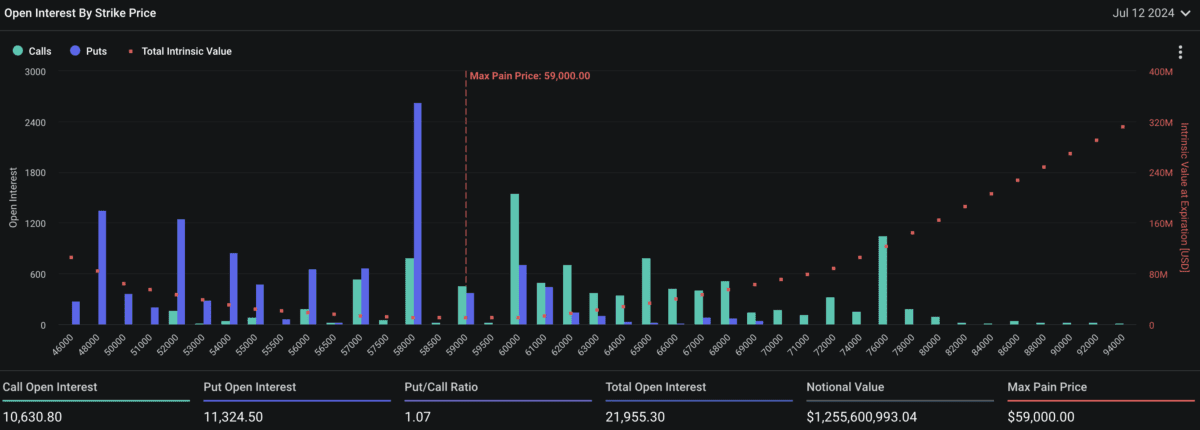

根據 Deribit 的數據顯示,本週五周到期日前比特幣期權未平倉合約的看跌期權與看漲期權比率已上升至超過 1,這被視為市場看跌的訊號。比率超過 1 意味著未平倉的看跌期權數量明顯多於看漲期權。這顯示有更多投資者押注或對沖價格下跌而非上漲。

Deribit 數據顯示,本週五到期的選擇權中,未平倉合約最大的集群為 58,000 美元行權價的看跌期權,同時,52,000 美元和 48,000 美元行權價也有大量的看跌期權。

比特幣選擇權交易者增加了對進一步下跌的押注。資產管理公司 ETC Group 在周一的報告中寫道:

「比特幣期權未平倉合約的增加主要是由於相對看跌期權未平倉合約的增加,這與資產最近的價格調整一致,表明了對下行保護的需求顯著增加,此外,看跌/看漲成交量比率的飆升以及一月 25-delta 期權偏差(Delta值為0.25的選擇權相對於平價選擇權的隱含波動率差異)的增加也表明了這一點。」

該報告還補充表示,在最近的價格下跌中,比特幣選擇權的隱含波動率增加,目前一個月到期的平價比特幣選擇權的隱含波動率上升到了 50.5%,且波動率的期限結構現已倒掛,短期期權的隱含波動率顯著高於長期期權,反映出市場對近期比特幣價格波動的高度關注和保護需求。