可擴展性面臨瓶頸,囿於「小而美」DeFi 理財中。

- 原文標題:《USDe 發行規模暴降 65 億美元,但 Ethena 還面臨更大的問題》

- 原文作者:Azuma,Odaily 星球日報

Ethena 正在經歷自誕生以來最大規模的一輪資金外流。

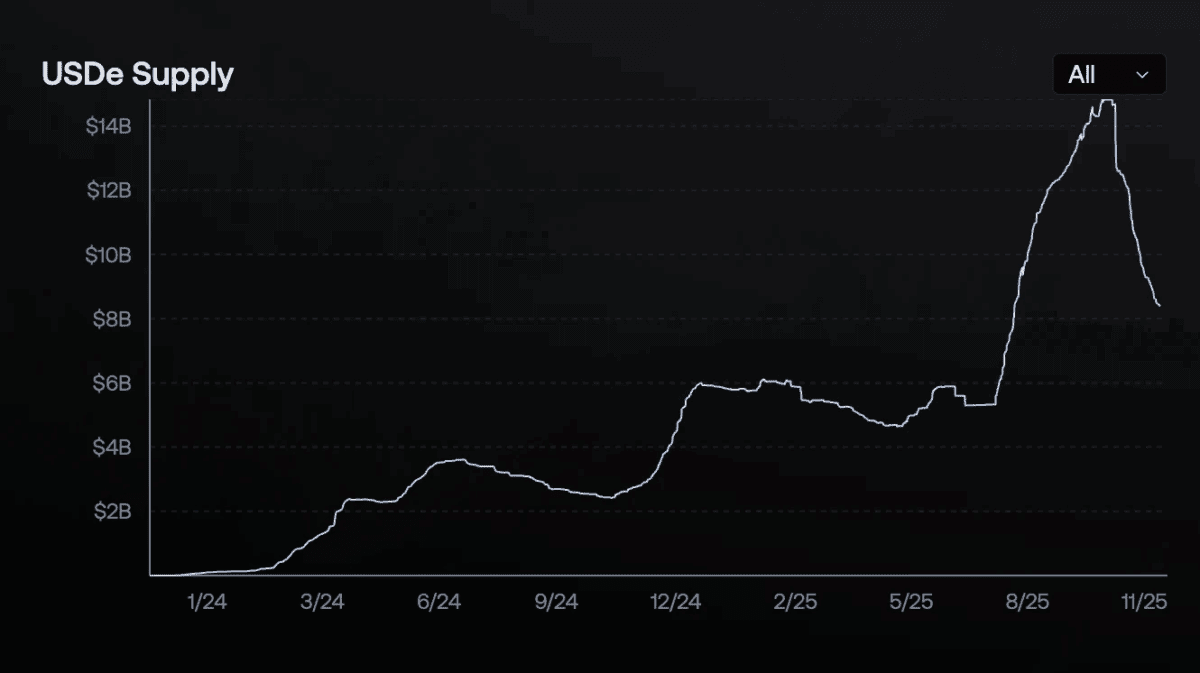

鏈上數據顯示,Ethena 旗下最主要的穩定幣產品 USDe 的流通供應量已回落至 83.95 億枚,較 10 月初近 148 億枚的峰值數據已縮水約 65 億枚,雖然還不至於說是「腰斬」,但回落幅度已足夠驚人。

恰逢近期 DeFi 安全事件頻發,尤其是號稱與 Ethena 採用類似 Delta 中性模型的兩家生息型穩定幣 Stream Finance(xUSD)以及 Stable Labs(USDX)接連暴雷,且有傳言稱暴雷導火索或為其中性平衡因 10 月 11 日的血洗行情被 CEX 的 ADL 强行打破,再加之 USDe 當時曾在 Binance 短暫脫離毛定價格的深刻記憶,當下圍繞著 Ethena 出現了大規模的 FUD 聲音。

- Odaily 註:關於 Stream Finance、Stable Labs 的故事及其連帶影響,可參閱《鏈上理財,危!快逃! 》。

USDe 還安全嗎?

考慮到 Ethena 當下的市場規模,如果真的出現什麼意外,很有可能醞釀出堪比當年 Terra 的黑天鵝事件……那麼 Ethena 究竟有沒有出問題呢?資金的外流到底是不是避險情緒使然?繼續將資金部署至 USDe 及其衍生策略還能不能放心?

先拋結論,我個人傾向於認為:Ethena 目前的策略仍保持著正常運作;圍繞著 DeFi 的避險情緒雖然在一定程度上加劇了 Ethena 的資金流出,但並非主要原因;USDe 當下安全狀況依舊相對穩固,但建議盡量避免循環貸。

之所以認可 Ethena 當下的營運狀況,原因主要有二點。

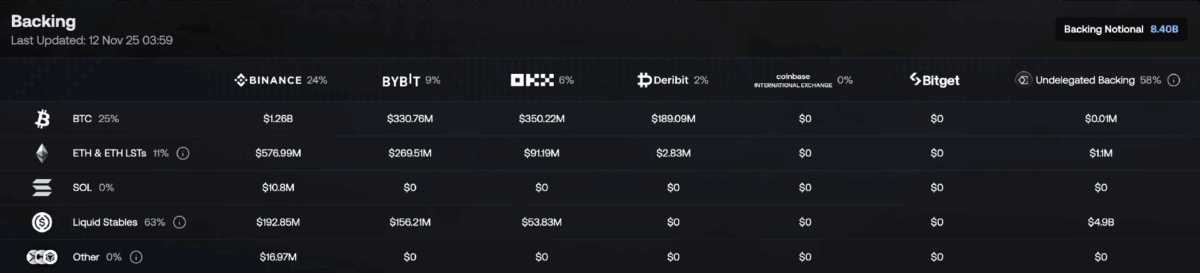

其一在於,區別於多數在倉位結構、槓桿倍數、對沖交易所乃至清算風險參數上都未做清晰披露的生息穩定幣,Ethena 在透明度上可以說是業界標竿。你可以很清楚地在 Ethena 官網上直接看到儲備資訊及證明、部位分佈及佔比、實施收益狀況等要素。

第二點則是前文提到的 ADL 致使中性策略失衡的問題。傳聞 Ethena 與部分交易所簽有 ADL 豁免協議,但此事始終未能證實,所以暫且不提。可即便沒有豁免條款,Ethena 實質上也較難受到 ADL 影響。因為從其公開策略中能看出 Ethena 基本上只選擇了 BTC、ETH、SOL 作為對沖資產(BNB、HYPE、XRP 佔比極小),這三大資產在 10 月 11 日大暴跌中的波動本就較小,對手方的承載能力也更大,而 ADL 實際上更容易出現在波動較大、對手方承載能力較小的山寨幣市場,因此當下暴雷的往往是那些不夠透明的協議(可能策略相較規劃過於激進,甚至完全不中性)。

至於 Ethena 資金外流的主因,同樣也可歸為兩點。一是隨著市場情緒的轉冷(尤其是在 10 月 11 日後),期現市場之間的基礎套利空間縮小,致使協議收益率以及 sUSDe 年化收益率(截至發文已降至 4.64%)同步降低,較之 Aave、Spark 等主流借貸市場的基礎利率已不具備明顯優勢,部分資金因此選向其他生息路徑;二是 10 月 11 日 USDe 在 Binance 的價格波動提高了市場對於循環貸的風險意識,再加之鏈下(CEX 下調補貼力度)及鏈上兩端的收益率下降,使得大量資金解除了循環貸並撤出了資金。

基於上述邏輯,我們認為 Ethena 以及 USDe 當前依舊保持著相對穩定的運行狀態,本輪資金流出雖然在一定程度上因極端行情及市場安全事件的影響而超出了預期,但主因仍可歸結為冷淡市場情緒下套利空間縮小而造成的吸引力下降,而這正是 Ethena 的設計邏輯所決定的 —— 受市場環境波動影響,協議收益率以及資金吸引力也會同步波動。

更嚴峻的考驗:可擴展性

相較於階段性的資金流出,擺在 Ethena 面前的更嚴峻問題是,其賴以生存的這套背靠永續合約市場的 Delta 中性模型,似乎在可擴展性層面上已看到了瓶頸。

11 月 6 日,DeFi 大佬 Mindao 在點評近期關於中性策略穩定幣的暴雷事件時表示:「這類策略長期收益會收斂到國債水平(甚至更低),流動性受限交易所 OI,交易對手風險全在黑盒子 CEX。這模式完全被證偽了……它們無法規模化,最終只是小眾理財產品,更無法和法幣穩定幣競爭。」

這就好比《楚門的世界》,Ethena 也曾在一個規模有限的小世界中如魚得水,但這個小世界卻被永續合約市場的頭寸規模以及交易平台的流動性、基礎設施狀況等要素圈定了範圍,而 Ethena 渴望挑戰的對象 USDT、USDT 卻處於外部那個不受限的大世界中,這種先天的生長環境差別或許才是 Ethena 面前最大的挑戰。