Glassnode 發布了最新的鏈上數據分析週報,該機構以多種指標分析比特幣近幾個月下跌與反轉期間的數據變化,首先以期貨多空情形與實體淨增長確認反彈動能,接著以短期持有者盈利情形和市場實現梯度判斷新一輪築底進展,並將近期負值的月報酬率與歷史上出現超賣訊號期間進行對比,最後以比特幣公允價值相關指標與長期持有者籌碼評估目前最好的交易方式。

- 原文:glassnode《The Week On-Chain:Week 6,2022》

- 編譯:Zombit

在經歷了三個月的連續下跌趨勢後,比特幣市場迎來了一波行情,市場交易維持在 40,000 美元的心理價位之上。然而,在眾多宏觀和市場阻力的作用下,這是否能夠視為比特幣已達到底部,或只是在一個較長時間框架的熊市局部支撐。

在本週的文章中,我們將評估建立近期價格低點的潛在支撐,以及推動市場上漲的各種機制。價格已經從一些基本水平上反彈,這些基本水平在歷史上表示被低估或一種「公允價值」的價格。我們還討論在上一期探討的空頭擠兌是否已經上演,以及短期持有者面對市場上漲的買賣模式。

我們還對最近與 2016 年 Bitfinex 駭客事件相關的 96,400 顆比特幣的賣出進行了一些評論,以及如何在各種鏈上指標中檢測到這一點。

基本支撐

在整個 2021 年和 2022 年,30,000 至40,000 萬美元的價格區間已被證明是比特幣牛市的一個堅固的支撐水平。在 2021 年,這個範圍在去年 5 月至 7 月 50% 以上的跌幅後成功防守,在 9 月的修正中提供了支撐,並在今年 1 月至 2 月再次成為了買入支撐的來源。

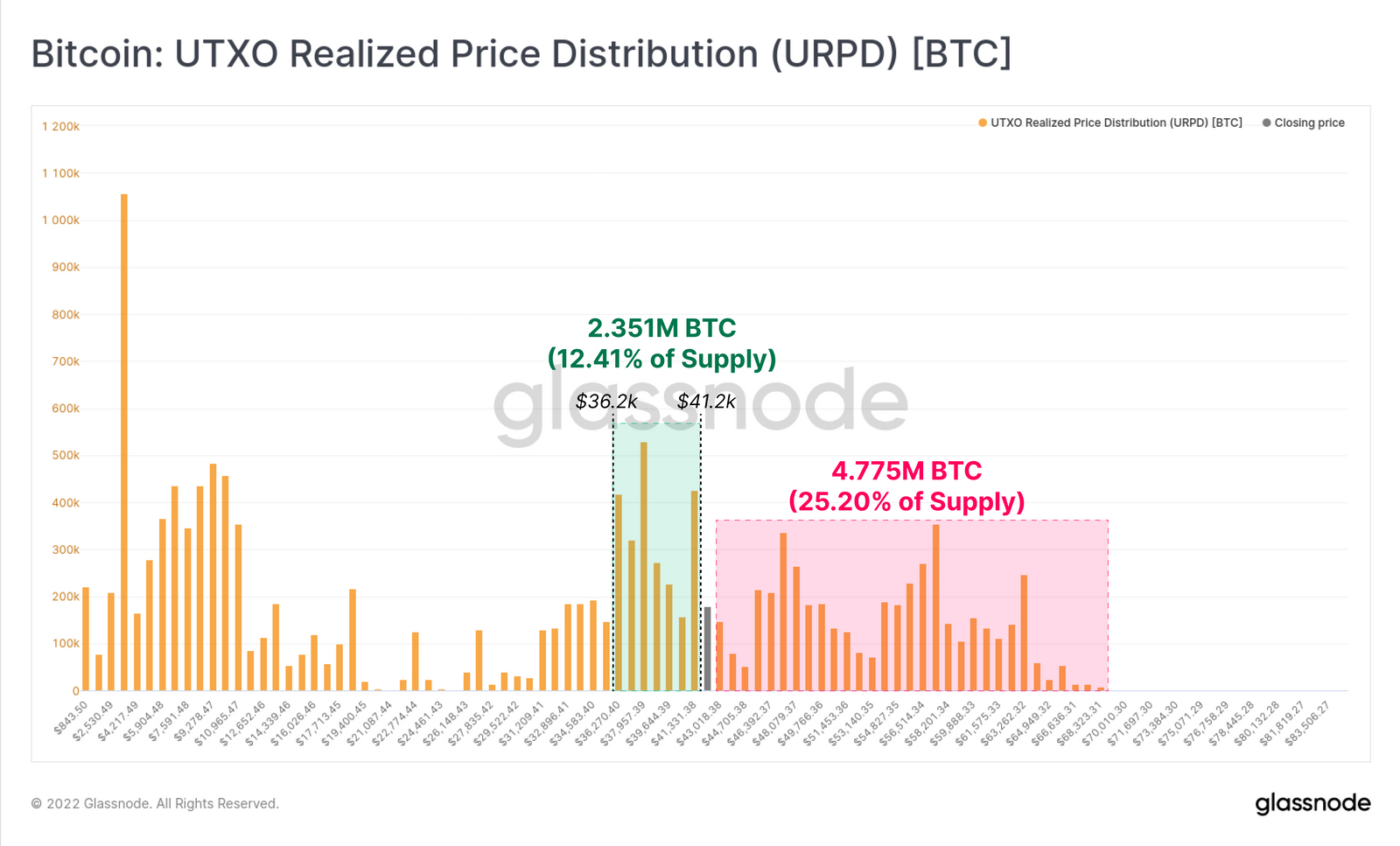

URPD(UTXO 實現價格分布圖)指標顯示了目前的比特幣 UTXO(未花費的交易輸出)系統的變現價格分布(假設鏈上交易為換手),在這裡我們可以看到,235.1 萬顆比特幣(佔供應量的 12.41%)最後的交易價格在 36,200 美元至 41200 美元之間,即使這些代幣被重新分配到較低的變現價值,市場仍維持頭重腳輕,超過 25% 的流通供應最後以較高的價格進行交易。

比特幣 URPD:UTXO 實現價格分布圖(資料來源:glassnode)

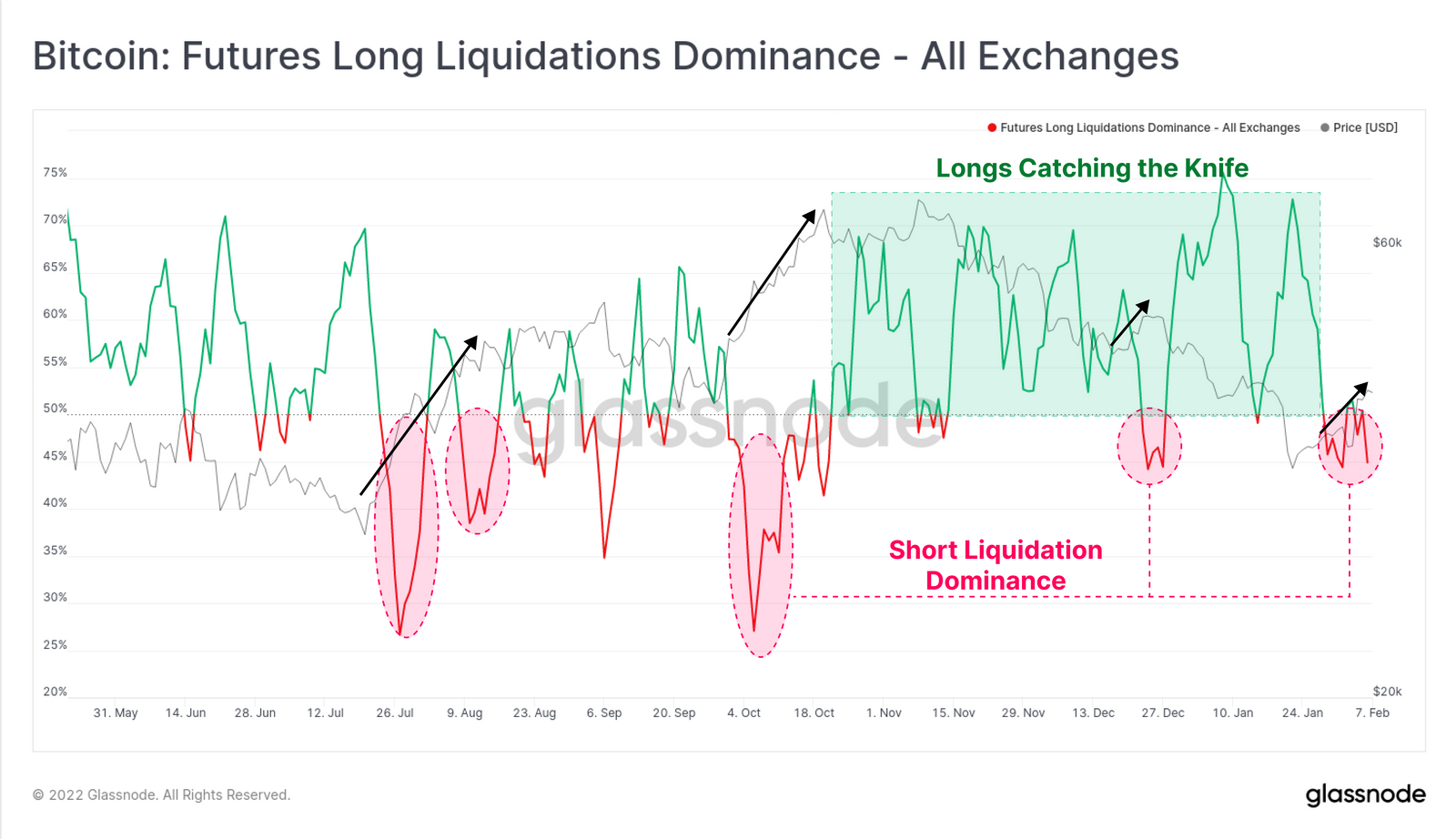

隨著市場走高,推動它的一種機制可能是對後期進場的空方擠兌,這在上一期週報討論過。檢視多空清算優勢圖表顯示,空方在本週一直處於劣勢,對空方的清算略有傾斜。

然而,這個指標的幅度仍然相當乏力,代表價格上漲不太可能主要由空頭擠兌驅動。

比特幣期貨多空清算優勢圖(資料來源:glassnode)

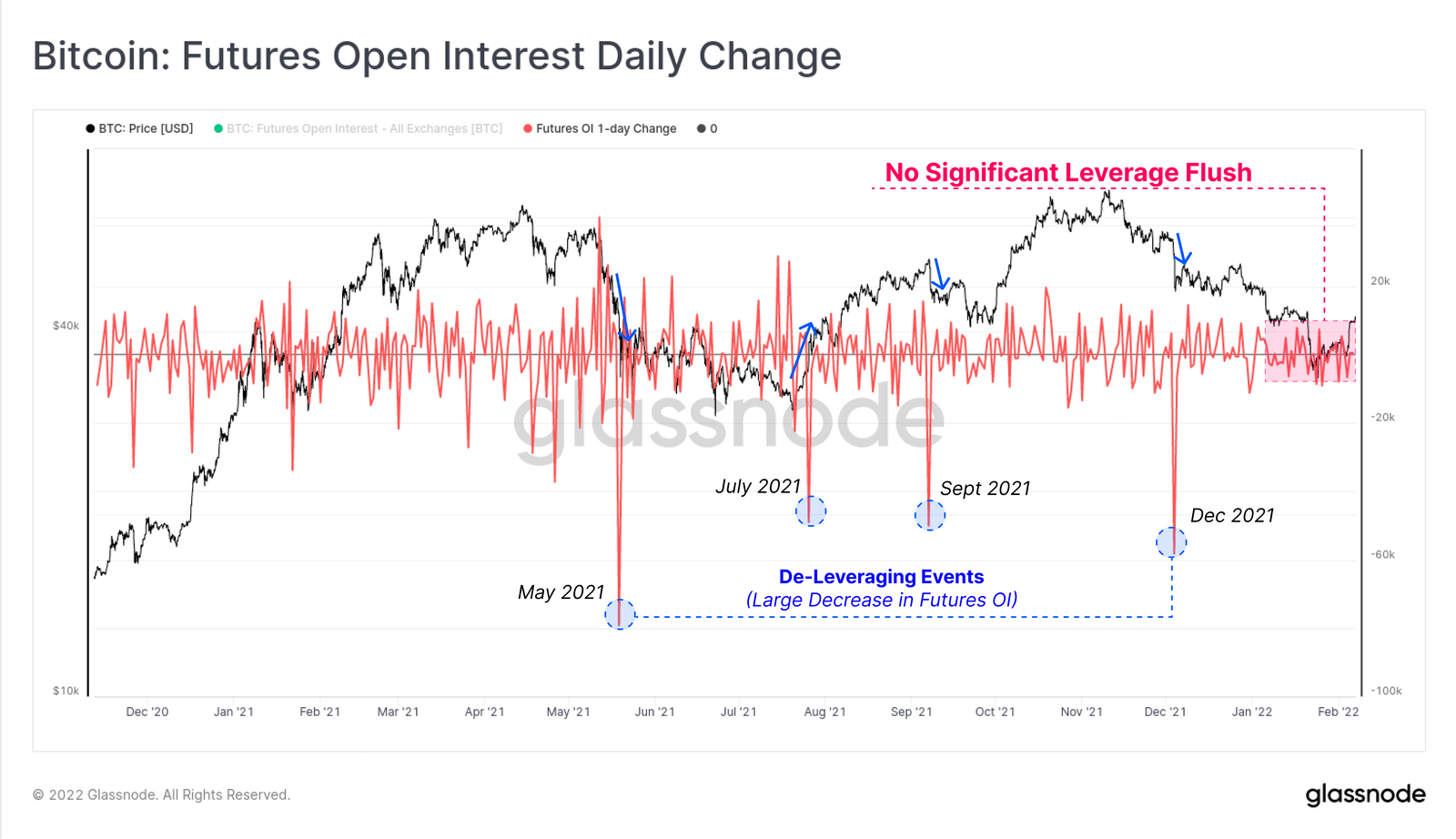

這在很大程度上被期貨未平倉合約的單日變化所證明,我們還沒有看到明顯的去槓桿事件,即大量的未平倉合約被強制平倉。然而,期貨未平倉合約仍然高居比特幣市值的 1.91% 左右(約 150 億美元)。

這可能代表空頭擠兌的機率比最初估計的還要低,或者說,如果市場繼續走高,達到空頭停損/清算的價格水平,這種事情才有可能發生。

比特幣未平倉合約每日變化(資料來源:glassnode)

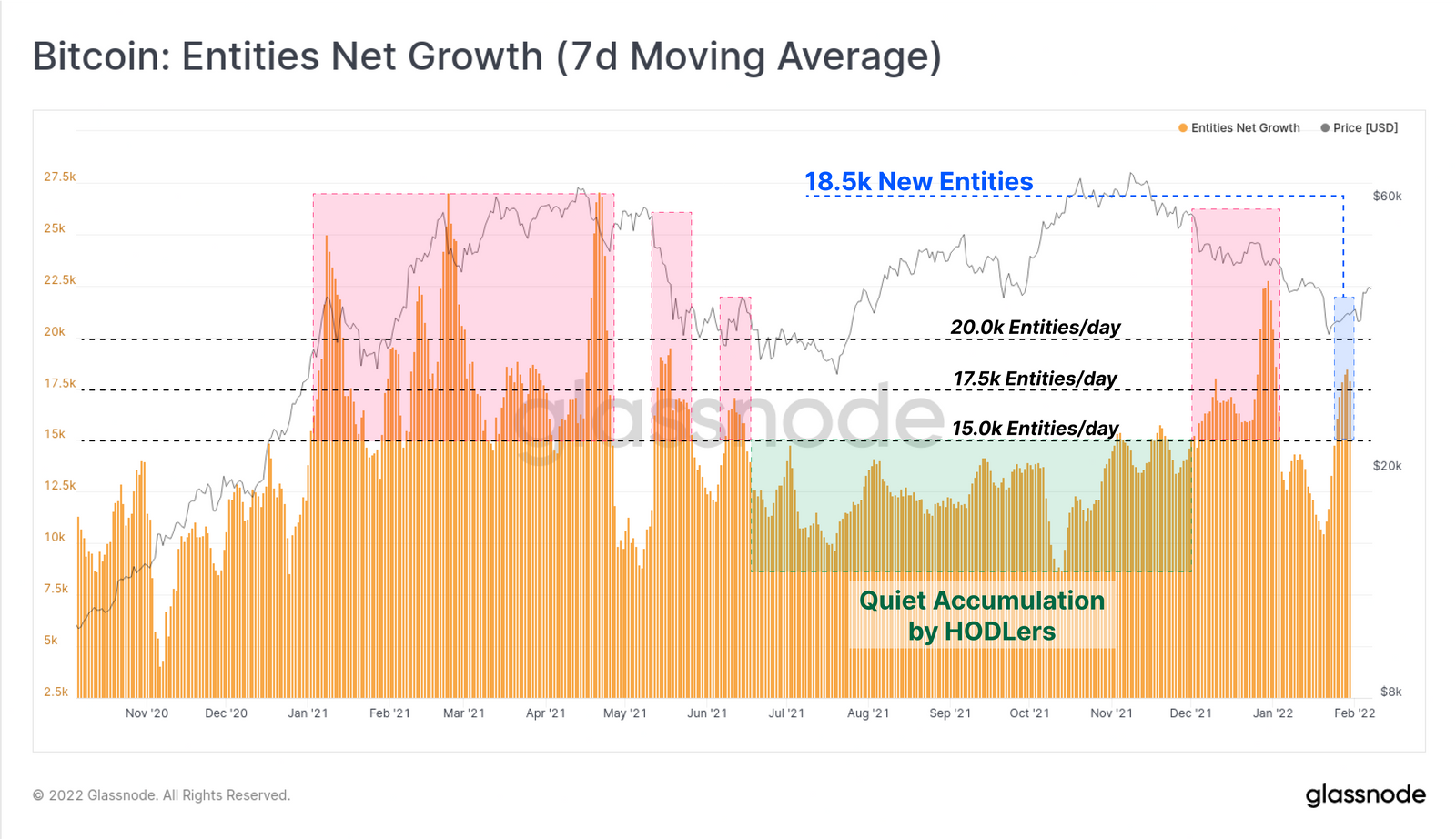

展望現貨 / 鏈上市場,我們可以看到,比特幣網路本週出現了新的淨實體的衝擊,推升至每日 18,500 個實體的淨增長。在 2021 年,淨實體的大量衝擊發生在波動期間,像是第一季至第二季的牛市修正,以及 5 月拋售 50% 以上期間。

2021 年 6 月至 12 月是一段伴隨著穩定基準的平靜累積期,每天有 12,500 個淨實體進入該網路。因此,最近 1 月和 2 月的高峰可能代表暫時過渡到由「HODLer」主導的累積期,或是交易下降到更有吸引力的進場價格後起碼重新對比特幣感興趣。

比特幣的實體淨增長(資料來源:glassnode)

短期動能震盪上漲

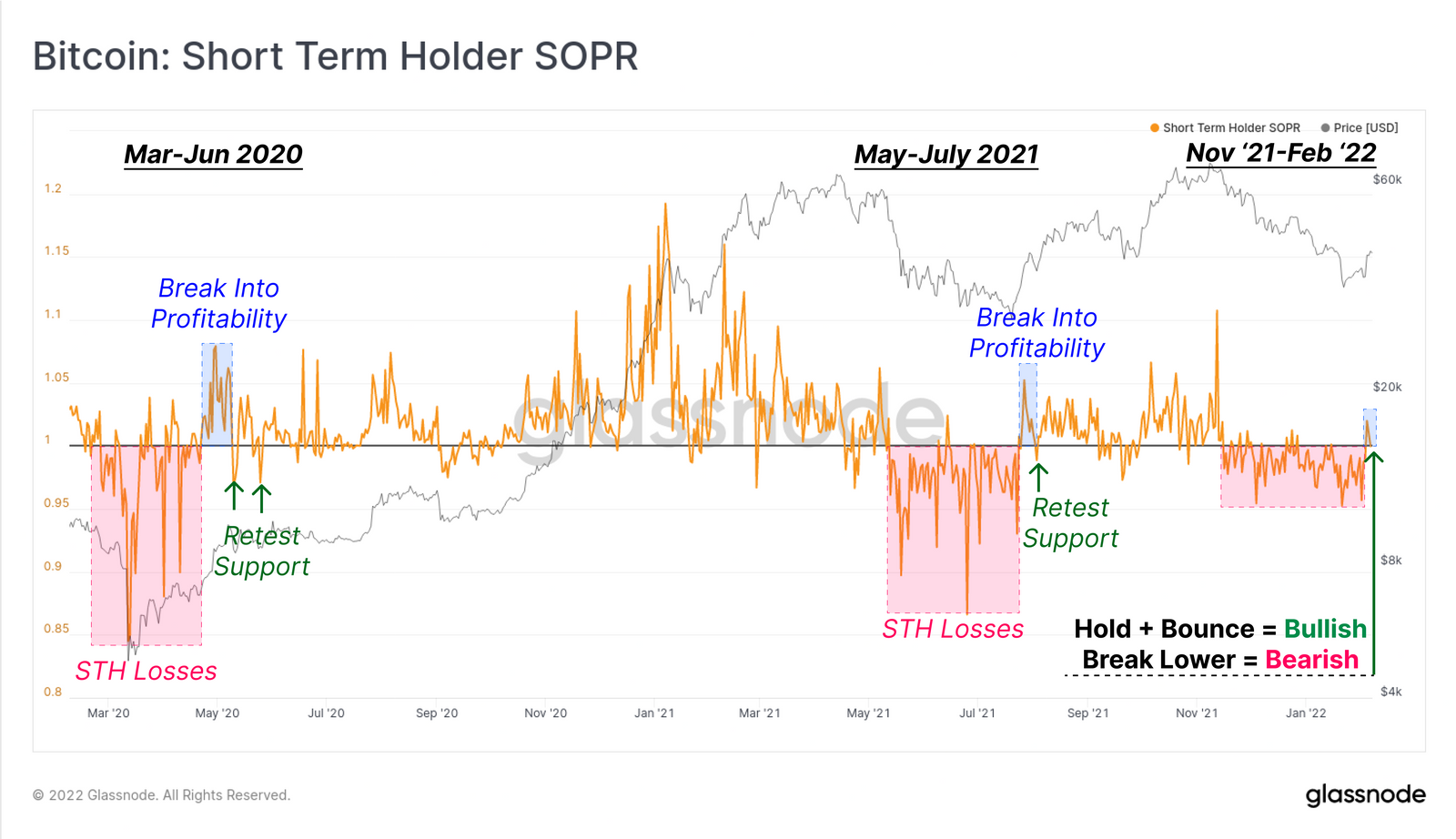

自去年 11 月下旬以來,短期持有者(STHs)首次出現盈利,STH-SOPR(短期持有者已花費輸出利潤率)突破了 1.0。這表示,已出售的代幣以及持有小於 155 天的代幣總體上在本週實現了盈利。在此之前的兩個多月裡,買在高點的短期持有者每天都處於虧損狀態,甚至有些在較低的價格時被甩出場。

自 2020 年 3 月以來,類似的 STH-SOPR 模式可以在兩個實例中看到。在長期的虧損之後,市場成功突破到了看漲的上升趨勢當中,從 STH-SOPR 重新測試 1.0 可以證實,我們可能會看到 STH-SOPR 再次突破新高,這將意味著重新開始獲利且買盤來自吸籌需求。相反地,如果回到 1.0 以下則呈現一種看跌指標,代表沒有足夠的需求來支撐 STH 的賣壓。

比特幣短期持有者 SOPR(資料來源:glassnode)

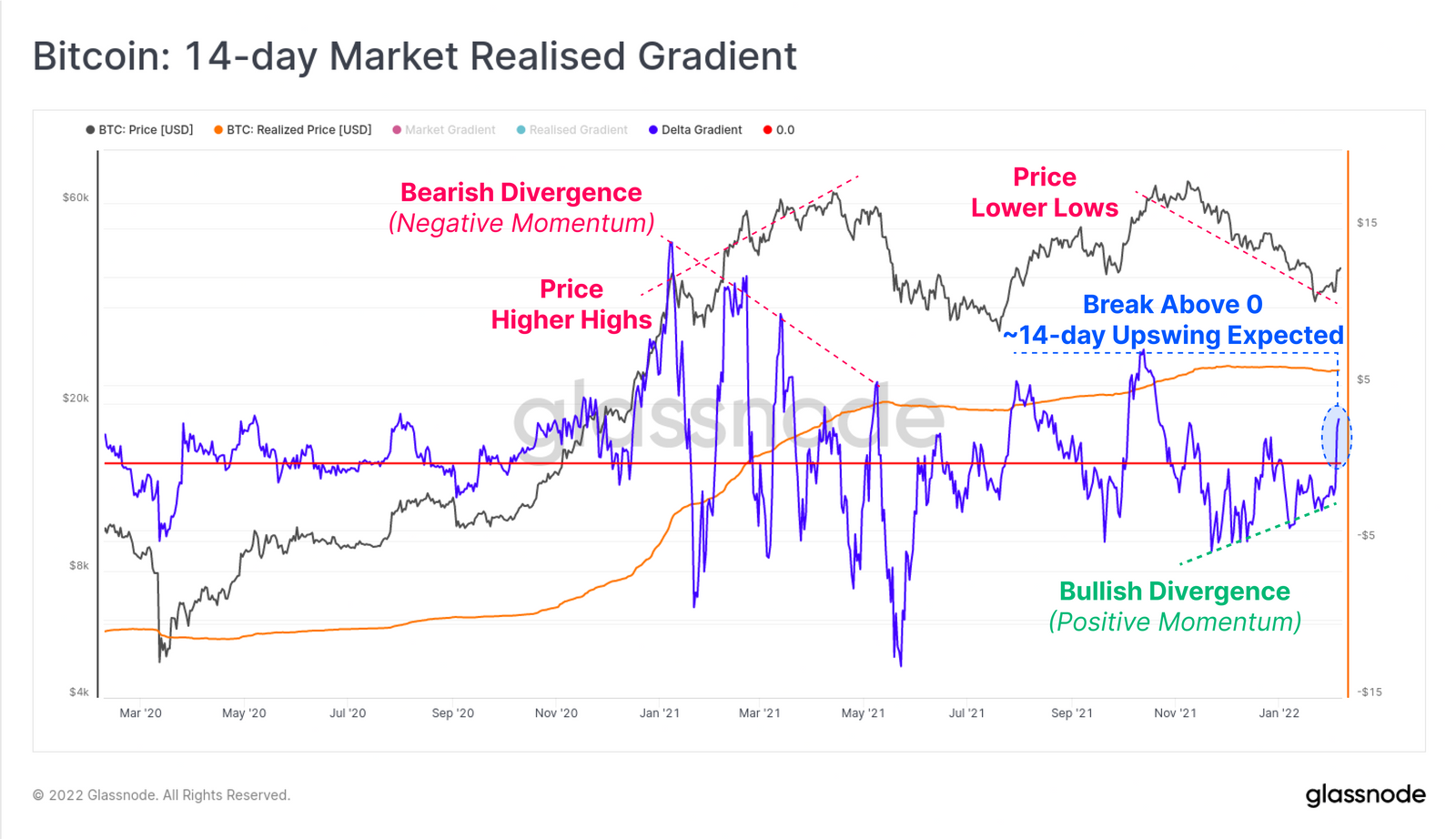

我們還可以看到,在 14 日市場實現梯度(MRG)震盪指標上,出現了相當引人注目的看漲背離。這個指標模擬了市場定價對比自然資本流入的動能程度,其在變現市值當中被體現出來。一般解釋如下:

- 連續的高點/低點:分別表示上漲/下跌的動能。

- 突破 0 值以上/以下:代表一個新的上漲/下跌趨勢正在發揮作用,預計波動期間約為 14 天。

2021 年 3 月至 4 月的市場高點顯示出看跌背離(市場動能下降而價格高漲),目前階段反映出看漲背離。隨著每一個價格新低,下跌動能持續降低,14 日 MRG 現在已經確鑿地往上突破 0 值。28 日 MRG 實際上顯示了類似的市場結構,為市場至少局部築底一次的論點提供了充足的論證。

比特幣 14 日市場實現梯度(資料來源:glassnode)

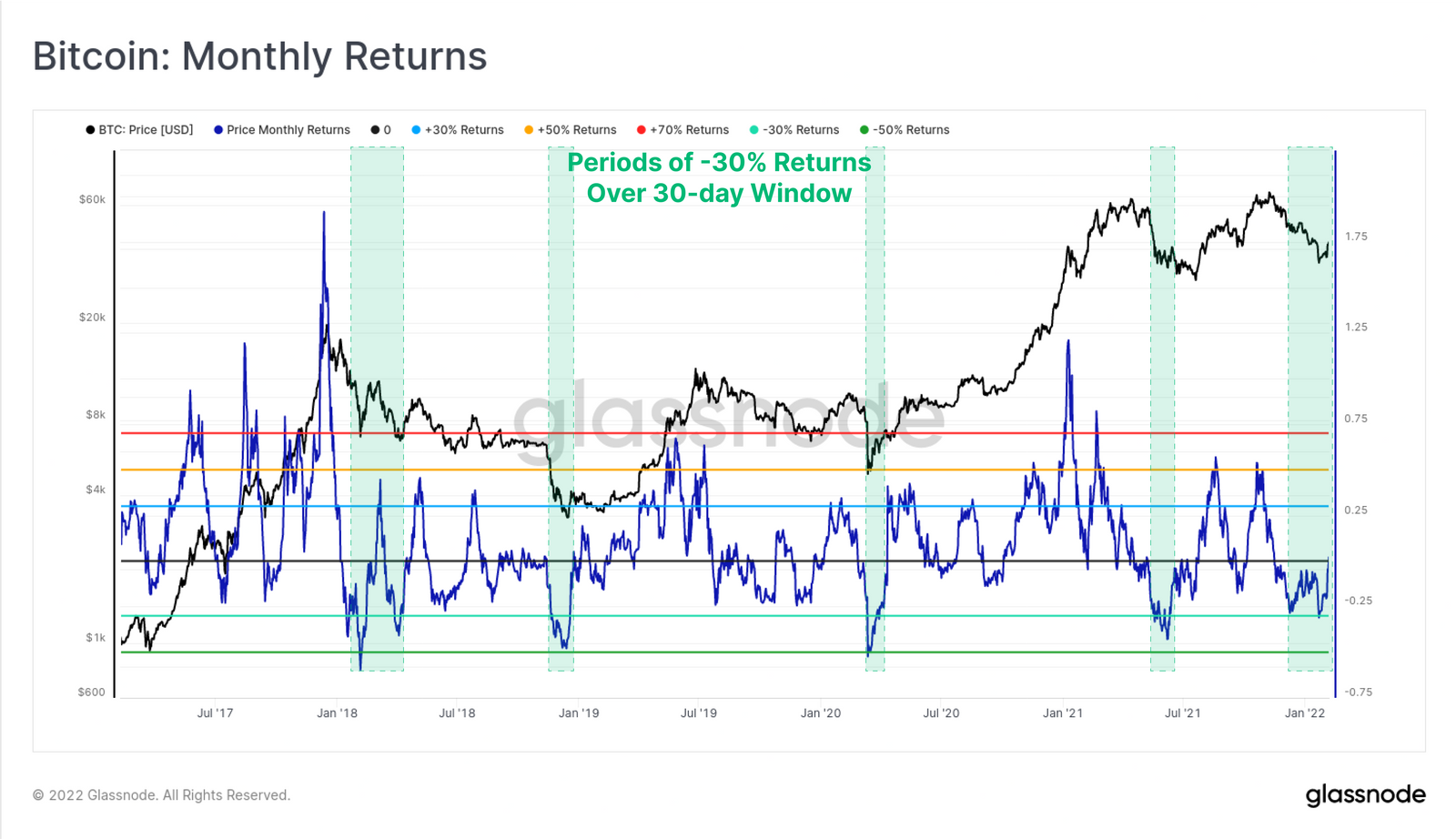

這段上升趨勢是在持續三個月的下降趨勢之後發生的,這將比特幣的月報酬狀態推入消極區域。下圖顯示了比特幣 30 日滾動視窗中的報酬率,-30% 的負報酬率在歷史上為超賣訊號。在過去 5 年中,只有 5 段期間的月報酬率同樣糟糕:

- 2018 年 1 至 4 月熊市開始的修正期間。

- 2018 年 11 月熊市的投降式拋售。

- 2020 年 3 月新冠肺炎封鎖全球經濟,引發市場大幅拋售。

- 2021 年 5 月的拋售和去槓桿事件。

- 2022 年初至今的表現。

比特幣月報酬圖表(資料來源:glassnode)

估算比特幣公允價值

多年來,有許多對比特幣進行估值的方法和模型被提出,任何一種估算都應搭配多種指標和指數。

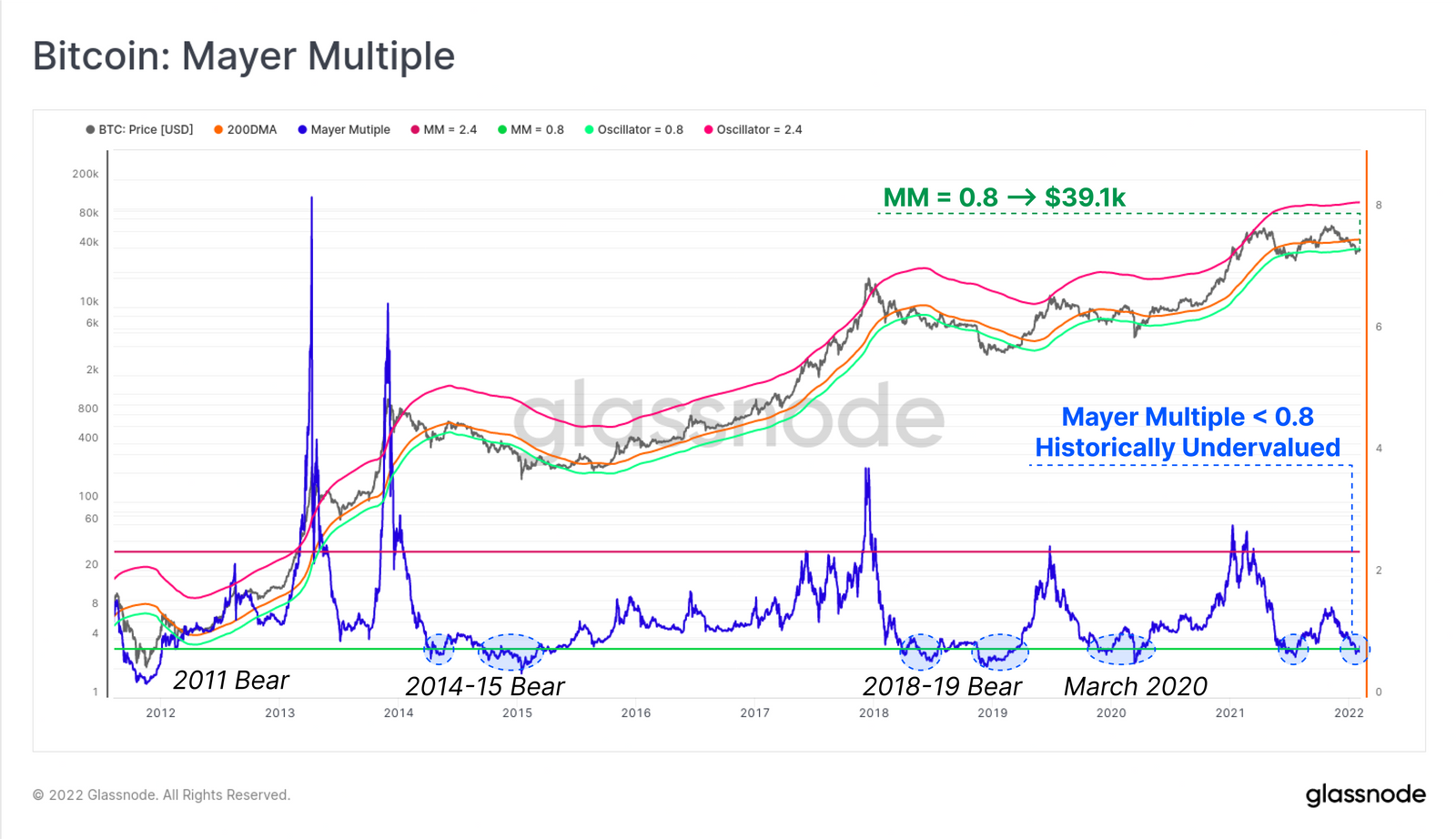

其中一個最簡單但仍然非常強大的工具是 Mayer Multiple 指標,該指標計算了價格和 200 日移動平均線(200-day MA)之間的比率。在技術分析當中,200-day MA 被廣泛視為長期牛市/熊市的觀測指標,因此,低於該指標的傾斜偏差可表示相對於長期平均值的低估程度。本週 Mayer Multiple 指標低於 0.8,代表相對低於 200-day MA 20% 以上,當時價格水平為 39,100 美元,目前市場已經收回(計算方法為 0.8 乘以 200-day MA)。

與月報酬率指標類似,在過去,當 Mayer Multiple 指標低於 0.8 的情況下,通常與熊市中的重大回撤相關,特別是在整個市場的投降式拋售(例如:2015 年 1 月、2018 年 11 月和 2020 年 3 月)。

比特幣 Mayer Multiple 指標(資料來源:glassnode)

另一個反映「公允價值」的指標為變現與活躍度比率(RTLR),該指標旨在以長期持有者的群體定價來估算比特幣「公允價值」。在大量代幣休眠期間則活躍度(Liveliness)下降,因此,當活躍度為分母時,變現價格則會被放大(反之亦然)。

這個指標在 2020 年底主要的牛市衝擊之前提供了支撐,並在 2021 年 6 月和 7 月再次提供支撐。交易市場在上週低於這個水平,但此後重新站上了 39,958 美元的 RTLR 水平,該值呈現的支撐與 Mayer Multiple 指標在 0.8 時的支撐水平合理一致。

變現與活躍度比率(資料來源:glassnode)

關於 2016 年攻擊 Bitfinex 的駭客錢包

本週,一些鏈上指標檢測到一個高達 94,643 顆比特幣的支出,其與 2016 年 Bitfinex 駭客攻擊事件的錢包相關,市值為 36.7 億美元。鑑於在幣量、美元價值、已實現利潤和已銷毀生命週期方面的巨大規模,該案件成為評估異常鏈上事件如何影響指標解釋的一個有趣研究。

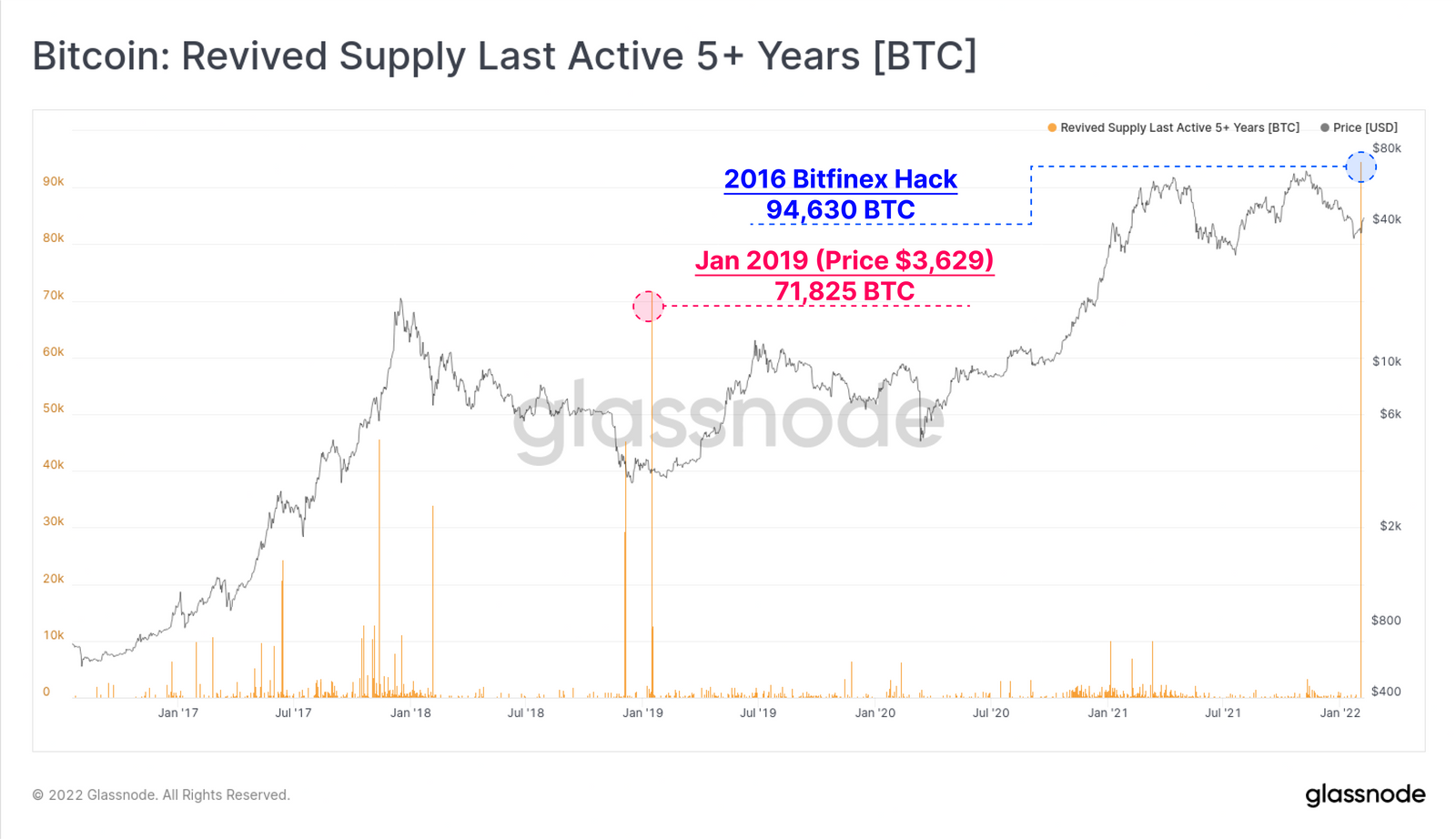

我們可以在 5 年以上的甦醒供應量中看到,這次花費是史上最大的 5 年以上舊代幣花費,超越了 2019 年 1 月 71.825 萬顆的前高,當時價格為 3,629 美元。

比特幣最後活躍時間大於 5 年的甦醒供應量(資料來源:glassnode)

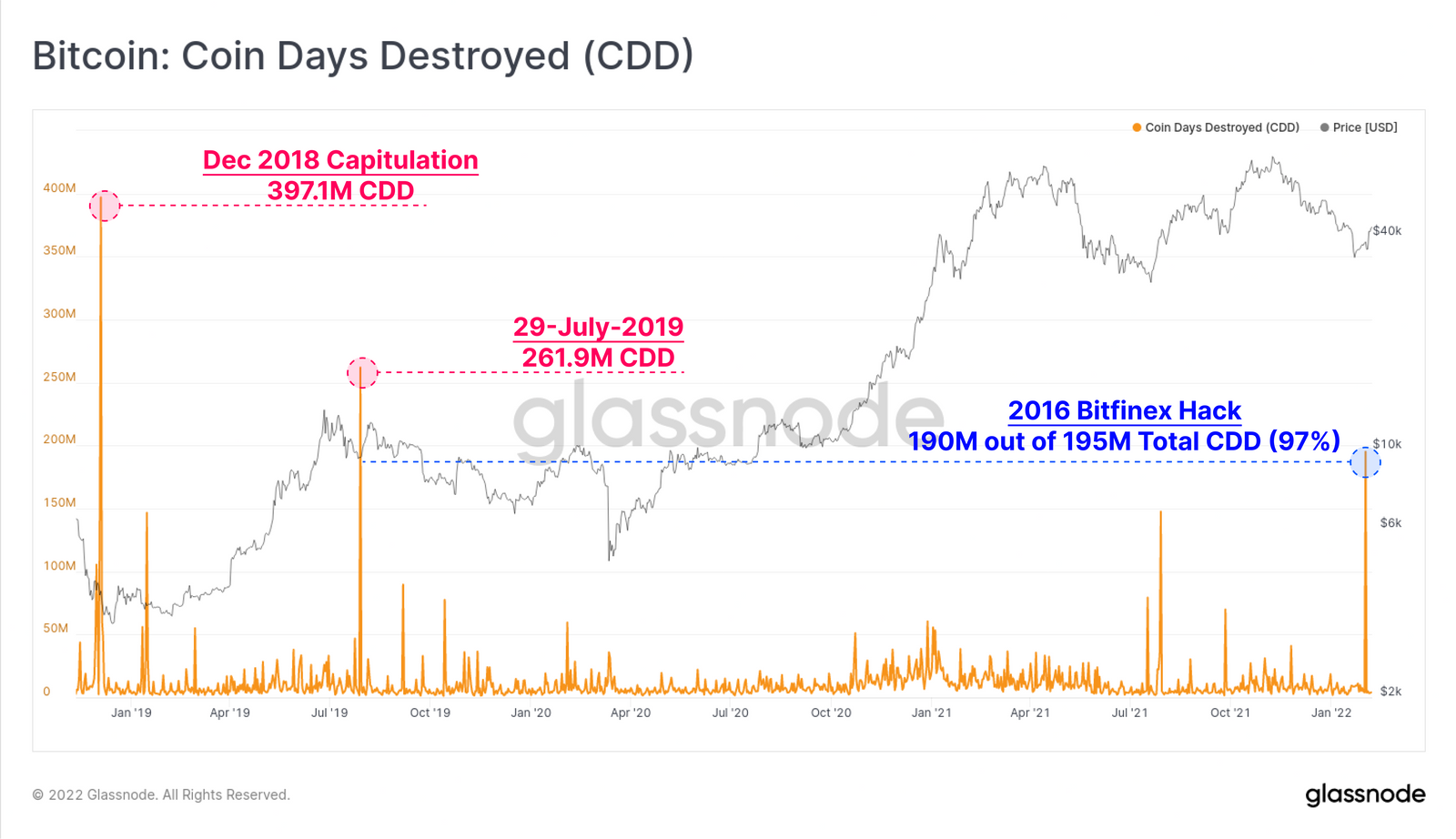

銷毀幣天數(Coin-days destroyed)也飆升至多年來的高點,總共 1.95 億個幣天數,其中 1.9 億個(97%)與 Bitfinex 錢包有關。

比特幣銷毀幣天數(資料來源:glassnode)

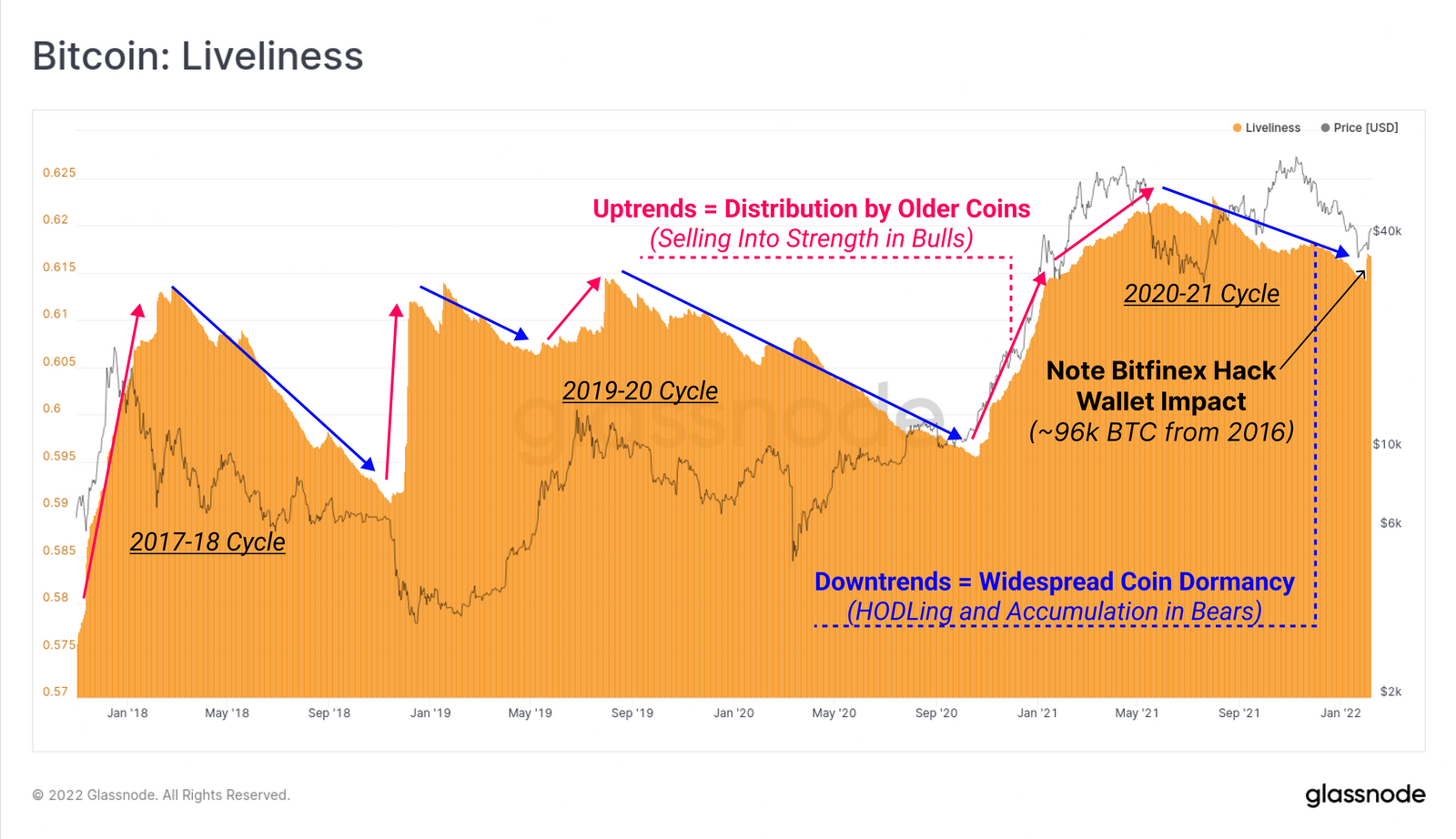

如上所述,一個下降的活躍度指標表明,在整個代幣供應中,更多的代幣處於休眠狀態,並累積生命週期(幣天數),與那些被花費或銷毀的幣天數相比,這是典型的 HODLer 累積期,通常與熊市緊密相關。

活躍度處於既定的下降趨勢中,值得注意的是,本週由於 Bitfinex 的花費而出現了垂直增長,這使得這個宏觀規模指標在當天提升了 0.38%。

比特幣活躍度指標(資料來源:glassnode)

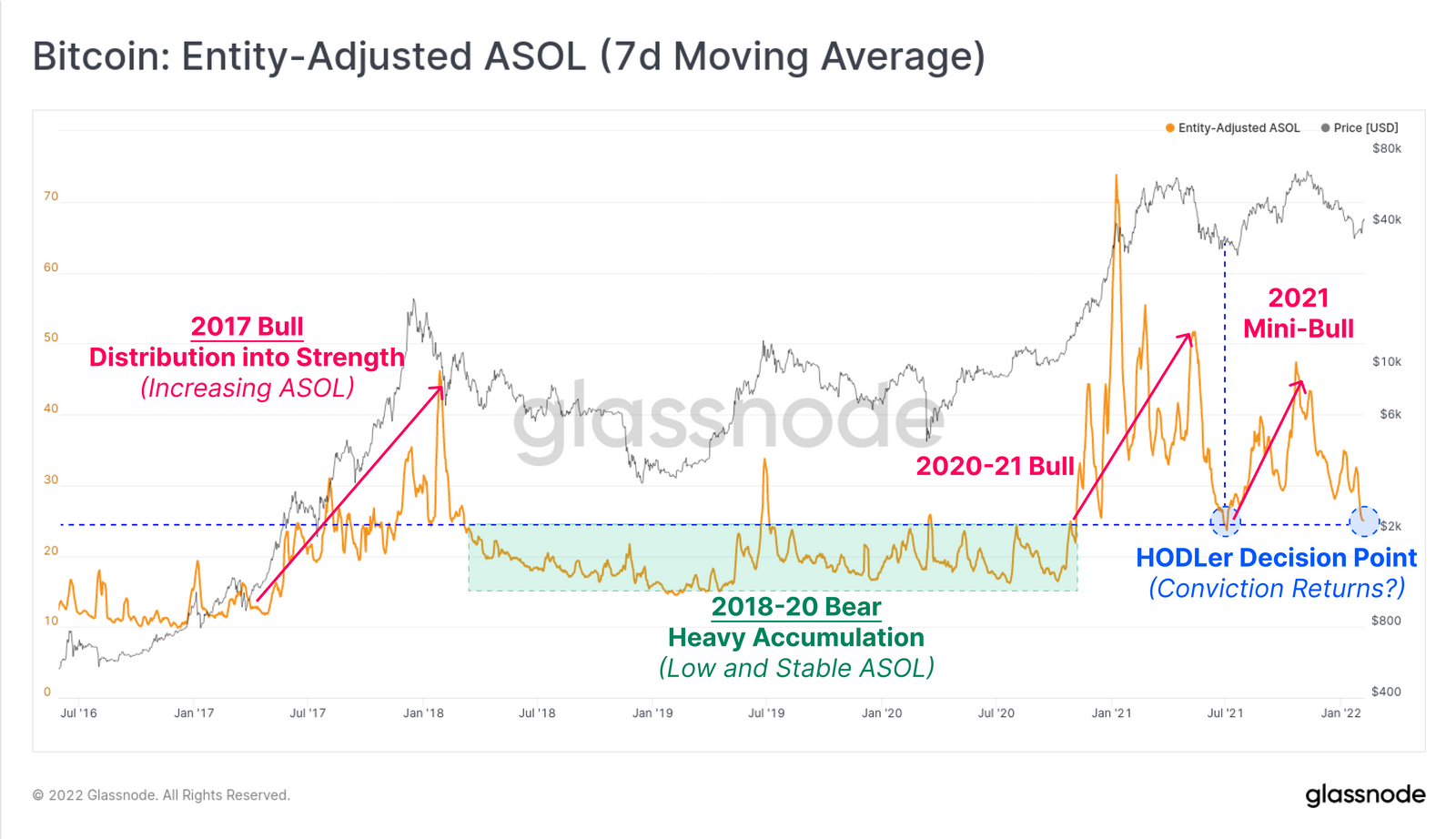

有一種生命週期指標可以用來克服像這種即少數錢包花費非常大量/老舊的代幣的異常情況,,這個指標就是 ASOL(平均花費幣齡指標)。該指標是在每個 UTXO(未花費的交易輸出) 的基礎上衡量花費代幣的平均生命週期,完全忽略代幣的數量(例如以銷毀幣天數和休眠來衡量)。

ASOL 沒有對 Bitfinex 錢包做出有意義的反應,實際上正在下跌至 2021 年 6 月時最近一次達到的低點。ASOL 的上升趨勢是有特性的,當舊幣廣泛分布時,通常處於牛市當中。相比之下,像現在這樣的下降趨勢表明「HODLing」是更好的行為,這與活躍度指標當中的宏觀規模下降趨勢一致。

比特幣平均花費幣齡指標(調整群體後)(資料來源:glassnode)

總結

隨著比特幣價格從多個月的低點反彈,我們調查了潛在的驅動機制,並估算了投資人在30,000 至 40,000 美元價格範圍內提供的支撐。上週 33,500 美元價位的市場低點與一系列指標的歷史低估有關,包括 Mayer Multiple 指標、變現與活躍度比率和月報酬率情況。

市場的供應分布仍然是頭重腳輕,所有比特幣中超過 25% 的人持有未實現虧損。然而,這種反彈背後有一個合理程度的動能,短期持有者恢復了獲利能力,短期市場實現梯度震盪翻轉為正。未來需要關注的關鍵是長期持有者和舊幣是否退出流動性,以及反彈是否能得到重新開始的需求支撐,這是自去年 5 月拋售以來普遍缺乏的。