市場分析 – BTC 是否觸底?多個數據完整解讀後續該如何操作

BTC 在上週五受到 Mt. Gox 及德國政府賣幣的雙重利空下再次大跌,跌至五月份的低點 54,000 美元才止跌回升,六月份至今 BTC 最大跌幅約達 26%,ETH 最大跌幅約達 27%,整體市場瀰漫濃濃的恐慌情緒,本次週報將分析多個市場大週期指標,研判後續該如何操作。

先講結論:

- 短期內下跌幅度有限,後續震盪為主

- 跟單部分策略會做調整因應後續走勢,預計減少 AltCoin 比例及新增短停利的策略

- 預期後續震盪為主的話,可以考慮開網格來操作,標的可以選 ETH 或是 SOL ,前者有 ETF 利多消息,且下方支撐強勁,後者有強大的基本面撐腰,從這波價格走勢及反彈幅度可觀察出,網格參數可參考以下配置

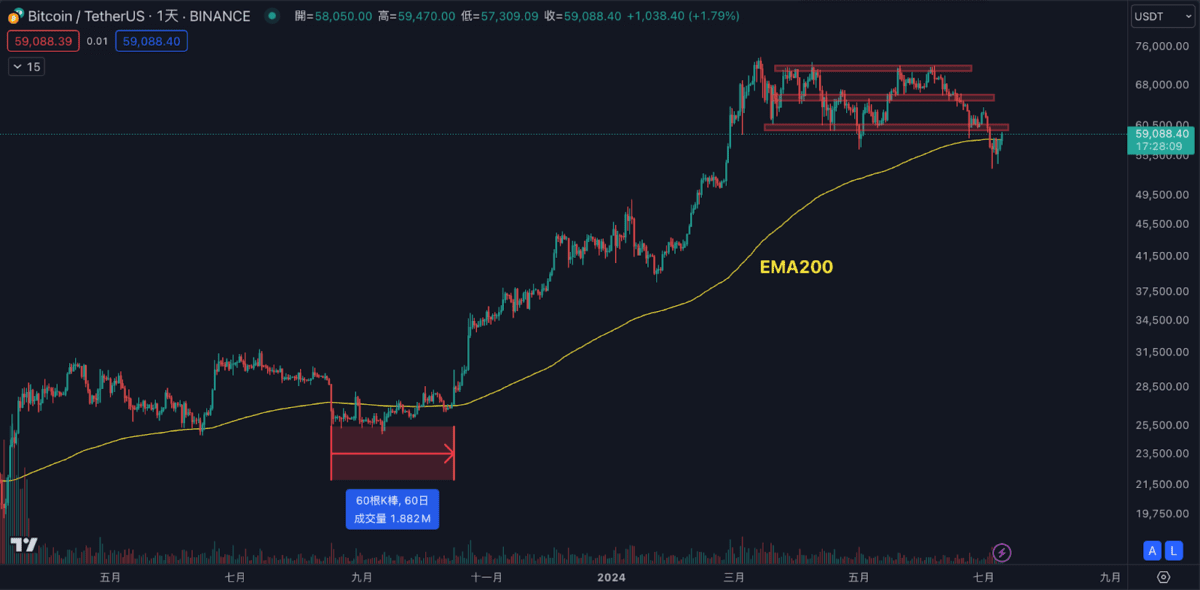

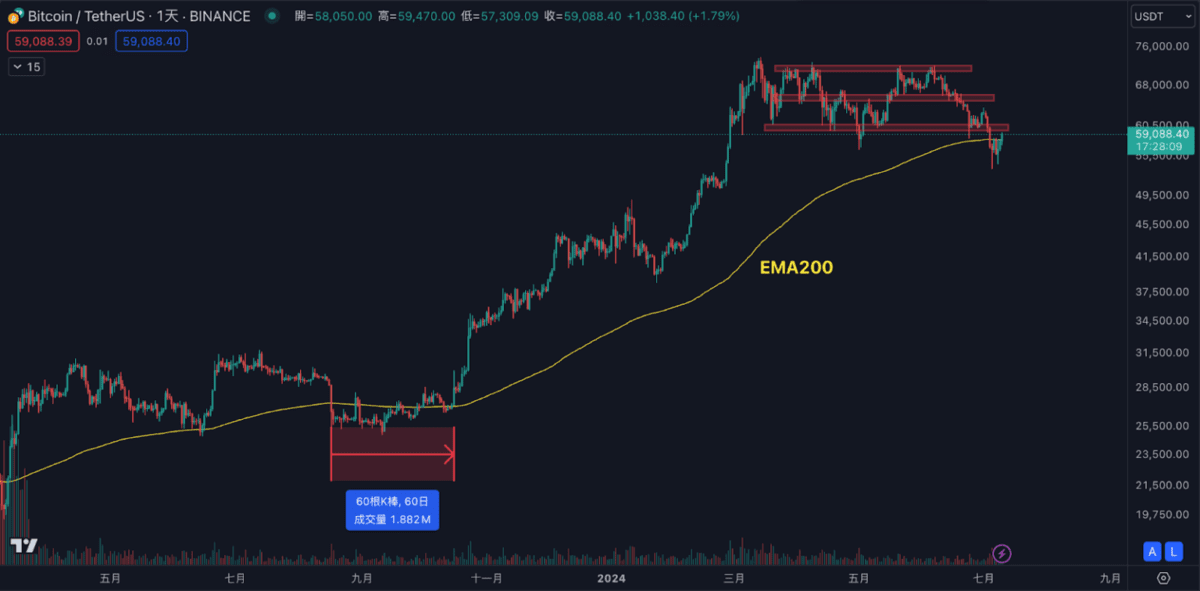

1.牛熊分界線 EMA200 – 震盪走勢為主

EMA200 一直是主流用來判斷現在是否是牛市還是熊市的一個共識,走勢在 EMA200 以上就是牛市,以下就是熊市,所以由圖表來看就可以看出為何市場普遍都是說這波牛市是從去年 2023 年 10/16 爆量大漲突破 EMA200 後正式開啟。

目前 BTC 價格已在上週 7/4 正式跌至 EMA200 下方,宣告牛市已結束,以過去歷史走勢來看,當牛市結束並首次跌至此線下方後就一路下跌的機會非常低,通常會進行為期 1-2 個月的震盪,以最近一次歷史來看是去年的 8 月至 10 月,震盪盤整了約兩個月才向上突破進攻,2021 年牛市高點 60,000 下跌跌穿 EMA200 後也是上下震盪了約 70 日,後續才走出方向。只要牽扯到大週期的牛熊轉換,中間其實都會經過一段時間的轉換期,突然反轉的機會是比較低的,目前就處在轉換期當中。

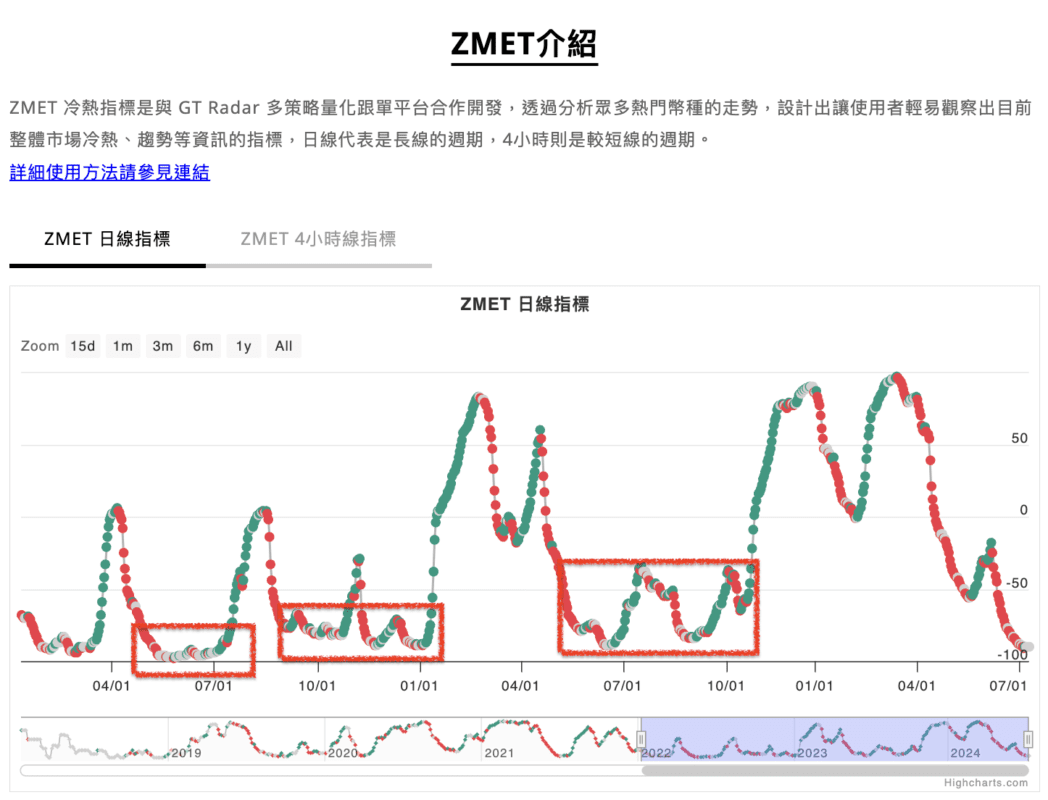

2. ZMET 冷熱指標 – 已處在低點,後續盤整為主

ZMET 冷熱指標可以很好的去判別全市場的大趨勢,且不受到市值的影響,所以用來判斷 AltCoin 市場非常好用。

指標在今年 3/14 第一次由綠轉為紅,且當時數值是 96 代表過熱的區間,代表市場有開始走弱的現象,第二次是在 6/8 ,回頭來看這兩次訊號其實都非常具有參考性。目前走勢已經來到了 -90 灰點的過冷區間,代表市場很低迷,灰點則是代表是市場走平,沒有繼續惡化下去,因為目前走勢已經過冷了,短線可能存在反彈需求。

回顧過去 2022 至今三次跌至過冷區間時的表現,通常當指標達到過冷區間後都需要 2-3 個月重新打底,然後指標才出現連續的綠點重新向上,牛市回歸。盤整期間指標通常是顯示紅綠灰相間,沒有一個連續的趨勢出現,這期間段通常是很難操作的,各板塊間的漲跌很不延續,可能要等到 9 – 10 月才有可能走出一個比較大的趨勢。

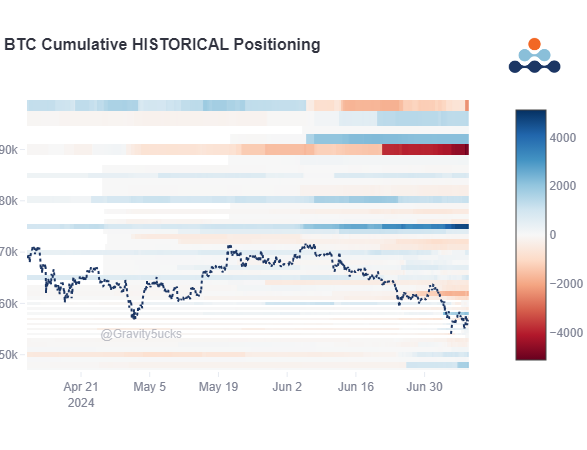

3.看漲期權重組,隱含波動率透露出市場可能趨於穩定

比特幣過去一週因為 Mt.Gox 與德國政府的拋售壓力而下跌至 54,000 美元,而就在接近價格低點時,12月和 3 月到期的看漲期權都進行了重組。

根據衍生品交易平台 Deribit 分享的資訊顯示,大量重組長期持有、目標行權價格在 9 萬美元以上的 12 月和 3 月看漲期權,已將行權價格調整至 6.2 萬 ~7 萬美元的執行價格,相比 9 萬美元的看漲期權,新增了 700 萬美元的溢價,這種調整反映出選擇權持有者對市場的新預期。

此外,隱含波動率與歷史波動率之間的差距已經縮小了近 90%,這表明交易者預計比特幣價格將保持在一個範圍內並穩定。

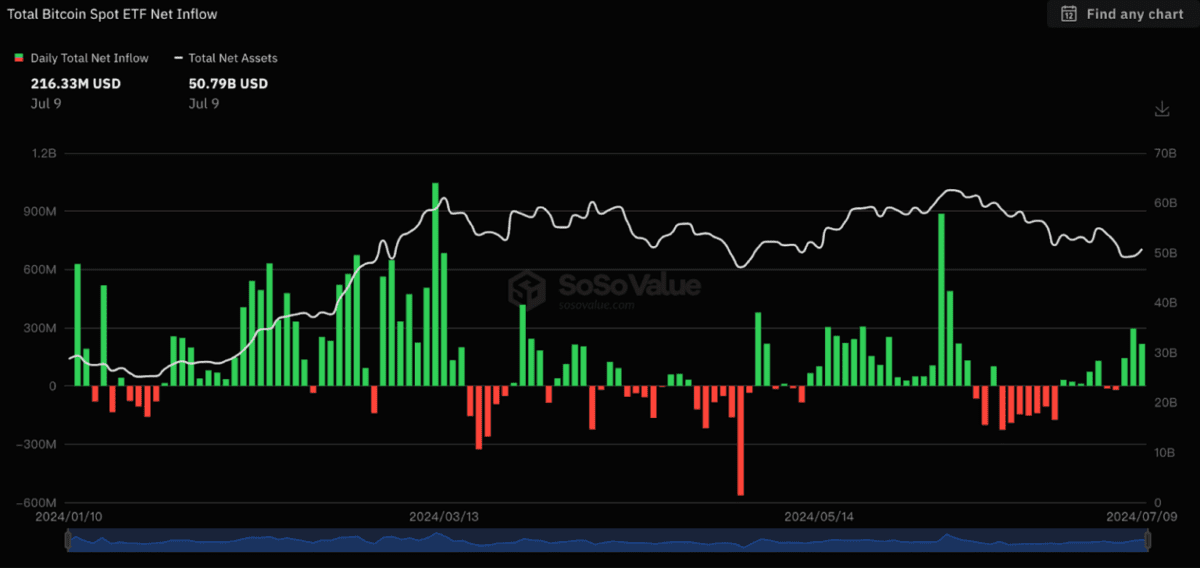

4.ETF 買盤提供價格支撐

比特幣走勢疲軟之際,現貨 ETF 反而在底部區間流入大約 5 億美元。其中,7 月 8 日的資金流入量更直逼 3 億美元,是近一個月以來的最高水平,ETF 的買盤為市場起到了支撐作用。

而從線圖的型態來看,比特幣在 54,000 美元的底部區間形成了雙底型態,通常被視為市場可能反彈的信號。

5.把握第三季度建倉時機

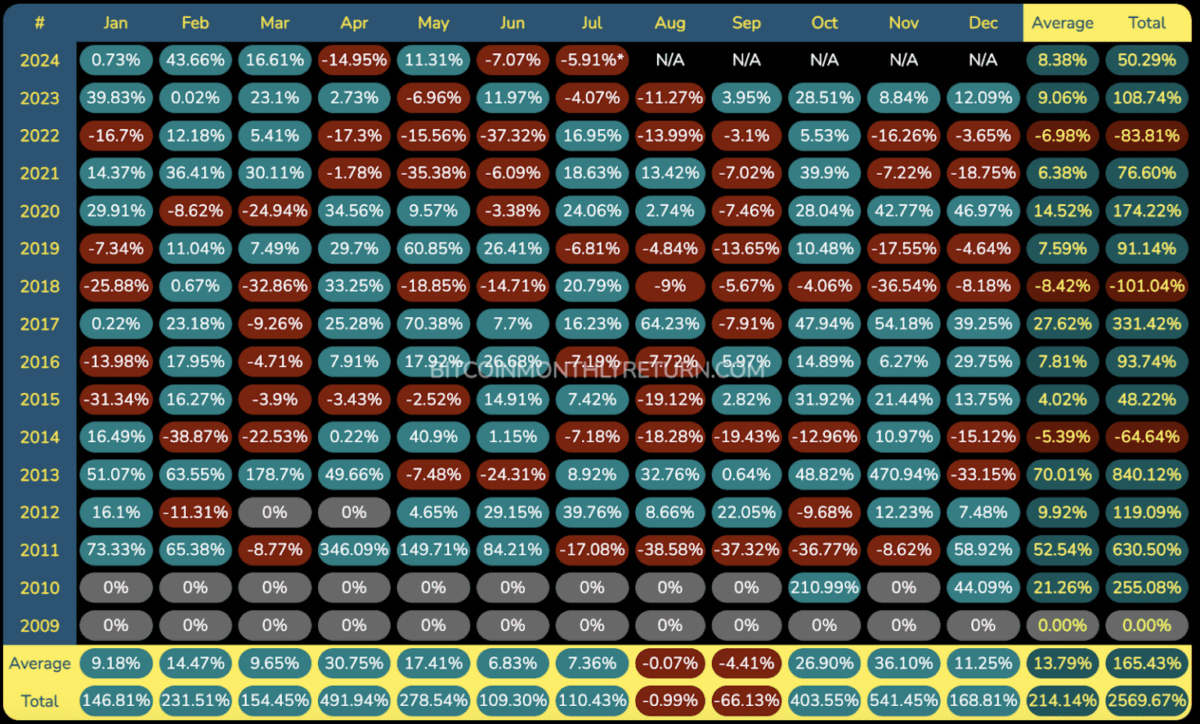

另一方面,從往年的月度價格表現來看,比特幣在第三季度的表現普遍不理想,尤其八月與九月的平均回報都是負值。再加上目前市場普遍預期聯準會將在 9 月降息,因此從時間點來看,第三季度可能會是相當適合建倉的時期。

幣安跟單解析

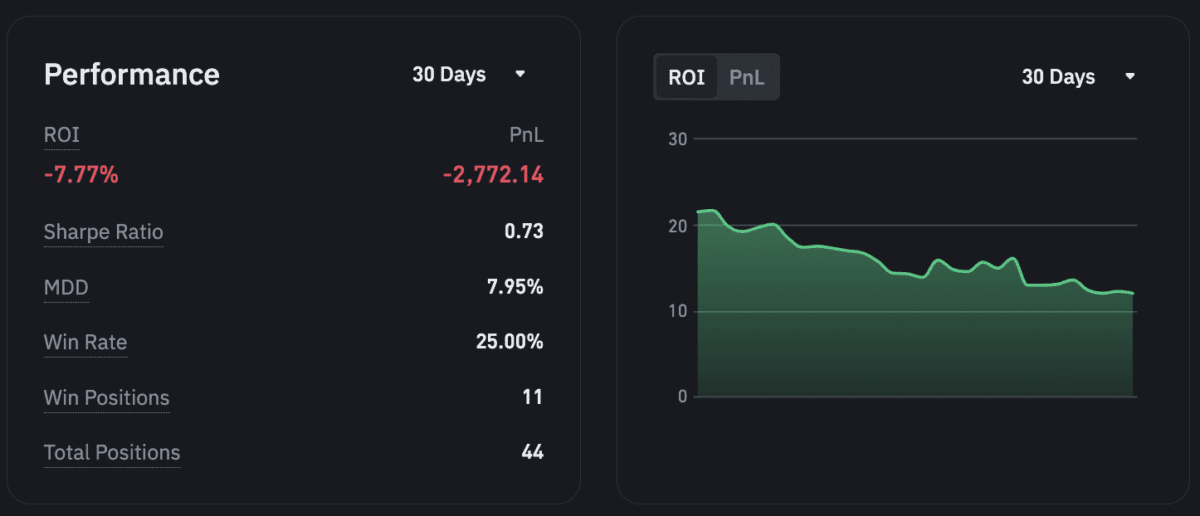

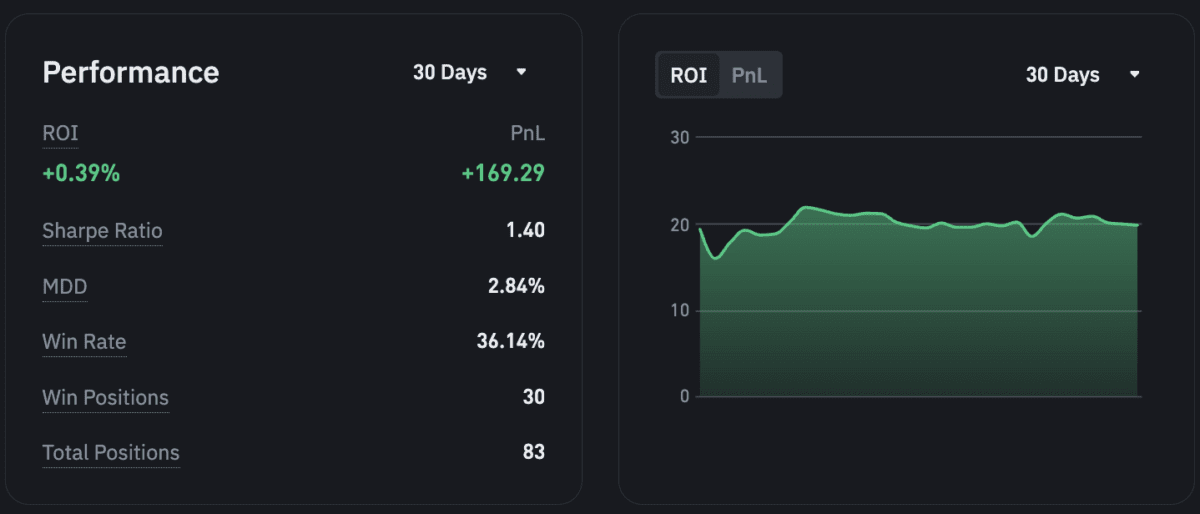

GTRadar – BULL

GTRadar – 平衡

- 『 GTRadar – BULL 』及 『 GTRadar – 平衡 』收益率在近 7 天收益率前者為 -0.79% ,後者為 -0.22% ,近 30 天收益率前者為 -7.7% 後者為 +0.39%。

- 過去一週市場再次大跌,BTC 最低一度跌至 54000 美元,ETH 最低也跌至 2800 美元,但其他 AltCoin 跌幅卻比較有限,進入到跌無可跌的位置了,近幾日市場則是開始震盪打底,兩個投組在過去一週並無因為大跌而受到太大的虧損,『 GTRadar – 平衡 』則是靠著部分空單而小賺。

- 因應整體市場後續走勢,預計減少 AltCoin 比例及新增短停利的策略。

- 目前『 GTRadar – BULL 』持淨多倉約 5% ( 滿倉為 300% ) ,其中 SOL 與 BTC 持倉較大。

- 目前『 GTRadar – 平衡 』 多空持倉部位相差不大 ,多單以 ETH 及 BTC 為主,空單以 SAND 及 FTM 為主。

- 常更換投資組合的跟單者長期收益反而不如持續跟單一組的跟單者,不要因為短期回撤就輕易結束跟單,從曲線圖上來看反而回撤是開始跟單的好時機,進進出出反而使收益率大幅降低。

焦點新聞

巴拉圭突襲式上調礦工電費!電力成本激增 14%,礦工緊急撤資

巴拉圭國家電力管理局(ANDE)於 6 月 26 日發布了電費上調的通知,ANDE 宣布提高該國比特幣和加密貨幣採礦業務的電價,導致該國挖礦業者的營運面臨嚴重威脅。根據當地媒體報導,ANDE 將加密資產挖礦、區塊鏈、代幣和資料中心的電價提高了 14%,可能會影響相關產業在該國繼續運營的可行性。

CoinMarketCap 彙整的數據顯示了四家交易所的上幣表現差異。截至 6 月 25 日,幣安(Binance)、OKX、Bybit 和 Bitget 在今年分別上市了 30、33、132、313 個新代幣,投資報酬率為負的新代幣比例分別占 50%、63.64%、71.97%、80.19%。

根據金管會本週更新了已完成洗防法遵聲明的虛擬通貨平台業者名單,業者數量從 25 家增至 26 家。更令人意想不到的事,今年完成法遵聲明的業者,竟然是台灣大哥大集團投資的公司。

Mt.Gox 的重整受託人於 7 月 5 日宣布,該交易所已開始根據重整計畫透過部分指定的加密貨幣交易所向部分債權人進行還款。受託人先前曾詳細說明,支付款項在債權人帳戶中顯示的時間表可能因交易所而異,Kraken 交易所被給予 90 天的時間處理償還,而 Bitstamp 可能需要最多 60 天,BitGo 上的償還款項將在 20 天內顯示,SBI VC Trade 和 Bitbank 都將在 14 天內完成付款。

美國 6 月季調後非農就業人數增加 20.6 萬人,略高於預期的 20萬人。另一方面,6 月失業率升至 4.1%,高於預期的 4%,為2021 年11 月以來新高。

根據 Arkham 的數據顯示,德國政府在 7 月 8 日總計轉出了 16,039 顆比特幣,總價值超 9 億美金,由於突然加大拋售力道,加上德國政府仍持有超 20 億美金的比特幣,引發了比特幣二級市場的恐慌,並加劇了價格的下跌走勢。

美共和黨 2024 黨綱草案提及加密貨幣,承諾捍衛比特幣挖礦及自託管權利

根據《The Block》報導,在 2024 年美國總統大選之前,共和黨在官方黨綱中表達了對加密貨幣公司和持有者的支持,這標誌著該黨為爭取關注加密貨幣的選民支持所做的最新努力。

美比特幣現貨 ETF 昨淨流入 2.95 億美元,為近 21 個交易日流入額新高

根據 Farside Investors 初步統計的數據,美國比特幣現貨交易所交易基金(ETF)昨天(8日)的淨資金流入總額約為 2.95 億美元,是最近 21 個交易日中淨流入額最高的一天。其中,淨流入額最多的比特幣現貨 ETF 為貝萊德(BlackRock)發行的 IBIT,金額為 1.87 億美元。其次是富達(Fidelity)發行的 FBTC,金額為 6150 萬美元。

TON 開發團隊宣佈使用 Polygon CDK 開發二層網路 TAC

The Open Network (TON)區塊鏈背後的開發團隊於週二在比利時布魯塞爾舉行的以太坊社區會議(EthCC)上宣布,將基於 Polygon 技術推出一個全新的二層網路 TON Applications Chain (TAC)。

以上內容不構成任何金融投資建議,所有數據均來自 GT Radar 官網公告,每位用戶可能會因為進出場價格不同而有些微差距,並且過往表現不代表未來績效!