幣安交易所於 8 月 26 日宣佈上架去中心化保險 Nexus Mutual 的映射代幣 WNXM 代幣後,人們對這個項目的疑問也越來越多,你知道去中心化保險是如何運作的嗎?你知道 WNXM 與 NXM 兩種代幣之間的關係是什麼嗎?鏈新聞將在這篇文章中幫你解決對 Nexus Mutual 的所有疑惑。

去中心化保險

在當前的風口浪潮 DeFi(去中心化金融)被譽為區塊鏈的殺手級應用,在流動性挖礦的推動下,人們紛紛湧入 DeFi 平台,享受去中心化金融的服務與流動性挖礦帶來的被動收益。然而,正如以太坊創辦人 Vitalik Buterin 於 7 月 28 日接受採訪時所說:

「最大的問題是,很多人都低估了智能合約風險。」

雖然 DeFi 利率比傳統的銀行帳戶高出幾倍,但這同樣意味著 DeFi 產品的風險也相對較高,且發生「平台破產」(合約漏洞導致)的可能性也高得多。另外,即使是經過審核的平台和協議,也無法保證它們在設定的時間區間內預想的百分比利潤不會被破壞。

為了讓大眾能夠安心享受去中心化金融的革名性突破,不用擔心智能合約漏洞可能導致的資產損失,去中心化保險 Nexus Mutual 推出了一套解決方案,讓生態系統的參與者彼此能夠互相幫助,為 DeFi 平台上的資產提供多一份保障。

Nexus Mutual

Nexus Mutual 創立於 2017 年,是由一家在英國設立的擔保有限公司基於「相互保險」結構所設計的去中心化保險協議。不過,需要強調的是,雖然 Nexus Mutual 聲稱是「去中心化保險」,但實際上,該平台所有的功能都必須先通過 KYC 加入白名單成為社群成員後才能使用,且由於合規和監管原因,目前有 17 個國家的用戶無法成爲會員。

根據官方數據顯示,該平台上線至今共有 26 份保單申請理賠(申請理賠需支付押金),但只有 3 份通過審查,其中理賠金額最高的是去年年底因 BZRX 事件而支付的 30,420 美元理賠金。此外,必須強調的是,Nexus Mutual 目前只針對智能合約漏洞的部分進行承保,其他原因造成的損失一概不予理賠,例如私鑰丟失、中心化交易所的駭客攻擊,或因遭閃電貸等組合性工具的套利所造成的損失,皆不在承保範圍內。

生態系統組成

具體來說,Nexus Mutual 生態系統主要由三個角色組成,「要保人」、「承保人」,以及「理賠審查員」,三個角色都是開放的,任何獲得白名單的社群成員都可以參與。

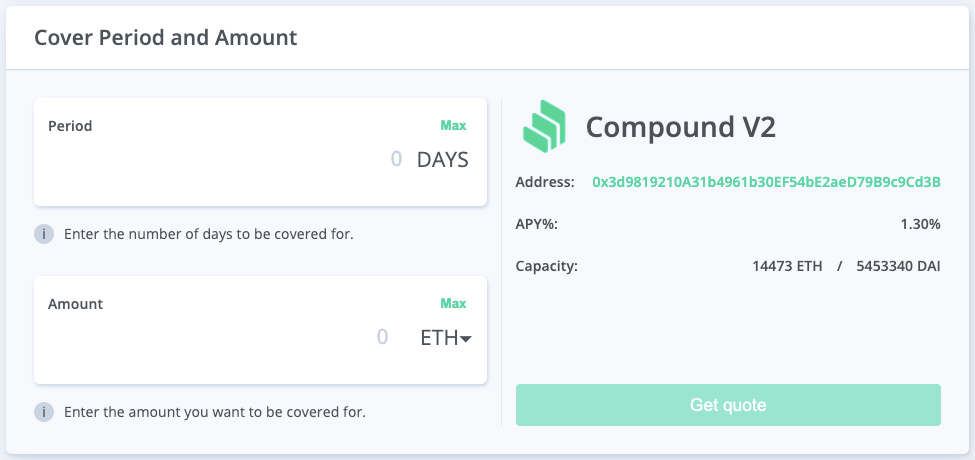

想要投保的用戶,也就是「要保人」只需到 Nexus Mutual 平台選擇欲投保合約(即欲投保的 DeFi 平台)、保額與到期天數,系統就會自動替你計算出所需的保費,每份保單的都用 Nexus Mutual 的原生代幣NXM 計價,但可以直接使用 ETH 或 DAI 支付。此外,頁面上還會顯示當前可投保的最大保額,例如:撰寫本文時,Compound V2 的合約最多只能承保 14,473 ETH 與 5,453,340 DAI,此數值會依照要保人與承保人的狀況而浮動。

資料來源:Nexus Mutual

而「承保人」就是理賠時出錢的那方,任何 NXM 代幣持有者都可以透過抵押代幣的方式成為承保人。具體來說,NXM 代幣持有者可以在平台上選擇其認為不太可能會有合約漏洞的 DeFi 平台抵押 NXM 並承保,承擔風險的好處是,承保人可以獲得保費的 50% 作為回報。

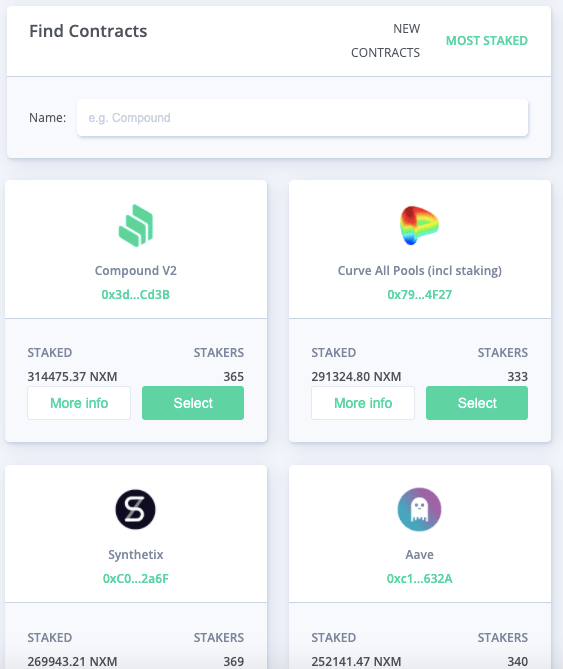

目前用戶質押代幣量最多的幾個 DeFi 平台有 Compound V2、Curve All Pools、Synthetix、Aave、Uniswap,質押者都超過 300 個,質押的 NXM 也都超過了 20 萬顆,按照目前的市場價格計算,這幾個 DeFi 平台的承保資金池都有超過 1000 萬美元的資金。這同時也可以作為用戶選擇平台時的參考依據,因為越多人願意承保,意味著該 DeFi 平台的智能合約漏洞越少、越安全。

資料來源:Nexus Mutual

「理賠審查員」扮演的角色如同保險公司的「理賠科」,負責審查與評估保單的理賠資格與理賠金額。理賠審查員同樣是開放的,由 NXM 代幣持有者透過質押代幣所組成,其概念類似於 PoS 共識機制,理賠審查員必須做出正確判決,維持系統的運作,否則理賠審查員將會因為作惡而導致抵押的代幣被懲罰性燒毀。

以上三個角色便構成了完整的 Nexus Mutual 生態系統。

代幣經濟模型

了解 Nexus Mutual 的運作原理後,我們來看看 NXM 特殊的代幣經濟模型。

最近,幣安宣佈上架 Nexus Mutual 代幣,但是如果你有注意到的話會發現,交易所上架公告中寫的是「WNXM」而不是「NXM」,這是因為,NXM 有別於一般 ERC20 代幣,只能在加入白名單的用戶(錢包地址)之間轉帳,沒有加入白名單的錢包地址則無法購買、持有和使用 NXM 代幣。而 WNXM(Wrapped NXM)則是社群所發行的 1:1 映射代幣,旨在提升代幣的流動性,目前在所有交易所上架交易的都是 WNXM 代幣,而不是官方代幣 NXM。

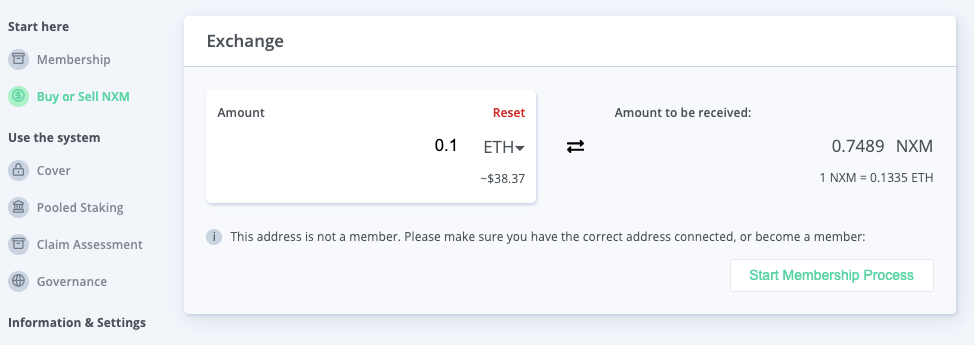

那麼,官方的 NXM 代幣要怎麼取得呢?想要獲得 NXM 代幣不需要成為礦工也不需要透過場外交易(OTC),只要通過 KYC 成為社群成員後,即可在官方的平台上用 ETH 兌換。

資料來源:Nexus Mutual

其操作就像 Uniswap 這類流動性做市商,差別只在於 NXM 交易不存在做市商,而是智能合約直接發行新的代幣給你,NXM 沒有總量上限,因此不論有多少需求都能夠負荷。

NXM 定價模型

那麼,問題來了,跟項目方購買(賣)代幣那價格要怎麼算,難道是項目方隨意喊價?當然不是,這部分正是 NXM 代幣有趣的地方了:

「NXM 代幣的價格並非由交易市場決定,也不是由項目方決定,而是由公式的計算結果決定。」

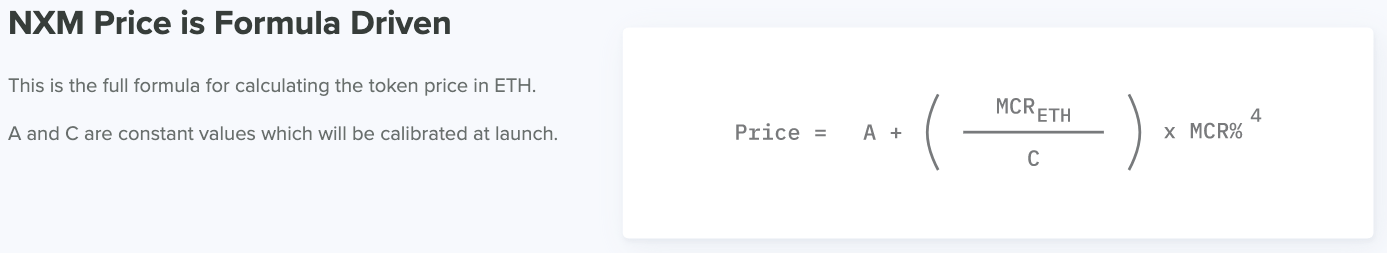

資料來源:Nexus Mutual

NXM 代幣的定價公式中我們只需要知道兩個最重要的參數,就是 MCR(按 ETH 計價) 跟 MCR%。MCR 為 Minimum Capital Requirement,是指保險池要求的「最小儲備資本規模」,意思就是,當今天平台上所有保險都需要理賠時,資金池中最少需要多少資金,才能支付一年期內 99.5% 的理賠金。而 MCR% 則是指「資金池中所有資金 / MCR」的比率,MCR% 越高,代表資金池有越高的理賠能力。從公式中

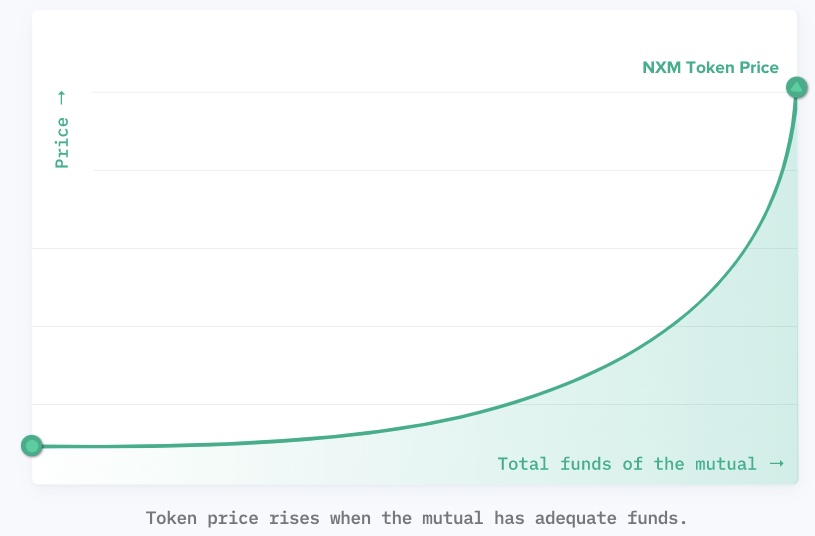

我們可以看出,這兩個參數越大,NXM 代幣就越高(其中,MCR% 對短期價格影響較大,MCR 則對長期代幣價格影響較大),簡單來說:

「注入資金池的資產越多 -> MCR、MCR% 越高 -> NXM 代幣價格越高」

資料來源:Nexus Mutual

這種設計思維,完美的讓 Nexus Mutual 平台價值被 NXM 代幣價格所捕獲,很大程度的杜絕了市場的投機與狂熱,將代幣價格與平台發展綁定在一起。

這也意味著,投資人交易時不應該因為交易所中 WNXM 價格暴漲或暴跌而急著進出場,而應該要先到 Nexus Mutual 平台查看 NXM 代幣的當前定價,藉此判斷 WNXM 代幣價格是否高估或低估,但再次提醒,決定 NXM 代幣價格的不是交易市場,而是「公式」。

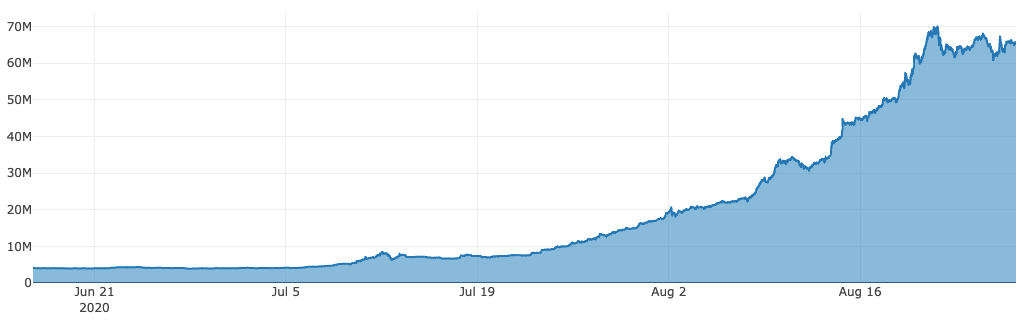

與 DeFi 領域的高度連動

隨著 DeFi 熱度不斷升溫,自今年七月開始,Nexus Mutual 的資金池就出現爆炸性成長,從 400 萬美元一躍而起,目前穩定維持在 6000 萬美元的水平,Nexus Mutual 現階段可以說是去中心化保險概念板塊的龍頭,擁有相當大的發展空間。

資料來源:Nexus Mutual

不過,Nexus Mutual 平台的成功與否與 DeFi 領域的發展有很大的關係,如果未來 DeFi 平台因過熱而面臨泡沫期,導致採用率大幅降低,勢必會影響投保需求,而 NXM 代幣價格也將不可避免的下跌,投資人務必多加留意。