美聯儲加息,如何影響加密資產等風險資產

2022 年全球經濟面臨諸多挑戰,疫情反复給經濟復甦蒙上一層陰影、俄烏地緣政治衝突最終爆發戰爭,在諸多因素的影響下美國通脹創 40 年新高。以美聯儲為代表的全球央行包括澳洲聯儲、歐洲央行、加拿大央行等放棄寬鬆貨幣政策、採用加息、縮表等措施收緊流動性來遏制高通脹。

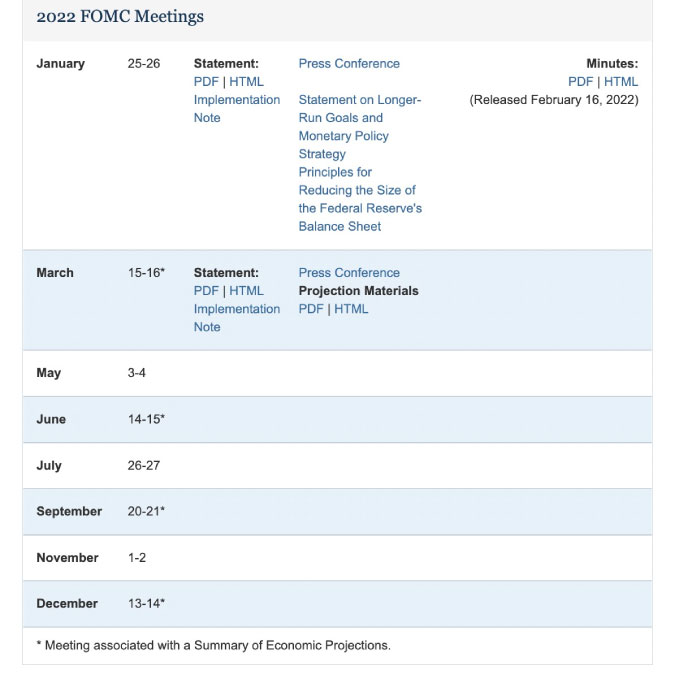

根據美聯儲議息會議安排,2022本年度有 8 次會議,每隔 6 週一次也可能根據市場情況臨時召開。而最近的3月17 日將公佈利率決議。

(數據來源:FOMC 公開資料)

根據 3 月 17 日公佈美聯儲利率決議及政策聲明,美聯儲正式開啟加息路徑,本次加息 25 BP。按照鮑威爾的說法,年內剩餘 6 次會議上每次都會提高利率,最快 5 月開始縮表,預計到 2023 年初利率維持在 2.0% – 2.5% 之間。

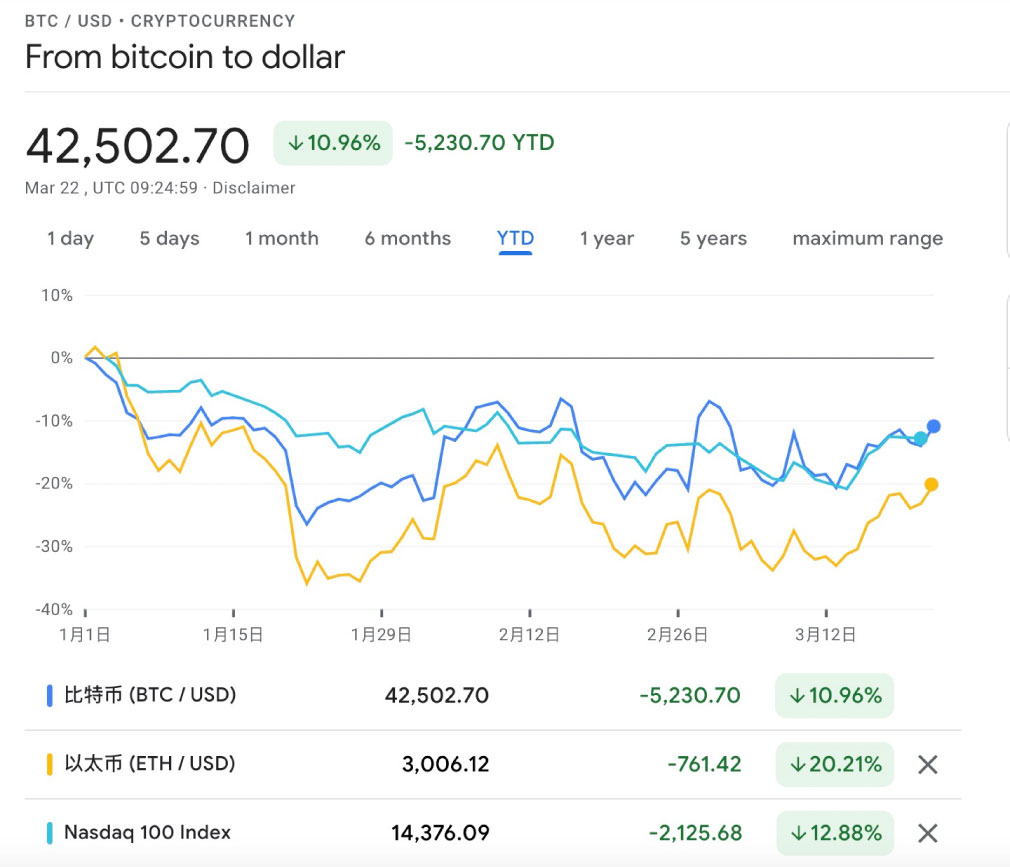

其實,早在去年 12 月美聯儲通過消息引導市場加息預期以來,金融市場就聞風而動,全球股市、原油、黃金、加密資產等風險資產的劇烈震盪。自今年年初至今,加密資產 BTC 自高點創下 17.22% 的跌幅,納斯達克綜合指數下跌 18.22%,全球其他市場都創下不同程度的跌幅。

(數據來源:Google 財經)

顯而易見,在加息預期下全球金融市場劇烈震盪,全球股市和加密資產等風險資產市場普跌。而隨著首次加息靴子落地,美聯儲正式開啟加息路徑,縮減資產負債表計劃也同步開啟,將會對後市產生什麼樣的影響,特別是加密資產的影響,這是投資者非常關注的問題。

首先,一個基本常識就是,高利率市場和緊縮政策對風險資產非常不利。我們知道,在低利率環境下,投資者會以相對非常低的成本來獲取資金,且以較低的對價加大槓桿來獲取更高的風險收益,從而推高風險資產的價格。而隨著利率提高和抽走市場流動性,之前被槓桿推高的資產泡沫將會被戳破,投資者避險情緒增加,資金開始流向避險資產。隨之而來的就是,以股市為代表的高風險市場的下跌,而作為新興的加密資產交易市場,因全球 365*24 小時不間斷交易,缺乏監管而被譽為投機客的天堂,自然而然就首當其衝。

隨著 3 月 17 日美聯儲首次加息靴子落地,市場普遍認為一個長達 2 年加息 6-7 次,最終利率在 2.5% – 3% 的長周期加息才剛剛開始,伴隨而來的還有市場更為恐慌的縮減資產負債表進程。

經紀平台 Tradier 的首席執行官 Dan Raju 認為:

美聯儲表示多次加息的事實意味著我們將經歷持續波動的一年。

高瓴資本創始人張磊在其著作《價值》一書中提到的:

每一輪市場牛市都起源於流動性寬鬆,而終於流動性緊缺。

可以預見的是,在未來持續一年左右的時間內,加密資產交易市場將繼續延續震盪下跌的趨勢,短線多單交易員面臨的風險不可忽視,長線投資者需要更多時間等待更好的切入點。

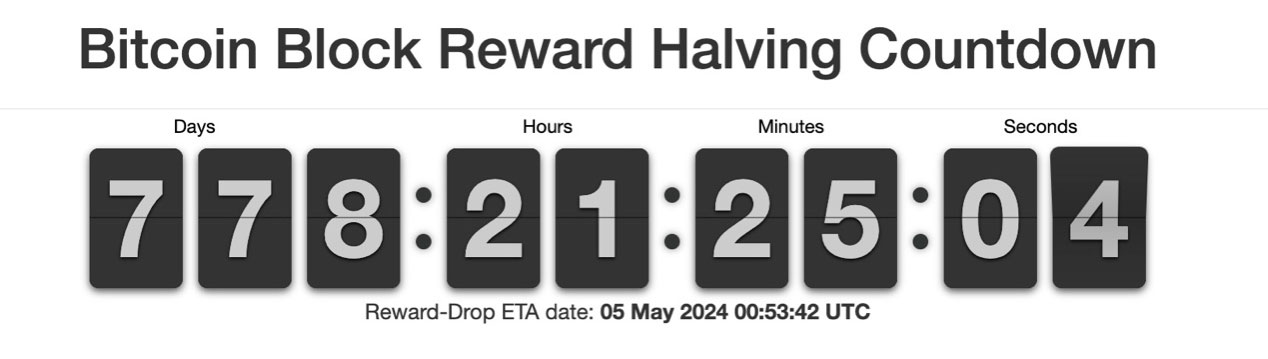

其次,以 BTC 每四年減半為節點的牛熊週期性循環,是加密市場最大的共識。自 BTC 誕生以來,已經經曆三次減產,分別為:第一次減半:2012 年 11 月 28 日,第二次減半:2016 年 7 月 10 日,第三次減半:2020 年 5 月 12 日,每次減產除開 BTC 出塊獎勵減半外,還伴隨著加密市場牛熊週期性交換,歷經 3 次的加密市場投資規律,目前是市場最為普遍的共識。歷史不會簡單的重複,但是會驚人的相似,每次減半市場會提前半年至一年炒作減半主題,市場情緒上升,交易活躍上漲,市場逐漸人聲鼎沸進入牛市。而隨著減半結束,特別是後 2-3 年將逐漸進入熊市,BTC 市值自高點回落 80%左右。

(數據來源)

(數據來源)

在全球利率升高和流動性趨於緊縮的外部大環境下,再疊加了 BTC 減半節點週期性牛熊轉換下,以及技術性走熊等共同因素下,未來 1-2 年將是考驗投資者耐心和智慧的時候。當然,著眼長遠以 BTC 為代表的加密市場湧現出元宇宙、NFT、WEB3.0 等一眾具有顛覆性、前瞻性的落地應用,行業未來前景也將是星辰大海,我們拭目以待。

加息週期下,如何選擇合適的加密市場投資工具

在正式開始分享投資工具之前,簡單梳理一下邏輯,整個市場是不斷變化的,而經濟也沿著復甦、繁榮、蕭條、衰退週期性循環。只有理解當前所處階段,熟悉投資工具的屬性,才能有一定應對策略,從而保証投資的穩健盈利。

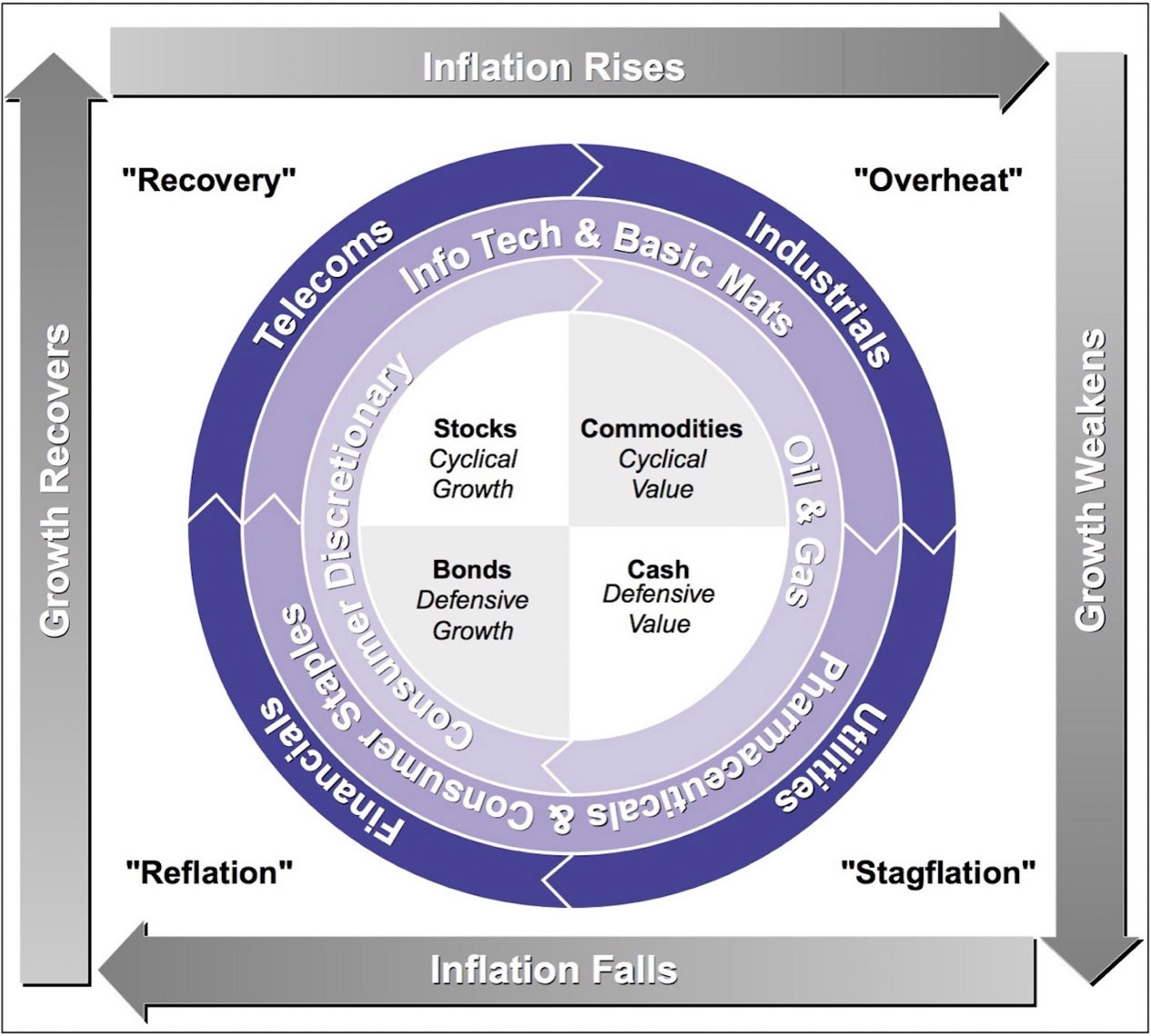

為了方便理解現在所處的階段,先科普一個概念–美林時鐘。美林時鐘是美林證券提出的一套資產配置理論,主要描述了不同經濟周期下對應的投資策略。也就是告訴投資者,「當前處於什麼階段,這個階段如何配置資產」。

(資料來源:Google 財經公開資料)

根據經濟增長率(GDP)和通脹率(CPI),美林時鐘把經濟周期分為 4 個階段,分別是複蘇、過熱、滯漲、衰退。當經濟在 4 個階段週期性循環時,資產配置的組合也跟著變動。

根據交銀國際董事總經理、研究部主管洪灝的說法「美聯儲加息 25 個基點,對美國高通脹是杯水車薪,有數據表明美國經濟正走向滯漲階段」。該階段的特點是,經濟增速開始下滑,但物價水平依然高居不下。投資配置的優先級為:現金>大宗商品>債券>股票。簡單來說,該階段風險資產大幅下跌,以持有現金或持有做空資產為主。

那該階段作為加密資產的投資者該如何配置資產,根據美林時鐘資產配置理論,優先級為:現金/合約做空資產>ETF槓桿產品>理財產品>現貨。簡單來說,就是在市場整體走熊的情況下,以持有 USDT 現金資產或者持有低倍合約,來實現資產保值或增值。同時,小部分資產可投資 staking、借貸理財、流動性挖礦等賺取穩定低風險收益,而現貨市場的投資為最後的選擇,該階段現貨市場下行的風險依然很大,買入長期被套的可能性比較大,須謹慎介入。

為更深入理解加密市場常見的投資產品,現貨、槓桿、合約的產品屬性、風險偏好、最佳適用場景,我們作了簡單對比,幫助大家更好的做投資決策。具體如下圖:

圖一:現貨交易 VS 合約交易

圖二:合約交易 VS 槓桿交易

綜合上面對產品屬性的分析可以看出,合約交易和槓桿交易均能滿足熊市做空保值的需求,都能通過槓桿提高資金使用效率,但是合約交易在產品體驗上,比如無借幣還幣步驟、可選擇的產品類型 U 本位永續合約、幣本位永續合約、交割合約等,以及更簡易的操作流程上贏得了更廣大加密資產投資者的青睞。

作者:Frank Yin