- 原文:SOL- The Emperor’s New Clothes

- 作者:Flip Research

- 編譯:Zombit

最近我的版上充斥著 $SOL 的看漲論調,還夾雜著一些迷因幣的傳銷。我開始相信迷因幣超級週期是真實的,Solana 將取代以太坊成為主要的 L1。但後來我開始深入研究數據後,結果至少可以說是令人擔憂……在本文中,我將呈現我的發現,以及為什麼 Solana 可能是一座紙牌屋。

首先讓我們來看看由 @alphawifhat 簡潔闡述的看漲論點:

關於與以太坊及其二層網路的對比,有四個獨特的論點:

- 用戶群百分比高

- 費用相應增加

- DEX 交易量高

- 穩定幣交易量佔比顯著提高

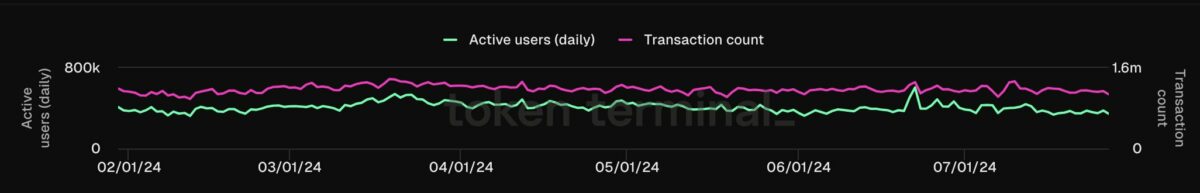

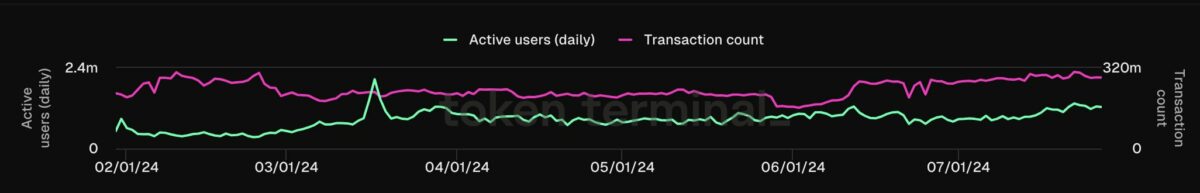

用戶群比較

以下是 ETH 主網與 SOL 的比較(僅比較主網,因為 Dencun 之後絕大多數費用都來自於主網,資料來源:@tokenterminal):

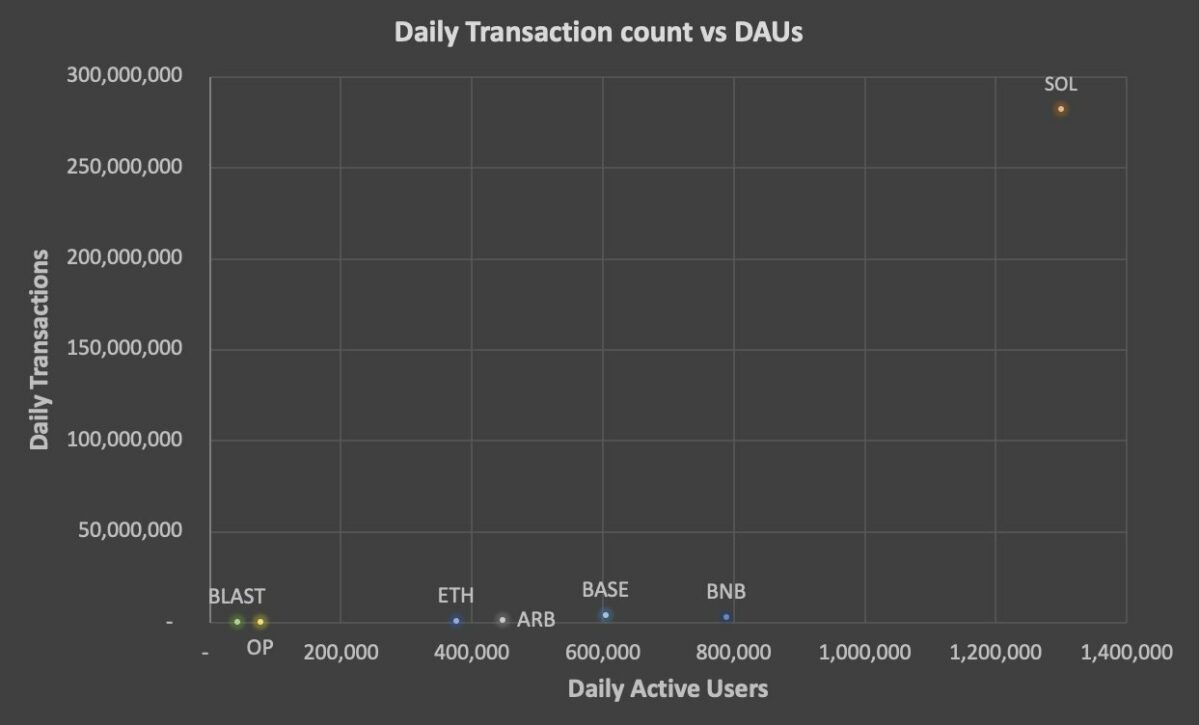

從表面上看,SOL 的數字看起來不錯,每日活躍用戶 (DAU) 超過130 萬,而 ETH 則為 376,300。然而,當我們將交易數量添加到組合中時,我注意到有些奇怪之處。例如,7 月26 日,ETH 的交易量為 110 萬,而 DAU 為 376.3 萬,平均每位用戶每天的交易量約為 2.92 筆。

然而,SOL 的交易量為 2.822 億,而 DAU 為130 萬,平均每位用戶每天的交易量高達 217 筆。我認為這或許是因為費用低廉,可以進行更多交易、更頻繁地複合部位、增加套利機器人活動等。因此,我將其與另一條流行的鏈 Arbitrum 進行了比較。然而,Arb 在同一天只有4.46 筆交易/用戶。與其他網路比較也得到類似的結果:

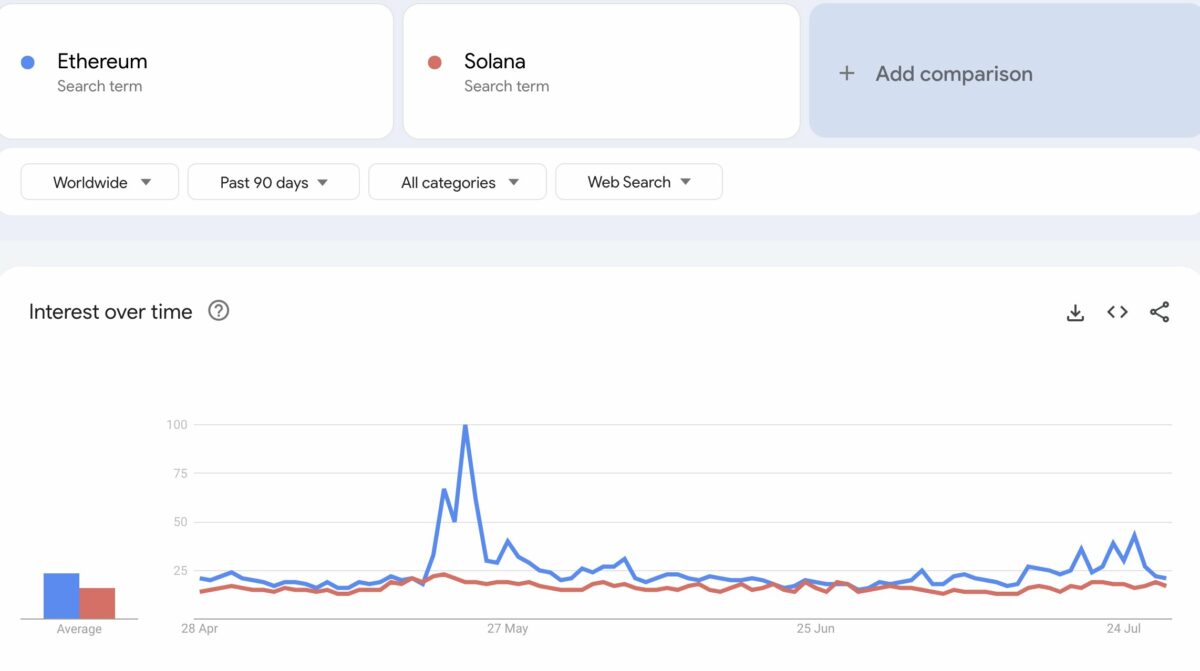

鑑於用戶數量超過 ETH,我對照了 Google 趨勢數據進行核實,這應該對用戶的數量來說相對中立:

結果顯示,ETH 要嘛與 SOL 持平,要嘛領先 SOL。考慮到 DAU 的差異,再加上圍繞 SOL 迷因幣趨勢的所有炒作,這並不是我所期望的。所以到底發生了什麼事?

DEX 交易量分析

要理解交易筆數的差異,查看 Raydium 的 LP 可能會有所幫助。即使乍一看,也能明顯發現有些問題:

起初,我以為這只是在低流動性的蜜罐流動性池中進行的洗錢交易,用以吸引零星的迷因幣狂熱者,但仔細查看圖表後,情況比我想像的要糟糕得多:

每一個低流動性的池子都是在過去 24 小時內已經崩盤的項目。以 MBGA 為例,在過去的 24 小時裡,共有 46,000 筆交易,交易量達到 1080 萬美元,有 2845 個獨立錢包進行了買賣,且在 Raydium 上產生了超過 28,000 美元的費用。 (值得注意的是,一個規模相似的合法流動性池,$MEW,反而只產生了11,200 筆交易)

觀察涉及的錢包,絕大多數看起來像是同一網路中的機器人,進行了成千上萬筆交易。它們獨立產生假交易量,隨機使用不同數量的SOL和隨機的交易次數,直到項目崩盤,然後再轉移到下一個項目。

在過去24 小時內,Raydium 上的所有 LP 池中有超過 50 個交易量超過 250 萬美元的跑路項目,總共產生了超過 2 億美元的交易量和超過 50 萬美元的費用。Orca 和 Meteora 的跑路項目似乎要少得多,而我在 Uniswap (ETH) 上很難找到任何交易量規模較大的跑路項目。顯然,Solana 生態系統中存在嚴重的詐欺問題,其影響有多種:

- 考慮到異常高的交易與用戶比率,以及鏈上的大量洗錢交易和項目崩盤,顯然大多數交易都是非有機的。在一個主要的以太坊二層網路 Blast 上,最高的每日交易到用戶比率是 15.0 倍(這裡費用同樣低,加上用戶正在參與 Blast S2 挖礦)。作為一個粗略的比較,如果我們假設真實的 SOL 交易 – 用戶比率與 Blast 相似,那將意味著超過 93% 的 Solana 交易(以及相應的費用)是非有機的。

- 這些騙局之所以存在,唯一的原因是這樣做有利可圖。因此,用戶損失的金額至少等於產生的費用+交易成本,每天高達數百萬美元。

- 一旦部署這些騙局變得無利可圖(即當實際用戶厭倦了虧損),你會預期大部分交易量和費用收入都會下降。

- 因此,看起來用戶、有機的手續費和 DEX 交易量都被嚴重誇大了。

我不是唯一一個得出這些結論的人,@gphummer 最近也發布了類似內容:

Solana 上的 MEV

Solana上的M EV(最大可提取價值)處於一個獨特的位置。與以太坊不同,Solana沒有內建的記憶體池;相反,像@jito_sol這樣的參與者創建了(現已棄用的)超出協議的基礎設施來模擬內存池功能,從而允許MEV機會,例如前置交易、夾擊攻擊等。 Helius Labs 編制了一份詳盡的報告,詳細介紹了這裡的 MEV 情況:

Solana上的問題在於,絕大多數交易的代幣都是波動性極高、流動性低的迷因幣,交易者經常設定超過10%的滑點,以確保交易成功執行。這為MEV提供了一個充滿吸引力的攻擊面,使其可以提取價值:

如果我們看看區塊空間的獲利能力,很明顯,現在大部分價值都來自 MEV 的小費:

雖然這是最嚴格意義上的「真實」價值,但 MEV 僅在有利可圖的情況下才會實施,即只要零售投資人繼續在迷因幣上追漲殺跌(並淨虧損)。一旦迷因幣開始降溫,MEV 費用收入也會崩潰。

我看到很多 SOL 看漲理論都在討論資金最終會如何流入基礎建設,例如 $JUP、$JTO 等等。這很有可能,但值得注意的是,它們的波動性更低,流動性更高,根本無法提供相同的 MEV 機會。

在這種情況下,精通此道的參與者有動機建立最佳的基礎設施來利用這種情況。在我深入調查時,一些消息來源提到了關於這些玩家投資控制內存池空間,然後將訪問權限轉售給第三方的傳聞。然而,我無法驗證這些資訊。

不過,這裡確實存在一些明顯的不正當激勵——通過盡可能地將迷因幣活動引入 SOL,這使得某些精明的個人能夠繼續從 MEV(最大可提取價值)、上述迷因幣的內幕交易,以及 SOL 價格升值中獲利。

穩定幣

關於穩定幣的交易量和總鎖定價值(TVL),還有一個奇怪的現象。交易量明顯高於ETH,但當我們查看@DefiLlama的穩定幣數據時,ETH的穩定幣TVL為800億美元,而SOL僅為32億美元。

我認為,相較於低費用平台上的交易量/費用,穩定幣(及更廣泛的)TVL是一個不太容易被操縱的指標,它顯示了市場參與者實際投入的程度。

穩定幣交易量的動態突顯了這一點—— @WazzCrypto 此前曾指出,當 CFTC宣布調查Jump公司,交易量突然下降:

從零售投資人提取價值

除了專案崩盤和MEV之外,零售市場的前景仍然黯淡。許多名人選擇了 Solana 作為他們的首選鏈,但結果並不理想:

Andrew Tate 的 DADDY 是表現最好的名人代幣,回報率為 -73%。在技能水平較低的拳擊領域,情況也沒有改善:

在 X 上隨便搜索也能看到猖獗的內幕交易和開發商向買家傾銷的證據:

但是Flip,我的版上滿是在 Solana 上透過交易迷因幣賺取數百萬美元的人。這與你所說的有何關聯?

我根本不相信 X上的 KOL(意見領袖)的推文能代表更廣大的使用者群體。在當前的熱潮中,他們很容易佔到一個位置,推銷他們的代幣,從他們的追隨者那裡獲利,然後重複這個過程。這裡絕對存在著倖存者偏差——成功者的聲音遠大於失敗者,這創造了一種扭曲的現實感。

客觀地看,零售業每天因為騙子、開發者、內部人士、MEV、KOL 的原因而遭受數百萬美元的損失,這還沒考慮到他們在 Solana 上交易的大多數只是沒有實質支持的迷因幣。很難反駁大多數迷因幣最終會像$boden 一樣走向沒落的事實。

額外考慮因素

市場多變,當情緒轉變時,曾經被買家忽略的因素將變得顯著:

- 鏈穩定性差,多次出現中斷。

- 高交易失敗率。

- 難以閱讀的區塊瀏覽器。

- 對開發者而言的高門檻,Rust語言遠不如Solidity使用者友善。

- 與EVM的互通性差。我認為擁有多個可互通的鏈競爭我們的關注,比被困在一個相對集中的單一鏈上要健康得多。

- ETF的可能性低,無論是從監理角度或需求角度來看。下文就突顯了在 Solana 當前狀態下,機構需求將會很低。@malekanoms 也強調了一些我認為從傳統金融角度相關的觀點:

- 高排放量,每天 67,000 SOL(約1240萬美元)

- 來自 FTX 遺產銷售的4,100萬SOL(76億美元)仍然被鎖定。750萬SOL(14億美元)將在2025年3月解鎖,此後每月解鎖609,000 SOL(約1130萬美元),持續到 2028 年。大多數代幣的購買價格似乎約為每個 64 美元。

結論

像往常一樣,在 Solana 迷因幣熱潮中獲利的是那些賣鐵鍬和鎬子的人,而投機者則常常在不知情的情況下遭受損失。

我認為,經常被引用的 SOL 指標被嚴重誇大了。此外,大多數有機用戶正在鏈上迅速地向不良行為者輸錢。我們目前正處於狂熱階段,零售資金的流入仍在超過流出到這些精明玩家的資金,這使得表面上看起來還不錯。一旦用戶因持續的損失感到厭倦,許多這些指標將迅速崩潰。

如上所述,SOL 也面臨許多基本面的逆風,這些將在情緒轉變時變得明顯。任何價格上漲都將加劇通貨膨脹壓力/解鎖。

最終,我認為從基本面來看,SOL 被高估了,儘管現有的情緒和勢頭可能會在短期內推動價格上漲,但長期的前景則更加不確定。

免責聲明: 儘管我過去不同時間持有過 SOL,我目前並未持有大量 SOL 頭寸。我上述提到的許多觀點都是我個人的推測性意見,並非事實。我的假設和結論可能是錯的。始終要自己進行研究-這不是投資建議。

但目前我並沒有持有 SOL 的實質部位。我上面提出的許多觀點都是我自己的推測,並非事實。我的假設和結論可能有錯誤。始終保持謹慎- 這不是財務建議。