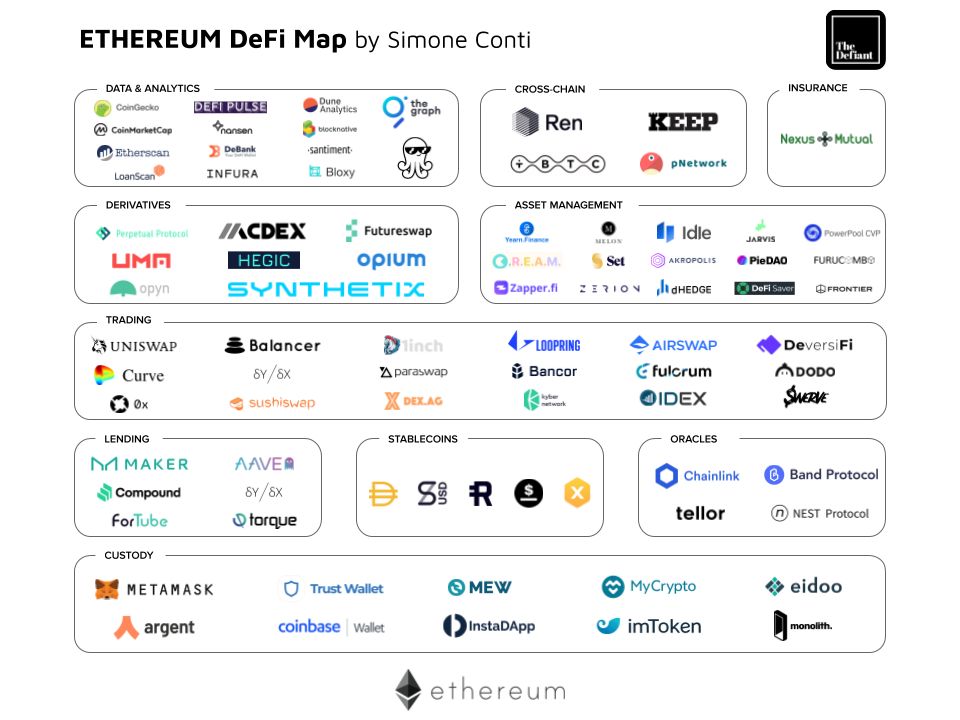

延續上篇,這次我們則會介紹 保險類(Insurance)、資產管理(Asset Management)、跨鏈轉換(Cross-chain)、預言機( Oracle)

De-Fi , Decentralized Finance,去中心化金融,又稱開放金融,起源於加密貨幣原生社區,為 Dharma Labs 的 Co-founder 及 CEO — Brendan Forster 首次提出的概念,DeFi 的本質為 — 能讓使用者在進行基於區塊鏈技術提供的金融服務時不再需要傳統的中間機構(銀行、基金管理人等)就能夠自行執行運作,如此開創了一套獨立於傳統金融嶄新的金融體系

如果你對 DeFi 基本的觀念還不熟悉,也可以看看我們的上一篇文章,我們介紹了 DeFi 的起源,以及Lending – 借放貸服務平台、Custody – 託管服務、Trading – 去中心化交易平台 DEX、Derivatives – 衍生品交易平台 這幾個大類別的幾個團隊,讓讀者可以對 DeFi 生態有一個初步的瞭解。

Insurance 保險協議(Nexus Mutual, Cover Protocol, Unslashed)

主要操作:

- 質押 token,需付利息來保障自己在其他協議中存放的資產

- 質押協議需要的 toke 來進行 yield farming 獲取利息

提到 DeFi 的保險協議,一直都是個喜憂參半的事,這些保險協議出現的原是因為防止 DeFi 用戶存放許多資產到協議遭到駭客攻擊而損失資產而生,與大家生活中需要繳固定保費一樣,這些保險協議也可以透過付出一定的利息來與自己鎖倉至不同 DeFi 協議的資產作對沖,假如不行真的該協議被駭客攻擊了,也可以因為自己先前有與保險協議交互而領取保險金。

而每個保險協議執行的方式都不盡相同, Nexus Mutual 如其名,是一個去中心化的保險互助協議,透過 KYC 成為會員的用戶可以利用 NXM 代幣購買其提供的保險,當所保護的智能合約遭受到駭客攻擊時,投保的用戶可以進行索賠。

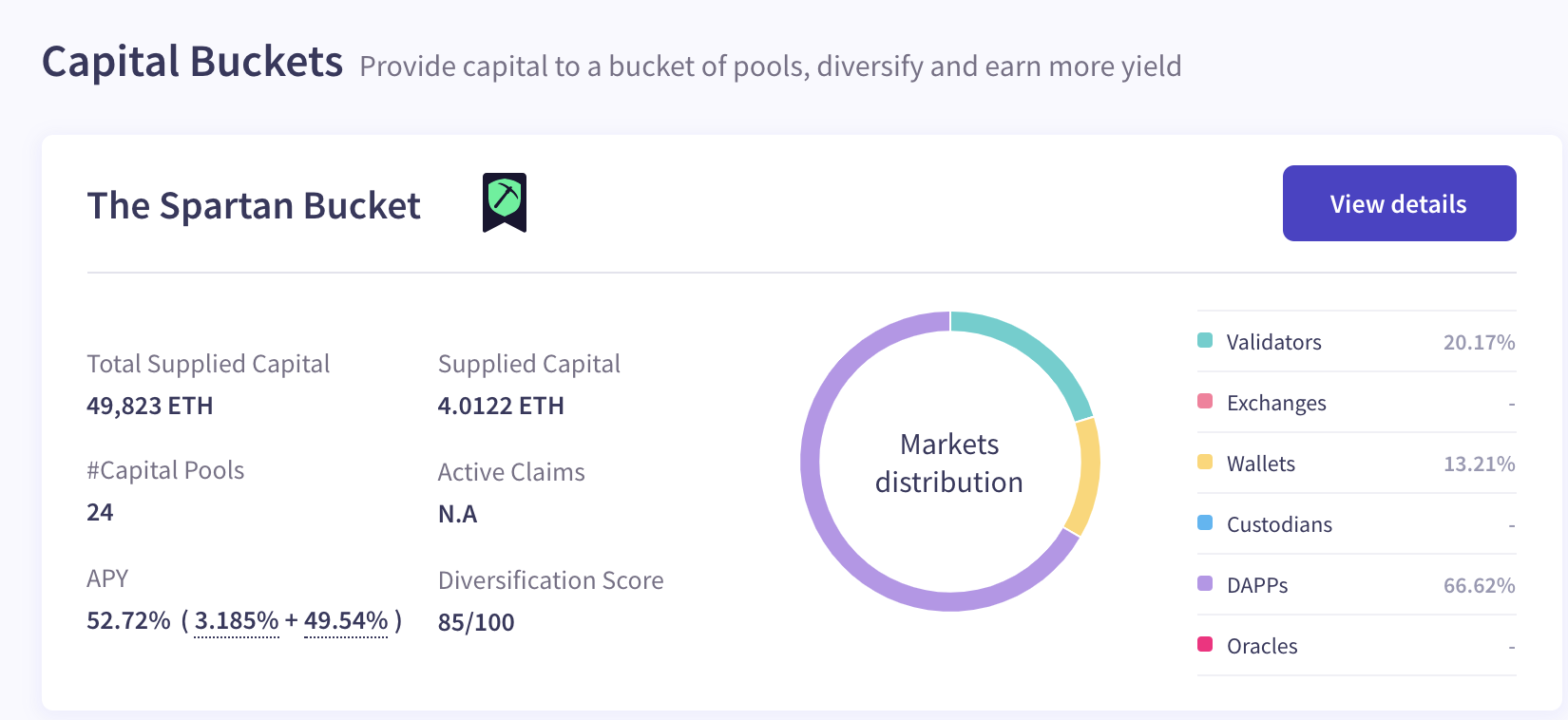

Unslashed.fianance 是另一個特別的 DeFi 保險協議,特別之處在於 Unslashed Finance 為用戶提供了一種能夠在大範圍的產品與協議中保護用戶的機制。該保護機制透過用戶購買,並透過向平台提供資金與來進行保險。

這些資金提供用戶(capital supplier)透過質押以太(ETH)來可以挖取 USF token 作為收益(Capital Mining),隨後他們也推出了 Cover Mining,透過購買上面的保險,也能同時挖取 USF token 作為收益。

(source: https://medium.com/unslashed/a-bucket-the-spartan-bucket-2c698b512e0e)

Asset Management 資產管理(Set Protocol, Zapper, Zerion)

主要操作:

- 購買 token 的指數產品

- 資產管理與紀錄

這一類型的協議著重在資產管理、交易紀錄儀表板以及提供加密貨幣策略組合的平台

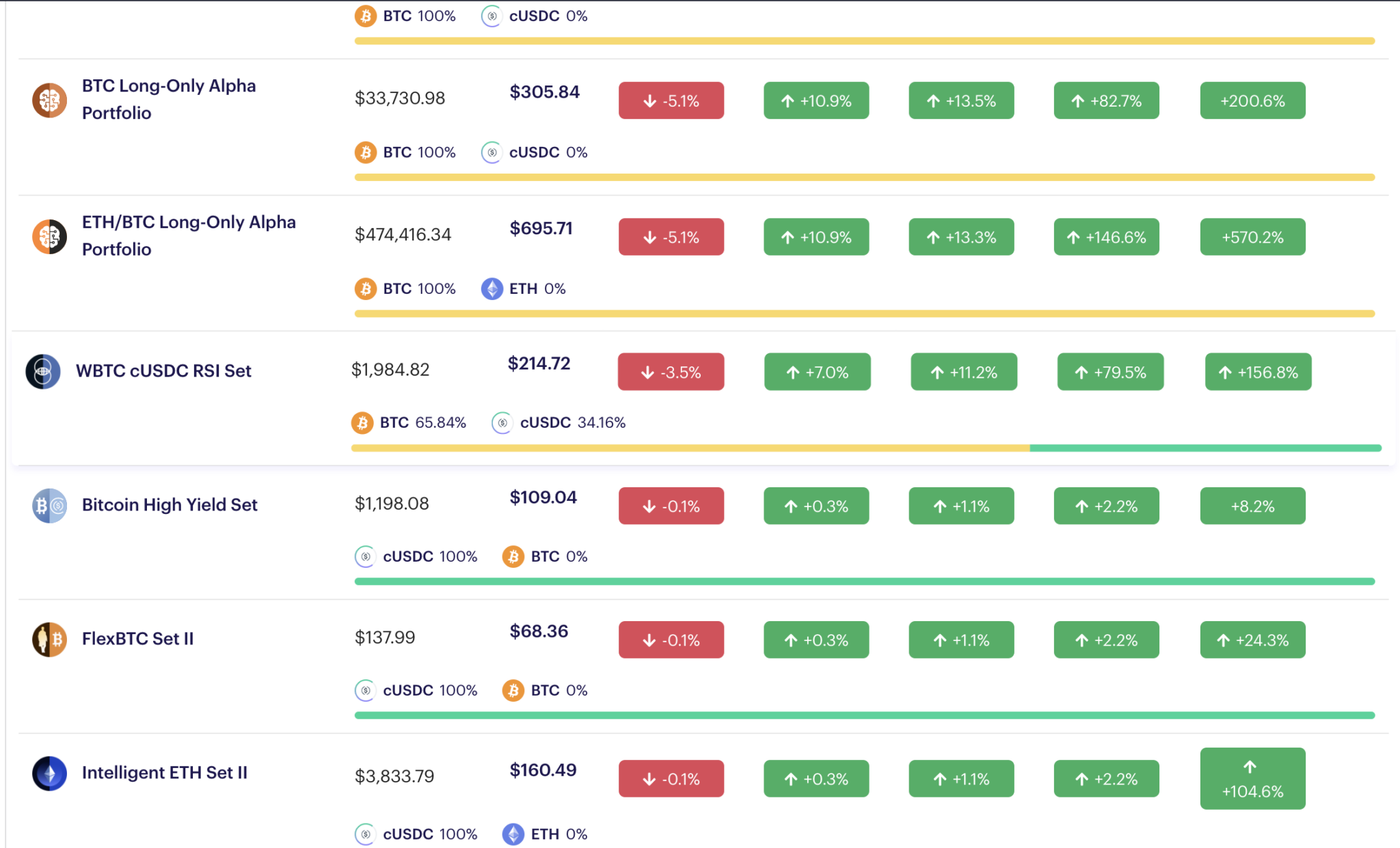

其中,建立於 Set Protocol 之上的 Token Set 可以視為是加密貨幣的資產管理 + 社群交易平台,購買指數或是金融產品不會再像以往金融業理專讓你買的連成分股或是內扣費用都不清楚,Token Set 上面的指數產品包含組成幣種,歷史價格、 Rebase 時間、手續費全部都是公開透明而且交易紀錄皆可以在區塊鏈上查看,同時也有像大家耳熟能詳的 Etoro 一樣,能夠自行挑選喜歡的 trader 所推出的指數。

(https://www.tokensets.com/explore)

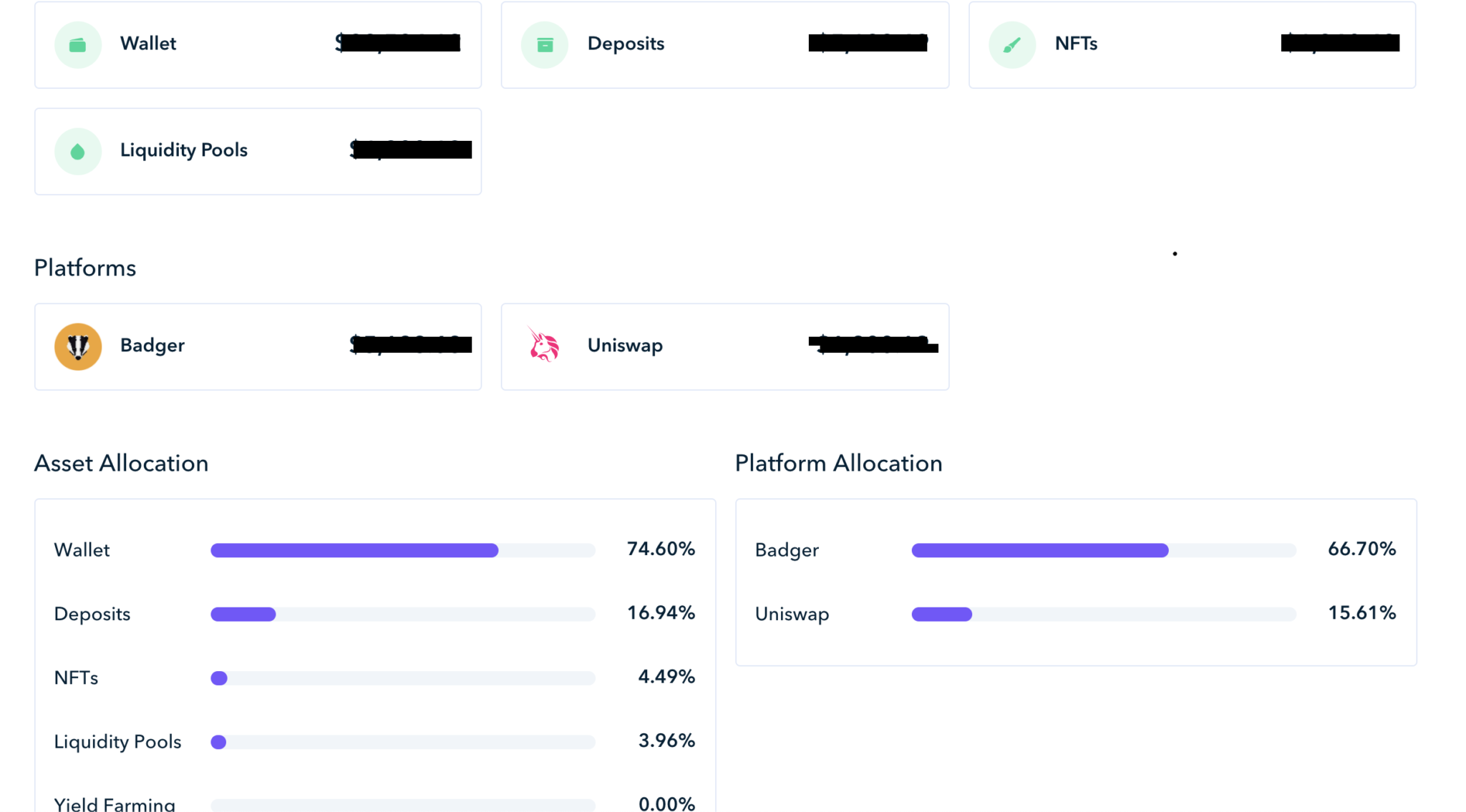

至於 Zapper 以及先前我們在文章中有介紹到的 Zerion 都是針對熱錢包所推出的資產管理工具,只要透過綁定自己的錢包位址,就可以一覽自身資產的分配狀況,在玩 DeFi 的時候不再會像以前一樣不知道自己的錢放在何處(雖然目前協議的更新速度不是非常快,一些比較新的 DeFi 協議假如剛推出可能就無法被追蹤到。),同時,你也可以透過 Zapper 查詢自己先前的交易紀錄,對於單純透過 Etherscan 這一類型的區塊鏈瀏覽器查詢交易而言, 使用者介面友善許多,甚至也可以在 Zapper 上面直接 swap token。

Cross-chain 跨鏈協議(Ren, Keep Network)

主要操作:

- 將以太坊以外的其他鏈上資產轉到以太坊上進行 DeFi 的操作(如可以將 wBTC 轉為 crvRenWBTC 並質押在 Harvest.finance、Badger DAO等 DeFi 協議 裡面)

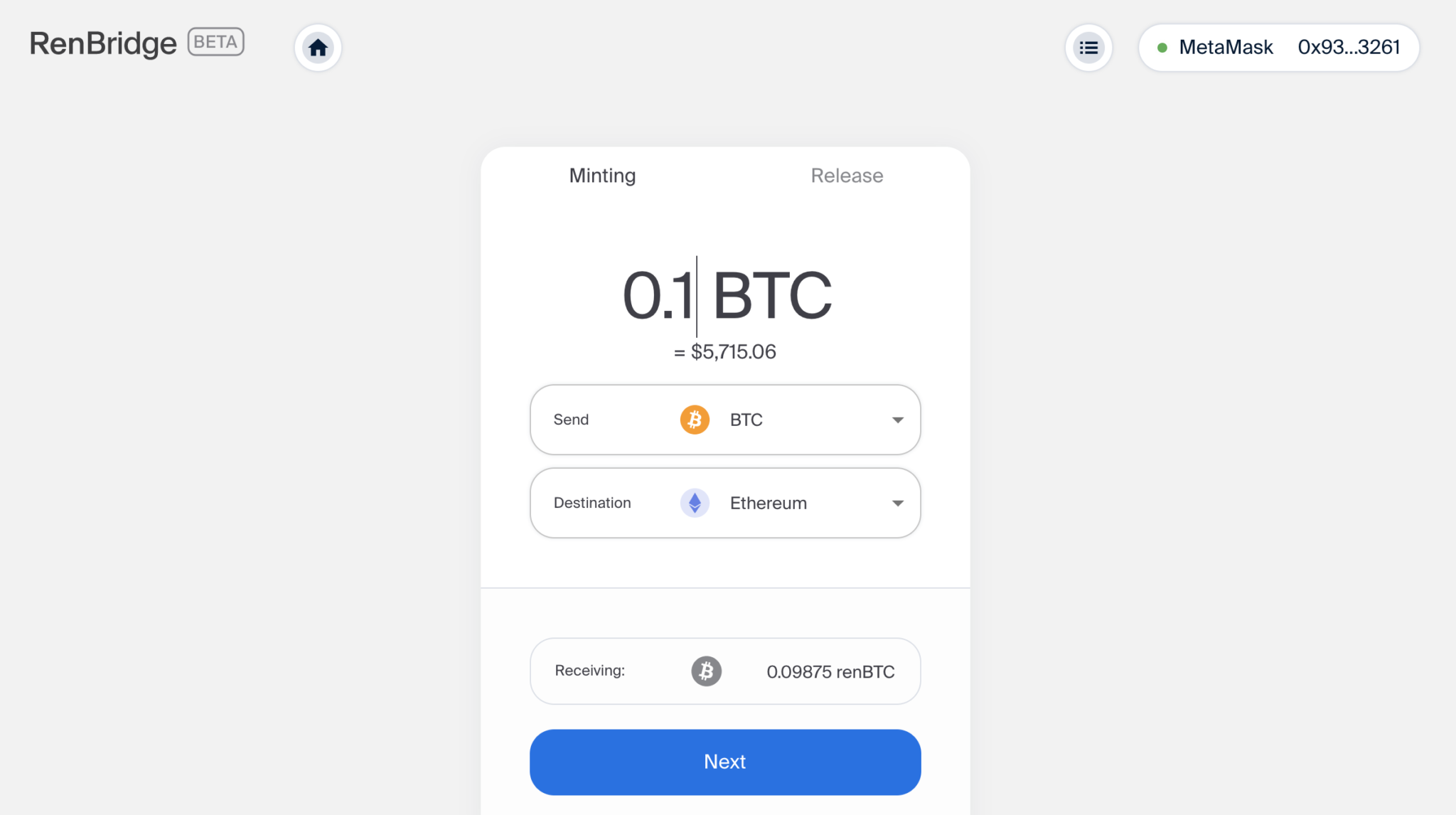

顧名思義,跨鏈協議讓用戶可以將 token 更輕易將不同資產不同的鏈之間實現去中心化、無許可制的跨鏈資產轉移,以最常見的 Ren 來說,暗池服務出身的 Ren 先前推出的旗下產品 RenVM 提供了用戶更簡易的跨鏈轉移解決方案,用戶可以將 BTC、BCH、ZEC 簡單傳送至以太坊,以 BTC 來說,就能夠以 BTC來轉換成近乎等值的 renBTC。

(https://bridge.renproject.io/mint)

同樣的, 隱私跨鏈協議 Keep Network 也推出了 tBTC 的資產跨鏈方案,tBTC 的來頭也不小,受到非常多加密貨幣產業中的創投青睞如 a16z、Polychain、Paradigm 等機構投資,而 Kava 也於先前公布之後將會計畫 BTC 跨鏈的服務。

我們可以預見,隨著跨鏈資產服務的推出,將不同鏈上的資產逐漸整合至以太坊的 DeFi 上,如此便會進一步擴增 DeFi 生態的規模,同時會有更多服務衍生而出。

Oracle 預言機(Chainlink, Band Protocol, Tellor, Nest Protocol, DIA)

提到預言機,有聽過的人最有印象的應該都會是 Chainlink (LINK),以筆者第一次看到 LINK 到現在,幣價也已經漲了 30倍之多,而為什麼預言機會與 DeFi 有這麼密不可分的關係?

預言機一詞並不源自於區塊鏈技術,它來自於早期的電腦抽象設計,在密碼學等領域內也都有類似的概念。

主要是如果存在於智能合約中的數據與外界無法進行同步,那麼智能合約將會無法於現實生活為人們所使用,所以各個 DeFi 協議如果要維持運作上的順利,使用預言機來為智能合約同步外部可靠的數據源將會是必須的,

可以想像預言機為 結合 DeFi 協議上的數據與外部數據源的橋樑,也因此預言機板塊受到這麼多人的看重,隨著 Chainlink 的出現之後,Band Protocol (BAND) , Tellor (TRB) , Nest Protocol (NEST) , DIA 也接連問世。

未來的 DeFi 將會如何繼續發展

以筆者自身而言,在 DeFi 領域中所見的爆發性成長確實超越先前區塊鏈技術的推進速度,不管是金融產品的多元化(從原本僅有借貸平台發展至保險、期權、機槍池、指數基金等) DeFi 協議間的可組合性(composibility)、流動性挖礦(liquidity mining)、layer 2 的出現以及跨鏈資產轉移的普及,這些新的火花帶給大家的是遠比於先前加密貨幣市場中更有效率的經濟操作,即使仍然有 rug pull 或是 智能合約遭駭等風險,我們能夠預見的是 DeFi 規模將會持續成長並有以下現象出現

- 更多易於使用的 DeFi 操作工具出現,使用 DeFi 協議將會越來越簡單(zapper, zerion, yield watch 等等)

- 更多降低使用手續費的技術普及,如 layer 2 solution 的出現,讓使用者可以依然留存在 以太坊上卻大大減少手續費的花費

- 不同公鏈陸續發展 DeFi ,市場群雄割據:隨著最近 BSC、HECO 等不同鏈上的 DeFi 火熱程度也顯示,降低使用成本對於使用者的誘因是大大增強的,同時 Solana 上面的 DeFi 生態也逐漸成形,目前已有 DEX (Serum)、AMM ( Raydium)、前端整合平台(Bonfida)等協議出現,就連 Compound 都推出了自己的公鏈 Compound Chain, 並推出了跨鏈利率市場 Gateway。

期待未來 DeFi 的持續增長,雖然目前仍離大眾使用還有很遠的一段距離,隨著大量體資金的進入以及與時推進的監管環境,我們都在見證著新經濟的誕生。

Reference :