【Zombit專欄】穩定幣三部曲(二)-數位貸款不用愁,Maker幫你解憂愁

上一篇以GUSD為例,介紹了中心化資產抵押的穩定幣。這次要介紹的是,在技術上及結構上相對複雜的去中心化資產抵押。

去中心化資產抵押

中心化資產抵押是透過抵押實體資產來創造穩定幣。而去中心化資產抵押是透過抵押數位資產進行超額擔保,來創造穩定幣,因此每一顆穩定幣背後,都會有數位資產為其價值做背書,過程中抵押品會被存放在智能合約中,不必依賴第三方保管,因此是徹頭徹尾的去中心化。

其概念與抵押房產是一樣的,我們將價值1000萬的房子向銀行抵押,換取500萬的現金。房子就是數位資產,現金就是穩定幣。

去中心化資產抵押優缺點

優點

相較於USDT和GUSD這類的穩定幣,去中心化資產抵押最大的優點就是過程中不需要第三方介入,沒有任何人或機構可以直接控制穩定幣的發行。

缺點

這種模式下發行穩定幣除了需要支付利息和GAS外,抵押者還須要承擔抵押品價格下跌的風險,如果沒有足夠的誘因吸引使用者抵押,很容易導致流通量不足,影響市場用戶的使用意願。

當抵押品出現下跌行情時,市場對穩定幣缺乏信心,輕則造成穩定幣價格波動,重則導致風控機制失效。一但穩定幣背後的抵押物價值跌破穩定幣面值,最終將導致穩定幣跌破錨定的價格。

連數位資產都能作為抵押的工具,傑克,這真是太神奇了!

但是,有哪些加密貨幣是所謂的去中心化資產抵押呢?今天就帶大家介紹以太坊上第一個去中心化的穩定貨幣- DAI

DAI

DAI於2017 年 12 月 27 日由 Maker 所發行的穩定幣,是去中心化資產抵押最好的例子

,由於其流程涉及許多層面,理解起來會比較燒腦,建議在精神狀態好的情況下服用。

DAI現階段的發行原理

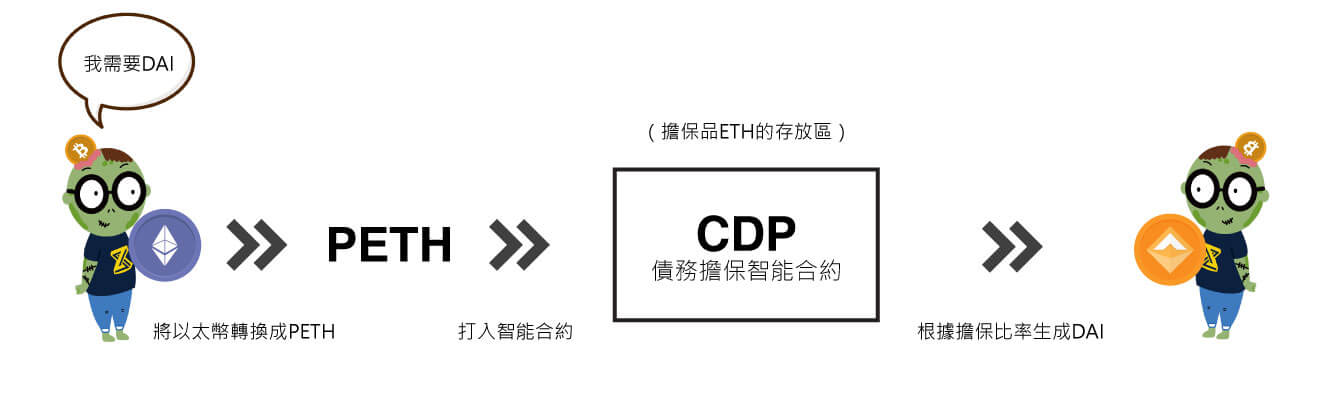

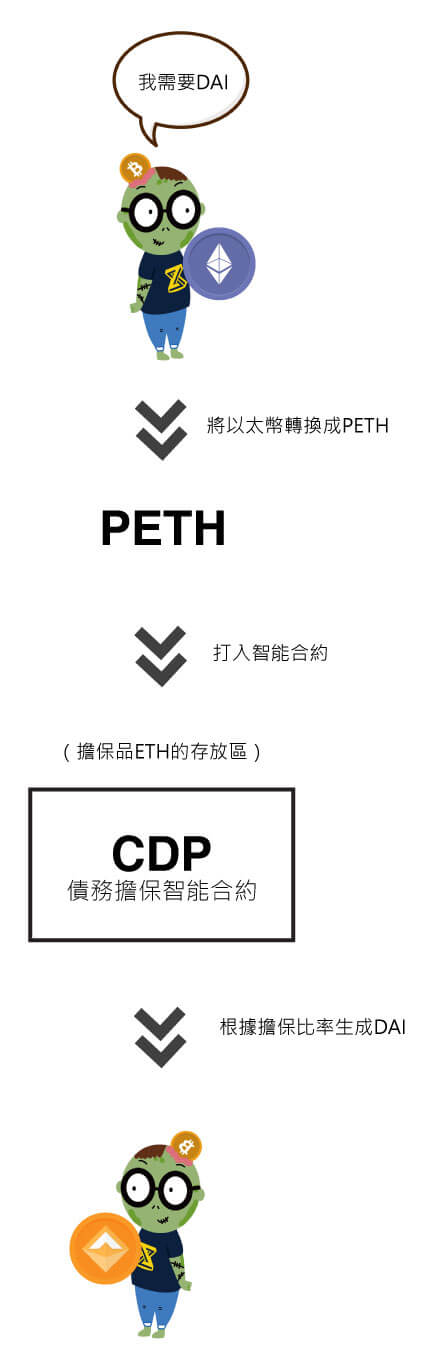

實際流程較為複雜,為了避免各位搞混,我會省略一些流程讓大家比較好理解。假設你是以太幣持有者,你想將一個ETH轉成DAI。首先你必需用以太幣轉換成相對應的PETH(用來與CDP做互動的ERC-20型式),接下來你只要將PETH發送到債務擔保智能合約(Collateralized Debt Position,CDP),其作用是作為擔保品ETH的存放區,CDP就會生成DAI到你的錢包,完成兌換流程。

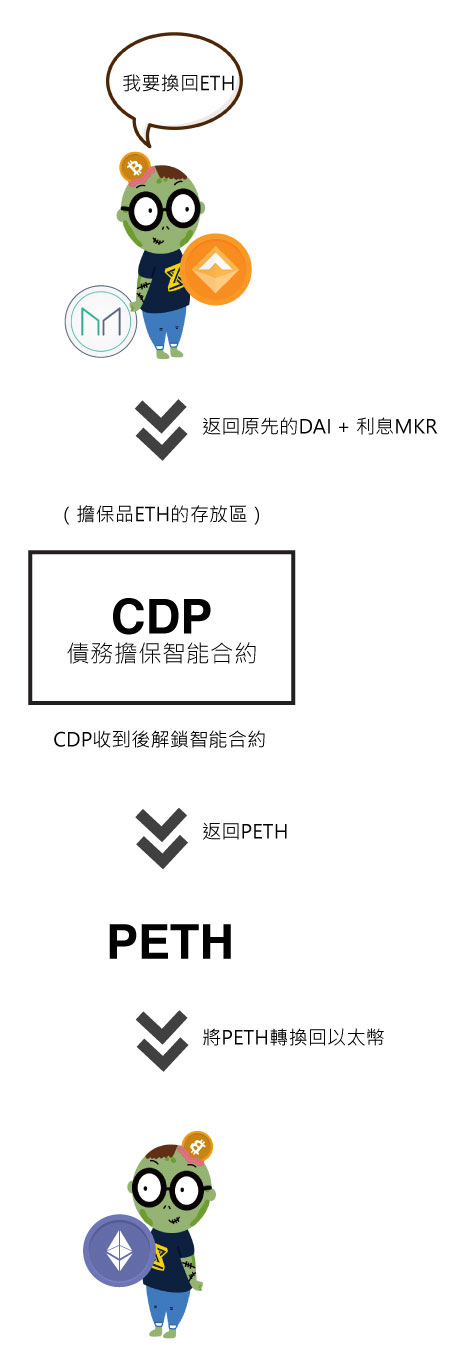

當你要贖回擔保的以太幣時,除了發送與先前等值的DAI至CDP之外,還需要發送Maker的另一種功能型代幣MKR(後面會介紹)作為利息。

注意!! 雖然DAI是穩定幣會保持在1美元的價格,但抵押以太幣兌換DAI這個動作本身是超額抵押,並不是為了避險。舉個例子,當你今天是以太幣信仰者,不願意出售以太,但又急需一筆資金時,才會去進行兌換。如果你是要賣掉以太幣換成DAI避險,直接在交易所做交易才是正確的作法。

DAI的設計

我們知道DAI是如何發行的了,但如何能保證一顆DAI衡定1美元呢? 事實上,DAI的系統需要透過各種比率與數值互相調節,才能讓其價值維持在1美元,接下來介紹三種DAI系統中的常用比率。

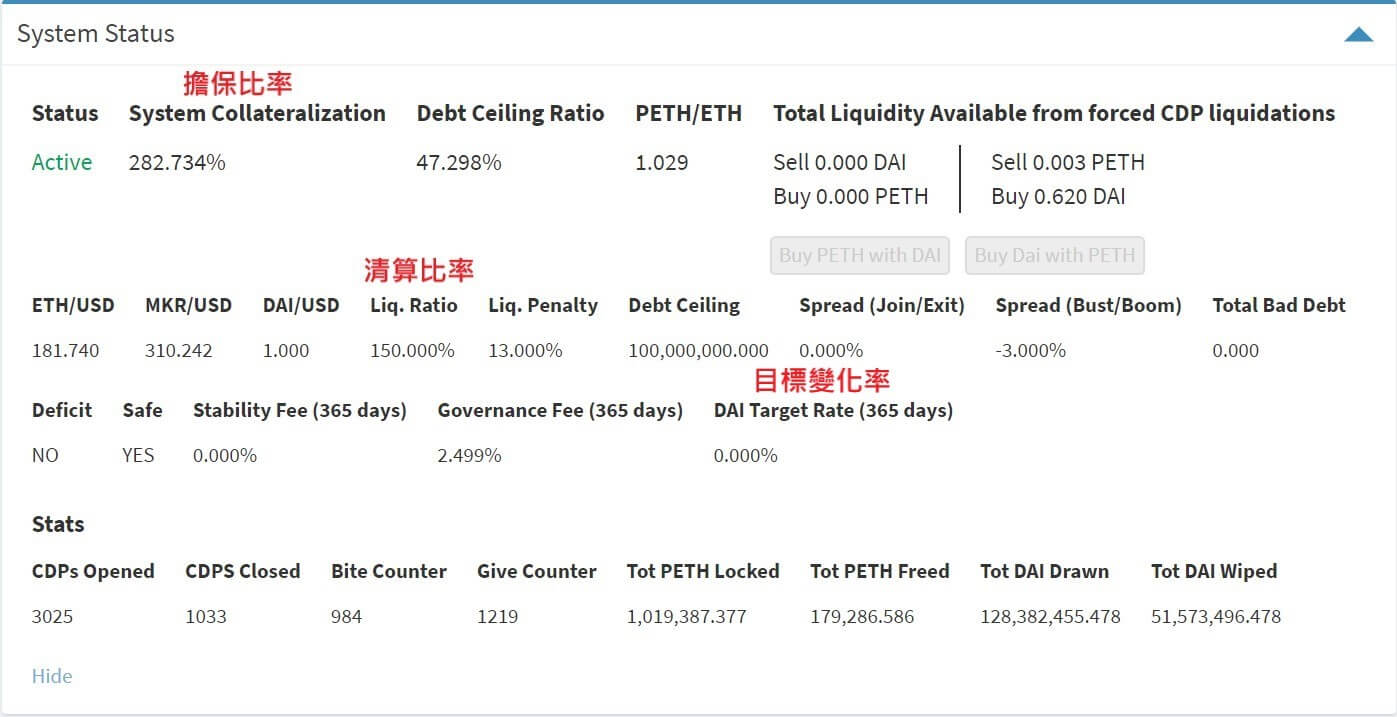

擔保比率

擔保比率代表的是DAI的發行成本。換句話說,你抵押一顆PETH能夠拿到多少顆DAI就要看擔保比率有多少,這個比例不是固定的,會隨時間變化。

以太幣現在價值220美元,擔保比率為283%。如果我將1顆以太抵押給CDP智能合約,那我可以貸到77個DAI。

220 (以太現價) / 2.83 (擔保比率) = 77 (可貸到之貸數量)

簡單來說同樣抵押一顆以太幣

擔保比率越高,能換到的DAI會越少 → DAI的發行成本越高

擔保比率越低,能換到的DAI越多 → DAI的發行成本越低

清算比率

為了避免因以太幣大跌導致Maker賠到脫褲子,系統內有設置清算系統,如果抵押物價值低於清算比率時,將會強制對抵押物執行清算。

目標變化率

目標變化率可以調節DAI的供給。簡單來說,當DAI價格偏離1美元時,就會透過目標利率做為調節依據。

DAI低於一美元 則 提高目標變化率

DAI高於一美元 則 降低目標變化率

MKR – Maker的功能型代幣

MKR是MakerDAO發行的另一種功能型代幣,我們先前提到MKR是使用者用來支付利息的虛擬貨幣,當使用者將其發送至CDP後,MKR就會被自動銷毀,因此市場上MKR的流通量就會越來越少,價格則相對越來越高。

而代幣持有人透過抵押MKR,能夠對DAI行使一系列的管理權,如增加新的抵押物類型、修改現有抵押品的擔保比率、修改目標利率等。

換句話說,只要能讓DAI的生態系統維持穩定,MKR持有者就能透過MKR的升值獲得回報。

到這邊各位都還聽得懂嗎?

好吧,那我用一些例子,讓各位好懂一點,以下用三個案例來說明DAI如何保持1美元的穩定性。

當DAI偏離1美元時

DAI市場價格低於1美元:DAI低於目標價格,此時會提高目標價變化率,並將CDP的擔保比率提高,也就是說原先你抵押1個ETH可以拿到77個DAI,現在你抵押1個ETH可能只能拿到50個DAI了,通過這種方式抑制了DAI的供給量。另一方面,由於DAI低於目標價格,會有投機者涌入導致購買需求上升。

供給減少和需求增加會使得DAI的市場價格提升,趨近目標價格。

DAI市場價格高於1美元:DAI高於目標價格,此時會降低目標價變化率,CDP的擔保比率降低,代表原先你抵押1個ETH可以拿到77個DAI,現在抵押1個ETH可以拿到90個DAI,通過這種方式增加DAI的供給量。另一方面,由於DAI高於目標價格,購買需求也會相應減少。

供給增加和需求減少會使得DAI的市場價格下跌,趨近目標價格。

當以太價值暴跌時

原先以太幣價值220美元,擔保利率283%,清算比率150%,小蔡擔保了一顆以太幣獲得77顆DAI(220/2.83=77)。而清算比率150%的意思是,當以太幣價值低於146美元(220/1.5=146),CDP中的以太幣就會被強制清算。

清算過程

小菜把錢拿去揮霍沒辦法贖回以太,很不幸的,隔天以太幣暴跌到140,低於清算比率。

此時可能會出現三個狀況

1.拿回的DAI等於小菜抵押獲得的77顆DAI+清算罰金,強制清算便到此結束。

2.拿回的DAI小於小菜抵押獲得的77顆DAI+清算罰金,系統會增發PETH去市場販售,買回不足的DAI。

“PETH的價值會因此被稀釋,代表PETH能換到的ETH會變少 → 所有抵押者共同承擔這筆虧損。”

3.拿回的DAI大於小菜抵押獲得的77顆DAI+清算罰金,系統會將剩餘的DAI回購市場上的PETH。

“PETH的價值因此提升,代表PETH能換到的ETH會變多 → 所有抵押者共同享受這筆餘額。”

換句話說,系統會確保流通在外的DAI有足夠的資產作背書,以維持其1美元的價值。

全局清算

當抵押物的價格波動超越了一定幅度,系統中的大多數機制都無法穩定DAI的價格時,全局清算系統便會啟動,將DAI回收並且向用戶返還抵押物,在最大程度上保護用戶的利益。

不過不論是“清算”或是“全局清算”,發生的機率都還是非常低的,因為在一開始的擔保上面,Maker這邊就是採取所謂的 超額擔保,就算是清算比例也是有一定的門檻,可以看得出來Maker熟知虛擬貨幣目前有極大波動性,所以設置了不少的防火牆來穩定Dai。

Maker雖然利用虛擬貨幣抵押成功的創造了去中心化穩定幣DAI,但依然存在部分缺點。

1.DAI的生成是超額擔保且需要手續費,對使用者而言成本太高,嚴重影響用戶生成DAI的動力。DAI目前流通量是5700萬顆,與USDT還有很大的差距,若這問題無法解決,DAI將很難站上穩地幣的龍頭寶座。

2.與USDT相比,穩定性還需要改進,如2018年2月28日,Dai的價格一度跌破0.9美元。

不過我們換個角度看,在現階段僅支持單一資產抵押的情況下,從年初到現在ETH對美元價值跌了應該有80%了,在這當中出現過好幾次短時間內大跌的情形,面對如此慘烈的狀況DAI還能夠維持在1美元的區間,證明了其機制的可行性。

Maker最近也釋出不少好消息,Maker 宣布不久之後將推出多種類抵押擔保,藉此改善DAI的波動問題,並增加存款利息功能,提升用戶的兌換動力,改善流通量不足的狀況。多種類擔保的運作機制和目前的運作方式不太一樣,未來正式開放後,再跟大家作介紹。

除此之外,Maker將與Tradeshift聯合開發新項目Tradeshift Cash,這是一種即時發票融資的解決方案,可以幫助中小微企業根據未償還的應收賬款獲得即時現金流。供應鏈支付及市場平台Tradeshift 已與150多萬家公司建立合作關係,並幫助他們處理了總價值超過5萬億美元的交易,Tradeshift目前是全球最大的B2B商業網絡之一,在雙方的合作下,DAI在應用層面、流動性以及流通量上或許能獲得一定程度的提升。