各位朋友,歡迎來到 SignalPlus 每日晨報。 SignalPlus 晨報每天為各位更新宏觀市場信息,並分享我們對宏觀趨勢的觀察和看法。歡迎追踪訂閱,與我們一起關注最新的市場動態。

最新消息:

- Signature Bank 於週一的此時剛被關閉。

- FDIC、美聯儲和財政部長 Yellen 發表聯合聲明要「保護所有存款人」,SVB 和 Signature Bank 的存款人會在 3 月 13 日(週一)之前取回全部存款。

- 納稅人不會承擔與 SVB 相關的任何損失,FDIC 的損失將通過對銀行的特別評估來收回。

- 股東和無擔保債權人將不受保護,高階管理層已被撤換。

我們認為的重點:

- 美聯儲宣佈建立新的「銀行定期融資計劃 (BTFP)」,向符合條件的金融機構提供 1 年期貸款,這些機構將能夠以面值和市場利率(1 年期 OIS)加上一點點利差的方式抵押其 HQLA(高質量流動性資產),包括美國國債、政府機構債券和 MBS,當前計劃的規模為 250 億美元。

- 也就是說,面臨 HTM/AFS 虧損的銀行將能夠以當前約 5.25% 的成本從美聯儲那裡得到資金,而不是試圖在市場上出售資產或者進行募資。

隨著 SVB 事件迅速發展,相關當局在亞洲時間週一早上很快地宣布了行動計劃,他們取消 FDIC 保險的上限,史無前例地無條件救助 SVB 和 Signature 的所有儲戶;此外,美聯儲將通過 BTFP 的信貸額度來處理銀行 HFM/AFS 帳上持倉「未實現」損失,等於是允許金融機構以約 5% 的借貸成本來得到資金支持;最後,作為連鎖反應的一部分,隨著 Silvergate、SVB 和現在的 Signature Bank 都被關閉,可以說美國所有受監管的加密貨 幣入口場所都被移除。

以下我們盡力總結了當前情況以及事態如何發展至此:

- 全球金融危機後,銀行監管規定對美國銀行施加了嚴格的資本儲備要求,迫使它們將大量儲備資金存入種類非常有限的合格固定收益抵押品池,主要涵蓋美國國債、政府機構債券和 MBS。

- 銀行被允許將這些持倉歸入 HTM(持有至到期)或 AFS(可供出售)投資組合中,AFS 的分類允許銀行在會計規則下不用將資產按市值計價。

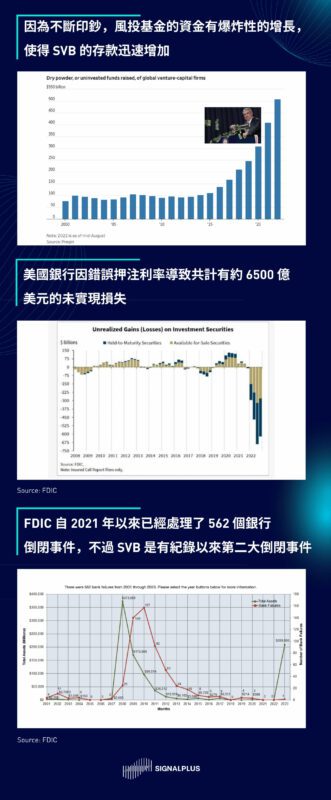

- 然而,美聯儲長期實施量化寬鬆政策和過度寬鬆的貨幣政策將利率推至零,促使 SVB 和其他銀行將客戶存款投入期限較長的債券中,在「尋求收益」的過程中押注利率風險。

- 此舉導致收益率曲線在 2010 年代的大部分時間裡都非常平坦,進而將利差問題轉化為負面循環。

- 與此同時,由於寬鬆的貨幣政策,風險資本和新創融資呈指數增長,導致 SVB 資產規模飆升,促使管理層更進一步押注利率。

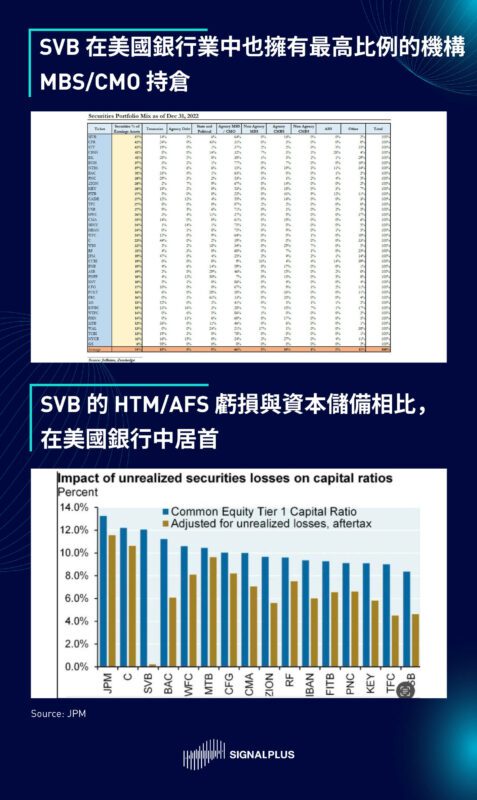

- 與其他銀行相比,SVB 資產中擁有最高比例的證券持倉,且持有最多風險較高的 MBS 和 CMO 產品。

- 通貨膨脹在 covid 後猛烈回歸,導緻美聯儲和全球央行在過去 18 個月內大幅加息。

- 利率上調使得銀行的資產負債表(以及美聯儲自己的資產負債表)出現巨大漏洞,因為債券價格與利率成反比,利率上升,債券價格下跌,利率大幅上升,長天期債券價格更大幅度地下跌。

- 美國銀行因利率和久期押注導致共計有約 6500 億美元的未實現損失。

- Silvergate 的破產引起市場對銀行 HTM/AFS 虧損的不確定性和規模的關注,幾天后 SVB 進行股權融資以及 Peter Thiel 的警告使市場投資者信心崩潰。

- SVB 的資產中有 97% (!) 超過了 FDIC 25 萬美元的上限,因此,這絕不是一家零售銀行。

- 監管機構被迫在 48 小時內製定計劃,以保護存款人並阻止系統性銀行擠兌,而不是像平時那樣顧慮用納稅人的錢來拯救投資決策糟糕的銀行帶來的道德風險。

- 最終,FDIC/政府以面值救助存款人(道德風險),美聯儲提供 1 年期市場利率的信貸額度為銀行的債券虧損提供資金,SVB 的股權和債券持有人則沒有收到任何補償,三家美國的“加密銀行”在 2 週內同時消失。

最終,撇開道德風險問題不談,對系統流動性來說,這已經是在一個週末裡我們能期待得到的最佳結果,不過 HTM/AFS 虧損的長期問題仍需要得到解決,且這一事件仍可能會繼續刺激投資者在短至中期內將存款轉移到大型銀行 (G-SIB)。

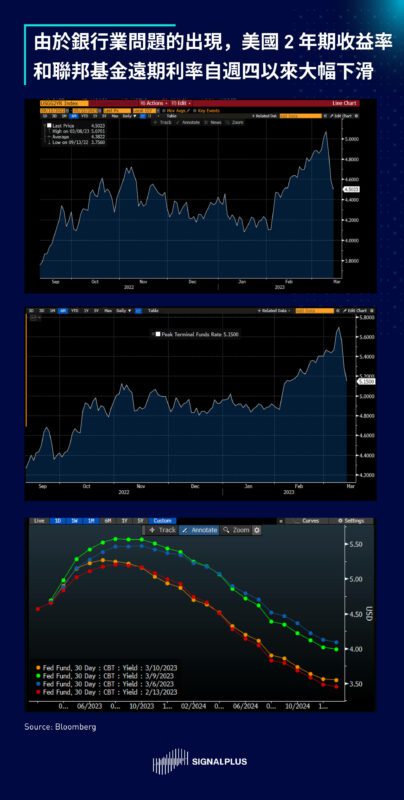

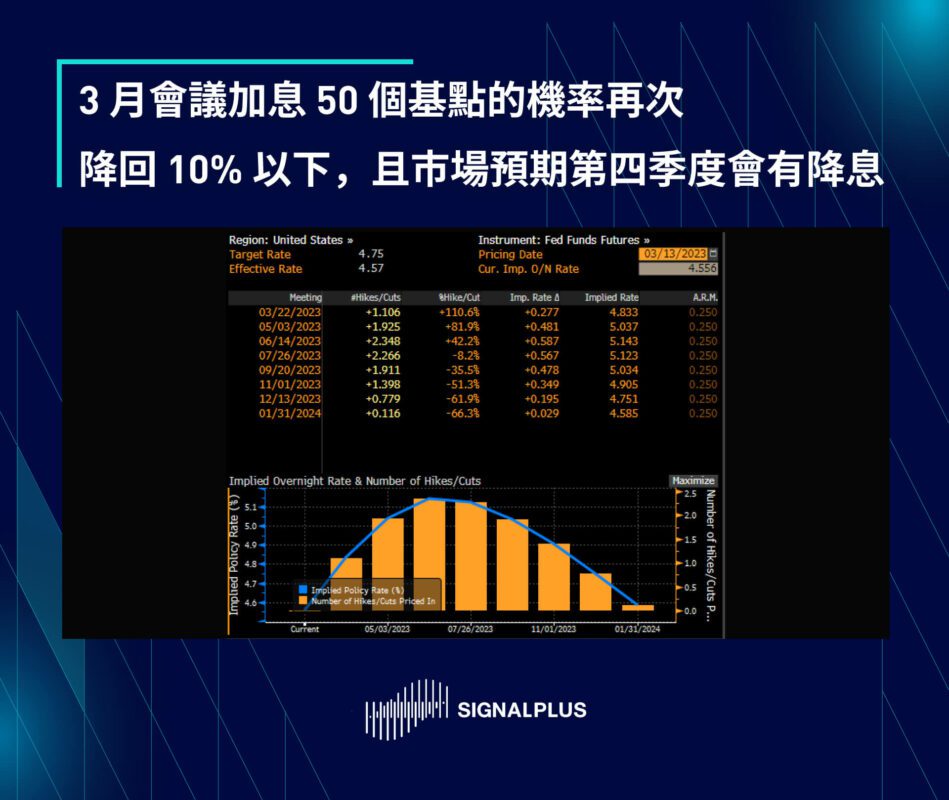

回到市場反應方面,目前為止反應最大的是固定收益市場, 2 年期收益率下跌約 60 個基點,整個聯邦基金曲線下移了 55 個基點,這是因為市場再次開始預期第四季度會有降息;此外, 3 月會議加息 50 個基點的機率再次降回 10% 以下,市場現在認為美聯儲快速加息的隱患終於開始在系統中浮現,美聯儲將被迫暫停行動。

展望未來,顯然 CPI 將成為下一個影響局勢發展的重要催化劑,不過,我們的基本預期是 Powell 在 3 月仍會保持 25 個基點的加息幅度,但點陣圖中的終端利率會有一些向上調整。市場對此會如何反應還言之過早,取決於未來幾天股市的反應,以及即將公佈的通脹數據,然而,我們還是更傾向對風險保持謹慎,因為美聯儲/FDIC 的行動實際上是為了保護儲戶和阻止銀行擠兌,且在股票下跌和銀行倒閉的過程中,還有很多債券虧損將被認列;此外,無論今天宣布的處理措施為何,我們仍預計儲戶仍會將存款轉向 G-SIBs(大型銀行),導致更多的存款外流和資本狀況進一步惡化,需要通過股票和債券籌集資金來支持。

此外,由於資本仍卡在各種渠道中,且人們還不確定應該把法幣放在哪裡,貸款條件在短期內應該會收緊;基於救助計劃帶來的負面影響,美聯儲可能會面臨越來越大的政治壓力,他們可能無法像市場所希望的那樣給出較為鴿派的政策指引;最後,正如我們過去所提到的,“利率驅動一切”(有些誇張),我們看到英國 LDI、商業房地產以及現在的美國區域性銀行在過去 5 個月內相繼崩盤,我們相信加息帶來的隱患可能不止於此,對許多投資者來說,沒有交易對手方風險、利率為 5% 的 6 個月無風險存款現在看起來似乎是不錯的選擇。

在加密貨幣方面,隨著 Circle 稱有 25% 的資產存在 SVB,我們不意外地看到週末有許多 FUD 情緒,USDC 一度脫鉤至約 0.85 ,不過此時已經反彈接近平價;ETH 跌至 1400 以下後反彈回到 1600 ,在過去 72 小時內多空雙方都有大規模的期貨部位遭到清算。讓我們先暫時忽略短期波動,目前已經有 3 個主要的加密貨幣和法幣渠道(Silvergate、SVB、Signature)關閉,這對主流投資者參與加密貨幣會有進一步的負面影響,甚至可能影響 Circle 的長期商業模式;另一方面,BTC 和 ETH 作為價值儲存的長期價值主張可以說是有所提升,畢竟一家資本充足且完全合規的銀行都可以在 48 小時內倒閉。總之,我們認為困境仍未結束,風險形勢仍然處在高度不穩定的狀態中,隨著我們再度進入動蕩的一周,我們一定會確保各位讀者能得到最新的情況更新。

如果想即時收到我們的更新,歡迎關注我們的推特賬號@SignalPlus_Web 3 ,或者加入我們的微信群(添加小助手微信:chillywzq)、Telegram 群以及 Discord 社群,和更多朋友一起交流互動。

SignalPlus

SignalPlus 成立於 2021 年,是一家由經驗豐富的投資銀行/市場專家、高級軟體架構師和私募專家組成的公司,旨在開發一個全方位集成數字資產期權平台。

該產品將以期權為中心的儀表板服務為中心,具有 IB 級定價、分析、風險管理和直接交易功能。 此外,該平台將允許用戶通過開放 API 協議訂閱和使用其核心功能,例如自動期權做市、動態 delta 對衝、高級執行算法和靈活的奇異期權。

這些產品旨在結合最好的投資銀行分析,一個世界級的金融科技架構後端,包裹著一個完全現代化的 UI/UX,以促進和普及智能期權在新興的加密期權領域的使用。

SignalPlus Official Links