在了解 Bitfitnex 放貸交易之前,你先要了解傳統股票市場中的“融資”是什麼 ?

當預期一家公司的股價短期會上漲時,是不是會想多買幾張這間公司的股票,以便之後股價上漲賣掉來賺取價差,加大自己的獲利,但當手上沒那麼多資金的時候該怎麼辦? 最簡單的就是像銀行借錢,但借錢過程繁瑣且可能需要抵押相當的資產作為擔保,最後等到手續都辦好錢也到位後,那間公司的股價卻已飛天了!

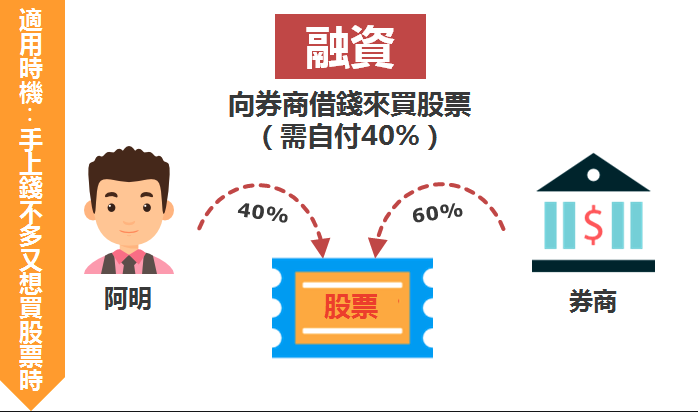

於是融資交易就出現了,當以上情形發生時,投資人可以像券商借錢買股票,且只需繳交部分保證金,就能以少量的資金買到更多的股票張數,形同加大槓桿。

例如,小桑今天有 40,000 元,想購買一張市價 10 元的 A 公司股票時,總共可以買到 4 張該公司的股票,但當使用融資買入時卻可以買到 10 張該公司的股票,因為融資交易只需要支付總額的 40% 當作保證金,剩餘的 60% 是像券商所借的,原本只能買 4 張股票,使用融資後卻能購買 10 張股票,等於變相的增大交易槓桿。

圖片來源:永豐金證券

券商為何要借錢給你?

正所謂天下沒有白吃的午餐,券商借錢給投資人,投資人是需要支付相關利息的,而融資利率又會高於銀行的普通借款利率,這部分的收入在以前對於券商是非常可觀的收入來源,而融資通常是偏向短期的借款,利息是以日為單位來計算。

融資與 Bitfinex 有什麼關係?

Bitfinex 平台內提供加密貨幣的點對點融資交易,使用者除了可以在上面借美金去投資加密貨幣以外,更重要的是 Bitfinex 讓使用者也能充當傳統券商的角色,創造了點對點的融資交易,把錢借給其他投資人,賺取穩定的利息報酬, Bitfinex 則是充當媒合的角色,讓借貸雙方能用彼此能接受的條件完成交易,而 Bitfinex 則會收取利息的 15% 作為手續費。

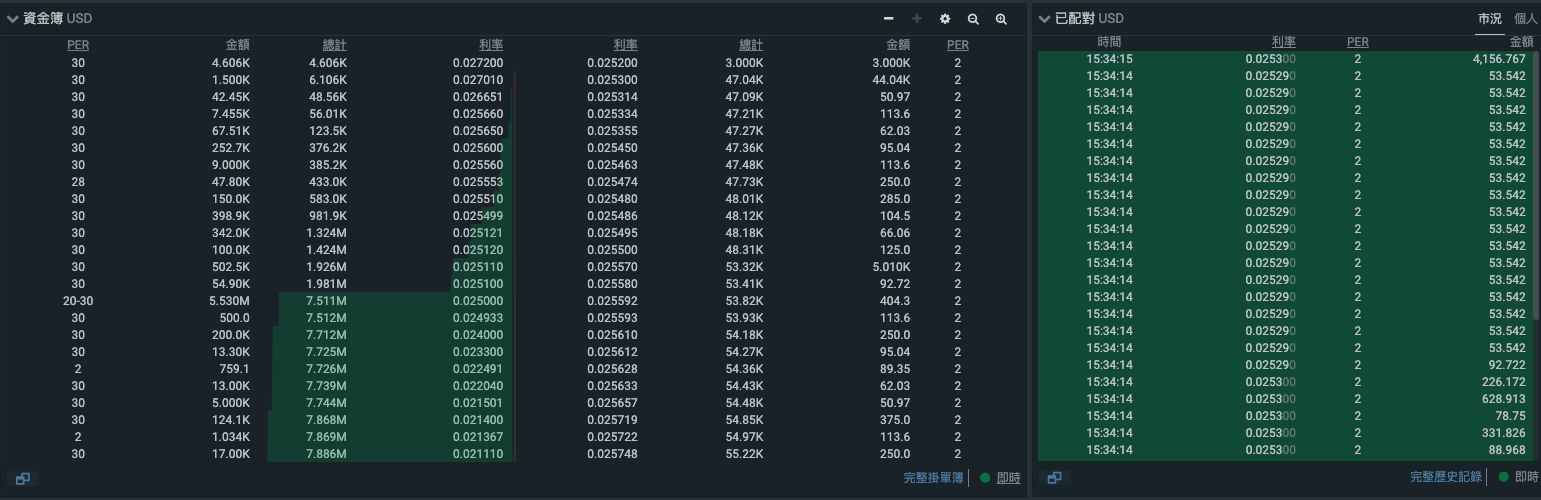

此圖為借貸雙方的掛單簿,貸方會掛出欲借出之金額、利率以及借出之最大天數,借方也同樣會掛出相應之條件,最右方為已搓合之交易。

我借出去的錢,會拿不回來嗎?

當然有機會,但機會很低,在 Bitfinex 上使用融資來借錢投資時,借到的錢只能在平台上使用,並不能提領出交易所,所以投資人還不出款項的機會就只有在交易中虧損過大,以至於喪失還款能力,造成放款人的損失,故因此衍生出一套機制來保護放款人的錢,當投資人的倉位虧損到達一定的比例時,系統就會強制把投資人的倉位給賣出,以保護放款人的資金安全,傳統股票市場稱為「斷頭」,以下將詳細介紹此機制。

最高可以借多少錢?

以 Bitfinex 為例,最初倉位淨值至少需要達 30% 以上,意指在保證金借貸錢包至少需持有30%倉位價值的資金。假設 A 在 Bitfinex 帳戶中有 30 美元,而他可以透過點對點融資交易中最多能借到 100 美元來購買加密貨幣,但 A 並不能動用帳戶中的 30 美元, 故 A 相當於拿 30 美元去抵押,向市場其他投資人借到了 100 美元,相當於開了 3.3 倍的槓桿。

何時會被 Bitfinex 強制平倉?

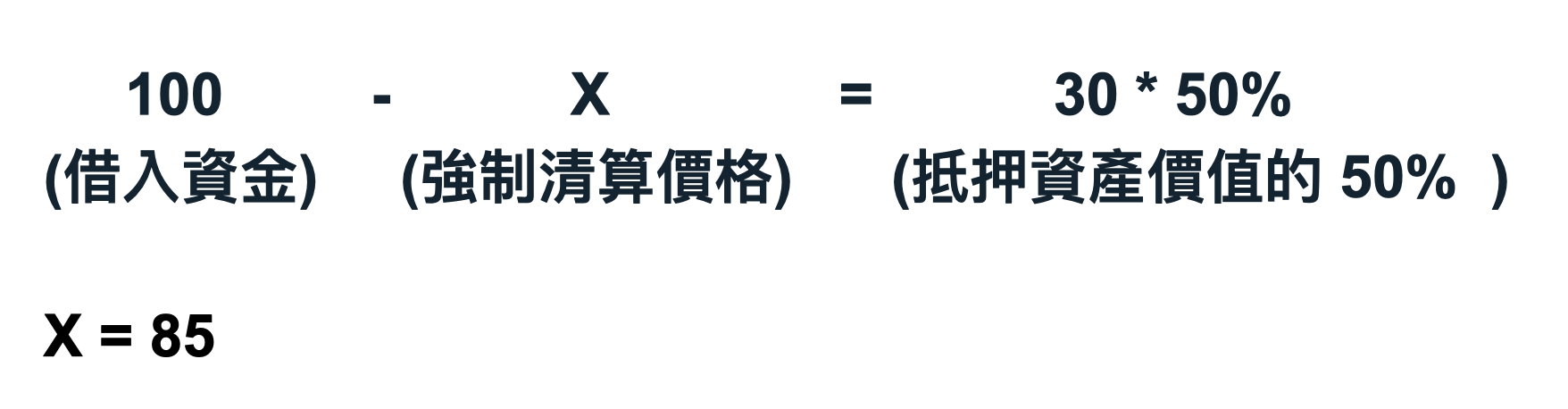

按照 Bitfinex 的規則,當淨值達到最初倉位價值的22.5%時,您將會收到保證金催繳通知,當淨值低於 15% 時,倉位將被強制清算,且不另行通知,將融資與產生之利息歸還給融資提供者。換句話說,就是當貸款人虧損達抵押資產的 50% 時,倉位將會被強制清算。

實例:

假設 A 抵押了 30 美元的資產,並且拿到了 100 美元的融資貸款, A 使用這 100 美元來購買比特幣,假設比特幣當時價格為 100 美元/顆, A 可購買 1 顆比特幣,如果比特幣不幸下跌至 X 美元以下時,A 帳戶之比特幣將會被全數賣出。

相當於比特幣價格由 100 美元 / 顆,下跌到 85 美元 / 顆時, A 的倉位將會被強制清算。此時系統會將 A 的比特幣全數賣出,並且系統將會自動由帳戶中扣除當初借款 100 美元 + 借款利息,一併還給借款人。

若 A 今日全部使用自有資金的情形是虧損 15% ,但若使用融資的情形相當於開了 3.3 倍槓桿,虧損將達 50% 。

由以上例子中得知,融資提供方的資產在此機制下都能被良好的保護,除非加密貨幣資產瞬間崩跌 30% 以上,但幾乎不太可能。

舉更極端的例子,若今日 A 已經收到保證金催繳通知,意謂帳戶內保證金已不足,但 A 仍不補保證金,而此時倉位淨值已下降到 15% 達強平條件了,剛好此時 A 購買之加密貨幣瞬間崩跌超過 15% 以上,種種極端情形,讓系統無法即時清算 A 帳戶內之加密貨幣,或是就算系統賣出所有 A 帳戶內之資產仍不足以歸還給融資提供方,會有這種機會嗎?

2020/3/12 加密貨幣市場經歷了史無前例的崩跌,比特幣當日最大跌幅來到了 44.5% ,一日內由高點 8,000 美元下挫至最低 4,410 美元,當日 1 分鐘內最大跌幅為 7.46% (一分鐘週期開盤價至最低價),系統強平可能幾毫秒就可以完成的事情,一分鐘下跌 7.46% 對於系統來說是綽綽有餘的,因此對於借款人來說,資金是相當安全的。再者 Bitfinex 只允許主流幣的融資交易,市值動則幾十億美金的主流幣要在瞬間暴跌超過 15% 的機率幾乎是不可能的。

當利息包租公,獲利如何?

如上述所提到券商在收取傳統證券交易的借款利息收入是相當可觀的,因為通常有能力的交易員進行短期的操作,幾天內槓桿操作的獲利可能是 10% 以上,所以相對來說他們更願意支付高額的利息給券商。

那加密貨幣市場呢?

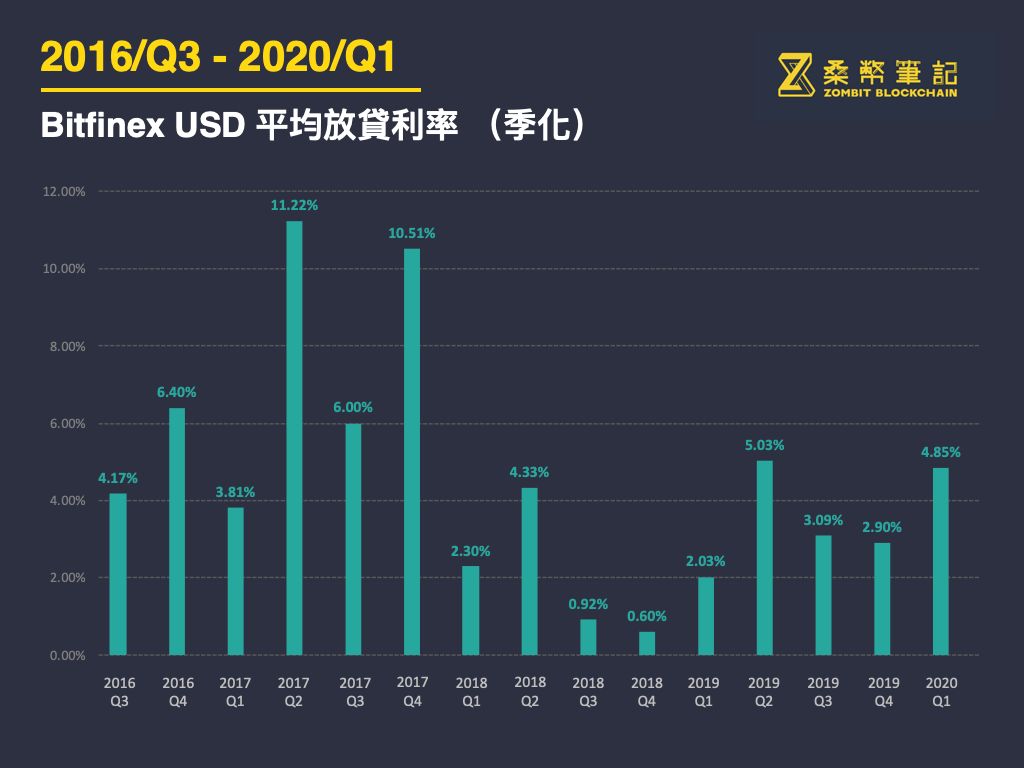

2016/Q3 – 2020/Q1 Bitfinex 平均放貸利率 (季化)

2016/Q3 – 2020/Q1 Bitfinex 平均放貸利率 (季化)

依照 Bitfinex 2016 Q3 – 2020 Q1 的美金借款利率數據,2017 Q2 的季化借款利率有 11.22% 換算成年化報酬率的話即高達 44.88% ,當然不可能利率都維持在高檔,接下來把週期拉長至三年來看,計算出 2016 – 2020 這段時間平均年化報酬也能夠維持在 18% 左右 。

而加密貨幣市場能夠有這麼高借款利率,就是因為加密貨幣市場的「高波動性」,使專業的交易員能夠接受更高的借款成本,去進行槓桿交易。

報酬那麼高,那 Bitfinex 平台安全嗎?

開始之前我們先來看幣優 Bituniverse 平台內在 2020/7/29 提供的交易所透明資產排行榜,該排行榜數據是由 PeckShield 和 Chain.info 所提供,也就是非交易所提供的,而是第三方機構蒐集鏈上數據進行分析的,就該交易所「已知」的資產去做統計,當然用戶存儲在該交易所的資產也會一併計算進去。資產愈高可能說明了幾點,第一若該資產是屬於交易所,證明該交易所擁有的資產較多,當出問題時能夠賠償出較多的資產給用戶,若交易所本身連營運都很艱苦了,當然會增加跑路的風險以及降低出事時賠償的意願,若當中的資產很多是屬於用戶的,說明用戶非常相信這間交易所,所以才會存放鉅額的資產在裡面,有錢人更注重自身的財產安全,所以透明資產愈多,說明該交易所愈能信任,而 Bitfinex 在排行榜當中排名第 4 ,算是非常前面的,榜上前幾名也不出意料是一些非常有名的交易所 Coinbase 、 Huobi Global 和 Binance 。

再者 Bitfinex 是創立於 2012 年的老牌交易所,註冊地為香港,交易所平台內提供各種服務 – 現貨交易、保證金交易、點對點融資交易、場外交易 ( OTC ) 和衍生品交易。 Bitfinex 在幣圈的地位是有如長老一般存在的,可以說是加密貨幣的先驅者,也是早期交易所中僅存下來的幾間,早期成立的交易所許多都因被盜或是交易所自己捲款跑路而倒閉, Bitfinex 能持續運營到現在也是相信永續經營才是長遠之計。

最後也是筆者認為最重要的一點, Bitfinex 背後可是有號稱加密貨幣界的美聯儲 Tether 撐腰,Tether 所發行的穩定幣 USDT 現為市場中流通量以及使用率最高的穩定幣,幾乎所有交易所都有使用,而 Bitfinex 與 Tether 高層可以說是關係「緊密」,甚至 Tether 帳戶內的許多金流都與 Bitfinex 有關。

當然 Tether 也因此傳出了許多醜聞,例如超發穩定幣、私自挪用公款等…,所以要說 Bitfinex 或是 Tether 有風險也是無可否認的,但倘若他們之間任何一個出現較大的問題的話,無疑對整體加密貨幣市場都會造成毀滅性的影響。

任何投資都是有風險的,只是在衡量冒這樣的風險下,獲取這樣的收益是否值得,就 Bitfinex 放貸交易上,筆者認為是值得去嘗試的。

Bitfinex 放貸系列文章:

放貸交易正夯! Zombit 帶你了解 Bitfinex 放貸箇中秘密

受不了大漲大跌? 讓你輕鬆賺取 20% 被動收入的方式 – FULY.AI

桑幣目前正在徵文中,我們想要讓好的文章讓更多人看見!

只要是跟金融科技、區塊鏈及加密貨幣相關的文章,都非常歡迎向我們投稿。投稿信箱: [email protected]