穩定幣之間的交易一直是市場的剛需,但長期以來一直困擾著市場參與者的滑價問題始終難以根除。近期即將上線並啟動流動性挖礦的去中心化交易平台 Smoothy.finance,竟號稱能夠實現低成本與零滑價交易,並同時為流動性提供者帶來最大收益,它究竟是怎麼做到的?

同樣的錨定資產價格卻不同

今年可謂是去中心化金融(DeFi)的專屬賽道,根據 DeFi Pulse 的數據顯示,與年初相比,DeFi 平台的總鎖定資產價值增長了約 13 倍,生態系統的成長速度相當驚人。在這過程中有許多與特定資產掛鉤的代幣被引進以太坊生態系統,例如與比特幣錨定的 WBTC、renBTC,以及與美元錨定的多種穩定幣,未來肯定會有越來越多實體資產或跨鏈資產會以代幣化的形式被引進以太坊的生態系統中。

然而,儘管這些錨定代幣(例如美元穩定幣)掛鉤的是同一種資產,但他們彼此之間卻仍然會因為市場供需而存在價差。尤其前一陣子流動性挖礦正熱時,同樣是與美元掛夠的穩定幣,但 Dai 與 USDT 卻存在 2% 的價差(甚至一度超過 4%),交易量大時,滑價問題就更為嚴重。

為了能針對滑價問題提供完美的解決方案,某匿名團隊開發了一款號稱能夠實現低成本與零滑價交易,且同時能為流動性提供者帶來最大收益的去中心化交易協議 Smoothy.finance。

當前解決方案並不完美

去中心化穩定幣協議 mStable 與去中心化穩定幣交易平台 Curve 都嘗試解決此問題,但各自都有其侷限與問題。

mStable

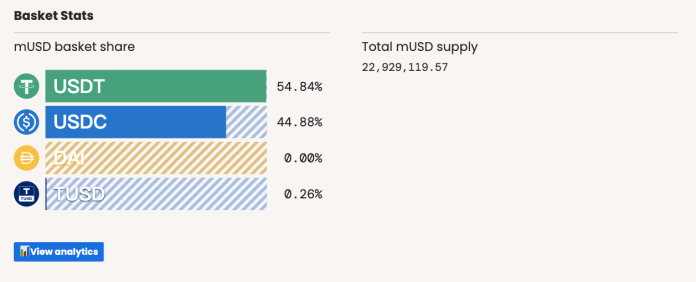

mStable 允許流動性提供者將 USDT、USDC、DAI 與 TUSD 抵押給平台,鑄造出由一籃子資產背書的穩定幣 mUSD,而流動性提供者抵押的穩定幣會直接轉入 Compound 和 Aave 等借貸平台賺取利息,並分配給那些抵押 mUSD 的流動性提供者(閱讀此文章了解更多)。

更重要的是,mStable 平台擁有一個獨特的轉換(SWAP)功能,此功能可以讓用戶在資產閥值上限的範圍內,以零滑點、1:1 的比例任意轉換 USDT、USDC、DAI、TUSD 四種代幣。但是,有操作過 mStable 的人都知道,執行轉換功能時需要高昂的 Gas 費用,原因在於「流動性提供者抵押的穩定幣會直接轉入 Compound 和 Aave 等借貸平台賺取利息」,因此每一次執行轉換(SWAP) 交易,都必須與借貸協議的智能合約互動,造成額外的 Gas 費消耗,這對小額兌換的零售投資人而言非常不符合經濟效益。

簡單來說,mStable 的機制為流動性提供者帶來穩定且可觀的利息收益,但是高昂的 GAS 費卻成為兑幣用戶的龐大經濟負擔。

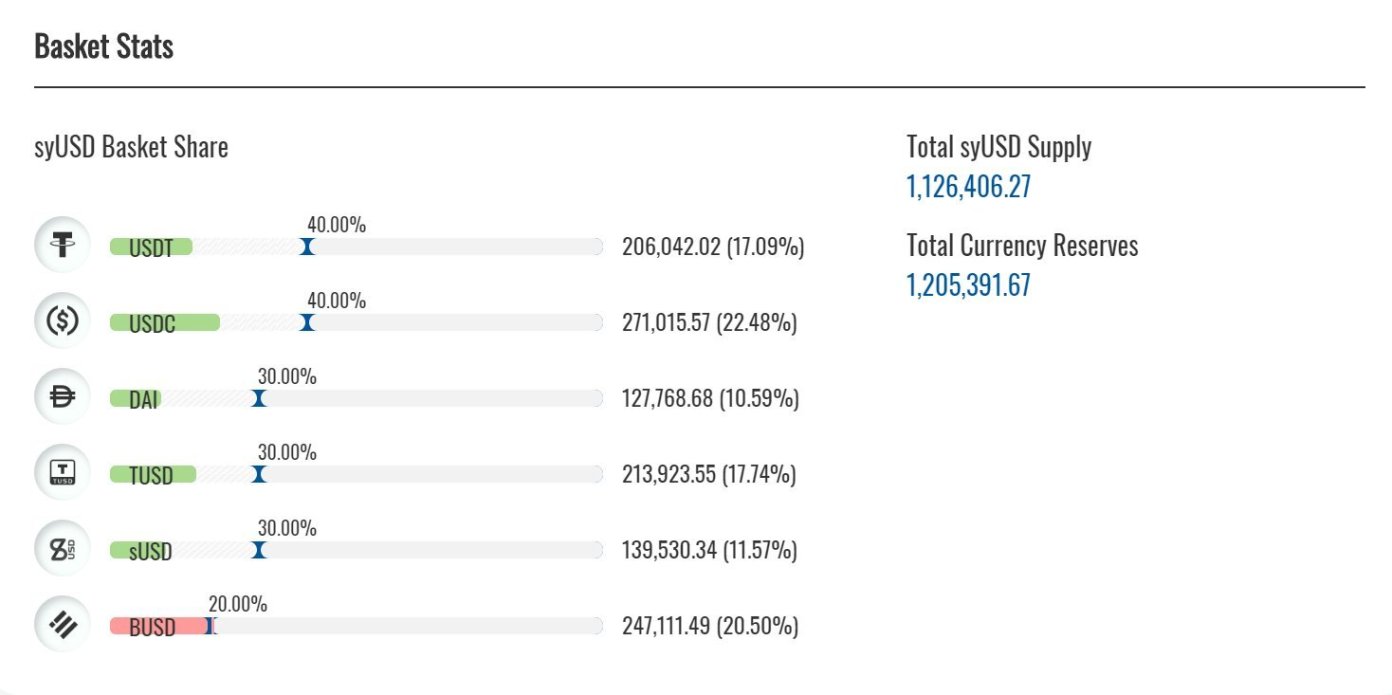

除此之外,mStable 的資金池有硬性的「資產權重上限」。以下圖為例,資金池中的 USDT 已接近權重上限,此時用戶便無法再用 USDT 向平台兌換出其他穩定幣,因為這會導致 USDT 在資金池中的比重超越協議預設的上限。這種設計雖然為 mUSD 的價值提供了保障,但同時也導致該轉換(SWAP)功能在很多情況下無法使用。

資料來源:mStable

Curve

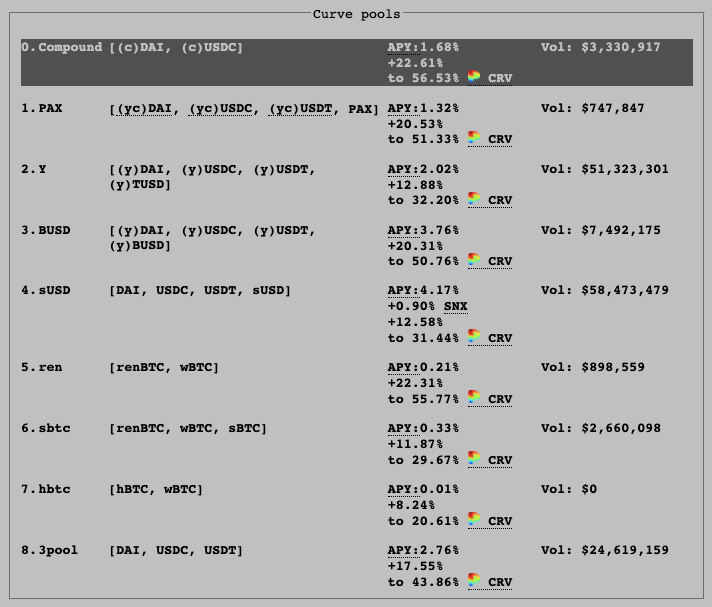

與 mStable 不同,mStable 採用的是單一資金池的設計,而 Curve 採用的是多資金池設計,旨在根據不同的資金偏好和用途提供不同屬性的資金池。

資料來源:Curve

例如上圖的「Y Pool」與 mStable 的機制類似,流動性提供者能夠賺取穩定的利息收益,但用戶兑幣的效率較差,而「sUSD Pool」的資金不會託管在第三方借貸平台,流動性提供者只能賺取交易的手續費收益,但同時用戶兌幣所需花費的 Gas 費會相對便宜許多。雖然多資金池的做法能夠滿足更廣泛的用戶與流動性提供者的需求,但同時也分散了資金池的深度。

另一方面,Curve 的交易演算法雖然經過優化,與 Uniswap 的「x * y = k 」算法相比,滑價問題減緩許多,但其仍然無法保證穩定幣與穩定幣之間能夠以 1:1 的比例兌換。

跨越限制的 Smoothy.finance

從上述 mStable 和 Curve 的解決方案可以看出,當前的解決方案都必須在「高 Gas 費」和「流動性提供者的被動收益」之間進行權衡,且目前為止仍然沒有能夠完美實現零滑價的交易平台,然而,Smoothy.finance 卻聲稱能夠提供「零滑價、無交易上限、低成本與流動性提供者收益最大化」等特點,它究竟是如何辦到的?

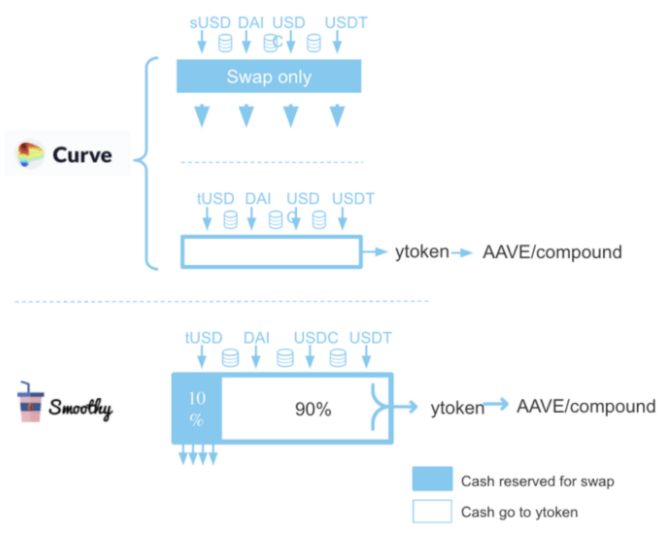

首先,在「高 Gas 費」和「流動性提供者的被動收益」之間的抉擇,Smoothy 採取了更加彈性的機制設計,概念類似於傳統金融的「存款準備金」制度。流動性提供者的資金會聚集到單一資金池,其中 80~90% 的資產會存入 Yearn 這類聚合協議或第三方借貸平台以賺取穩定利息,其餘 10%~20% 則作為準備金供日常交易使用,若準備金不足則會觸發平衡機制,重新將準備金調整至合理範圍內。

資料來源:Smoothy

Smoothy 聲稱,與 Curve 的 Y Pool 和 mStable 相比,準備金機制能夠為用戶節省約 80% 的 Gas 費消耗,同時也能夠最大化流動性提供者的收益能力。

而在滑價問題方面,則採用了與 mStable 類似的機制。Smoothy 會對交易池內的每一種穩定幣設置一個「軟權重」,如下圖藍色線所示,BUSD 的佔比超過了預設權重。

資料來源:Smoothy Beta

此時用戶如果堅持要拿手中的 BUSD 兑換出其他穩定幣的話,交易仍然可以執行,但需要支付懲罰費用(Penalty),不過,用戶如果是拿手中的 USDT、USDC、DAI、TUSD、sUSD 去換出 BUSD 就不需要支付懲罰費用,USDT、USDC、DAI、TUSD、sUSD 之間的互換也不會有懲罰費用。

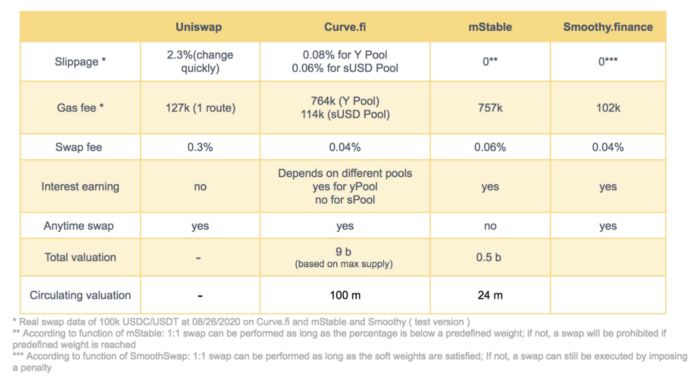

下圖是官方提供,Smoothy 與其他協議之間的必較,可以看出,Smoothy 執行交易所需支付的 Gas 費相當低廉,且除了 0.04% 的交易手續費以外,幾乎沒有任何滑價問題。

資料來源:Smoothy

治理代幣 SMTY 的價值捕獲

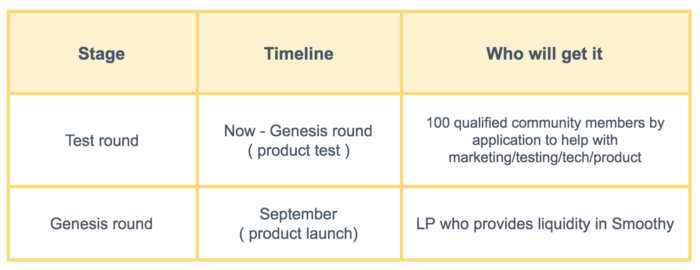

而投資人最關心的莫過於 Smoothy 的治理代幣 SMTY。與 Curve 充滿爭議以及 mStable 機構掌握大部分籌碼的代幣發行機制大不相同。SMTY 沒有預售、團隊也沒有預留額度,所有的 SMTY 只能透過「在測試階段為項目付出貢獻」或「平台啟動後提供流動性」來獲得。

資料來源:Smoothy

不過,需要強調的是,代幣本身並沒有分潤功能,其價值捕獲來自代幣燒毀的通縮模型。根據官方說法,每筆交易會收取 0.04% 的手續費,其中 0.03% 會分配給流動性提供者,其餘 0.01% 會轉換為 SMTY 並燒毀;而資金池利息收益的部分,95% 會分配給流動性提供者,另外 5% 會被轉換為 SMTY 並燒毀。總供給量與通脹率等資訊目前尚未公開,官方表示詳細代幣發行細節會在產品發佈之前釋出。

儘管目前 DeFi 概念板塊正在逐漸降溫,但穩定幣交易仍是市場剛需。另一方面,現階段大部分流動性挖礦收益率正在不斷下降,若 Smoothy 的流動性挖礦推出後能夠保持高收益的話,或許有機會能夠從其他平台吸取流動性,藉此壯大自身平台的資金池深度,一舉成為主流的穩定幣交易平台。

本文經授權轉載自鏈新聞